「クイズでわかる!資産形成」(毎週土曜日に掲載)の第2回、「高配当利回り株と高利回り債券、どっちが良い?」をお届けします。資産形成をきちんと学びたい方に、ぜひお読みいただきたい内容です。

毎回一つクイズを解いてもらいます。クイズの解答を見ながら、資産形成に必要な知識を一歩一歩身に付けていってください。

今日のクイズ:安定感のNTT株と利回り10%の債券どっち?

<クイズ>今日のクイズです。以下二つの投資対象、投資するならどっちが良い?

- NTT株:株価176.8円、予想配当利回り2.8%(2023年10月31日時点)

- 円建て債券:償還まであと1年、予想利回り10%

初めに「アセット・アロケーション」を考える

クイズの答えを書く前に、少し脇道にそれて、アセット・アロケーション(資産配分)の話しをします。クイズに関係のある話しなので、まず、そこから読んでください。

長期の資産運用を決める時、最初に考えなければならないことは、アセット・アロケーション(資産配分)です。日本株・外国株・国内債券・外国債券などに何%ずつ投資するか決めることから始めます。長期の投資成果はほとんどアセット・アロケーションによって決まるからです。

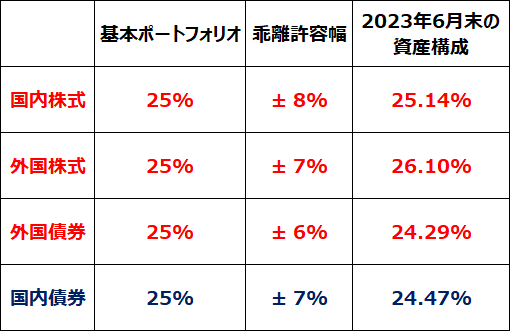

参考まで、日本最大、かつ世界最大の公的年金GPIF(年金積立金管理運用独立行政法人)の基本ポートフォリオは以下の通りです。

次に投資銘柄を選択

アセット・アロケーションが決まったら、次に何を買うか決めます。その時、注意しなければならないことがあります。

株と債券では、一般的に「株の方がリスクが高い(債券の方が安全)」と考えられています。そこに落とし穴があります。

確かに、インデックスファンドだけで投資するならば、株より債券の方がリスクが低いといえます。例えば、投資信託で日経平均インデックスファンドと国内債券インデックスファンドに投資するならば、株の方がリスクが高い(債券の方が安全)といえます。

ところが、インデックスファンドではなく、個別銘柄を選別して投資する場合は、必ずしも債券の方が安全とはいえません。

株の中にもリスクが低めの銘柄がある一方、債券の中にも極めてリスクが高い銘柄があります。今日のクイズは、そこをテーマとしています。

危うい債券信仰、債券なら安全とは限らない

2008年9月、米国の大手投資銀行リーマン・ブラザーズ・ホールディングスが経営破綻しました。それをきっかけに世界中で株が暴落しました。リーマン・ショックといわれる危機の勃発です。

この時、同社が発行していたサムライ債(円建て外債)がデフォルト(債務不履行)となり、日本の個人投資家にも大きな損失が生じました。

出たばかりの退職金のほとんど全てをリーマン債に投資していた人もいました。なぜ、大切な老後資金をそのような危ない投資につぎ込んでしまったのでしょうか。

「老舗の大手金融機関の発行だったから投資してしまった」ということでしたが、それだけが理由ではありません。債券だったから、しかも円建てだったから、確定利回りと誤認して安心して大金を投じてしまったということだと思います。

「リスクフリー・レート」といわれる日本10年国債利回り約1%

欧米の投資理論において、「リスクフリー・レート(リスクなし利回り)」という概念があります。「10年国債利回り」をリスクフリー・レートとするのが一般的です。欧米先進国において、「国は破綻しない」【注】という前提に基づいて、10年物新発国債利回りを「リスクフリー・レート」と呼んでいます。

【注】「国は破綻しない」前提

実際には国は破綻することがあります。対外負債の大きい新興国では、国債のデフォルトが起こることもあります。アルゼンチン国債は2001年にデフォルトを起こしました。日本についていうと、第二次世界大戦後に国債のデフォルトを起こしています。ただし、現在の日本の国債については、デフォルトとなるリスクは極めて低いと判断します。

日本のリスクフリー・レートである10年国債利回りは31日、1%近くまで上昇しました。長年にわたり、日本のリスクフリー・レートは0%前後に抑え込まれてきましたが、ようやく1%近いレートがつくようになりました。

理解できるリスクを負って利回りを確保する

リスクフリー・レートを上回る利回りの債券には、なんらかのリスクがあります。円建て債券についていうと、リスクフリー・レートが約1%なので、それを上回るレートの債券には、なんらかのリスクがあることになります。そのリスクの内容を理解し、負う価値のあるリスクか判断する必要があります。「債券なんだから安全」という考えで思考停止に陥るべきでありません。

それではクイズの答えを解説します。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)