皆さま、こんにちは!

9月と言えば、学校では新学期の始まりです。中国や米国、イギリスなどは日本と違って、9月1日が新学年の始まりとなります。この慣習は、イギリスの産業革命期にあたる19世紀から始まり、農業の収穫時期にあわせて学校制度が決められたことからと言われております。

また、9月は台風シーズンとも言えるかもしれません。夏の台風は自転車並みにゆっくり、秋の台風は車並みのスピードで進行することが多いです。この時期は、突然のゲリラ豪雨や突風に竜巻など災害が多く発生することもあるので、しっかりと防災対策を備えて、油断せずに行動しましょう!

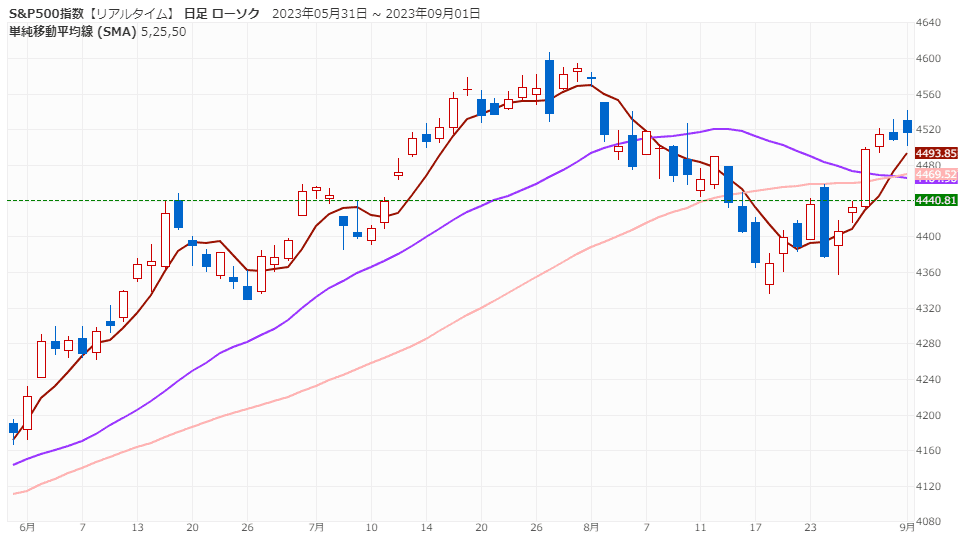

「夏枯れ相場」が到来?長期金利上昇で米国株式は軟調な展開!

<直近3カ月のS&P500指数の推移>

2023年8月の米国株式市場は、米長期金利上昇を受けて、上旬から中旬にかけて軟調な展開となりましたが、25日に開催された国際経済シンポジウム「ジャクソンホール会議」後はFRB(米連邦準備制度理事会)の追加利上げへの警戒が和らぎ、上昇基調に転じました。

米債券市場で長期金利の指標である米10年債利回りが一時4.36%をつけ、2007年11月以来の高水準となりました。ダウ工業株30種平均は前月比▲2.36%、S&P500種指数は同▲1.77%、NASDAQ総合指数は同▲2.17%と主要3指数はいずれもマイナスで終えました。

ドル高円安がさらに進んだ影響で、円建てのS&P500指数は9月1日に史上最高値を更新しました。

米国株式市場には「夏枯れ相場」という言葉があり、例年8月の米国株相場は難しい時期でした。その原因は3つ挙げられます。

1点目に、夏季休暇を取る投資家や企業が多いため、市場の流動性が低下し、取引量が減少します。2点目に、ハリケーンや台風など自然災害の発生頻度が増えるため、企業業績に悪影響を与える可能性があります。そして3点目、選挙など政治的なイベントが少ないため、株価パフォーマンスの停滞傾向が強くなります。

8月30日に発表された8月ADP民間部門雇用者数は17.7万人と前月の37.1万人から大きく減少し、予想の19.5万人を下回った結果となり、労働需給の軟化が示されました。4-6月期四半期実質国内総生産(GDP、改定値)は、前期比年率+2.1%増と速報値の+2.4%増から下方修正され、追加の利上げ観測の後退につながりました。

FRBがインフレ指標として注目する7月個人消費支出価格指数(PCEコア・デフレーター、食品・エネルギー除く)は、8月31日に発表され、前年同月比+4.2%と市場予想と一致、前月分の+4.1%から小幅に上昇しました。

秋は米国株市場が乱高下しやすい季節といわれています。1日の下落幅が史上最大であったブラックマンデーは1987年10月19日に起き、リーマンショックは2008年9月15日に始まったという事実が目の前にあります。

米国株を投資対象とするほとんどの金融機関やファンドの決算は11〜12月で、多くのトレーダーは利益確定のために、手じまい売りをすることから、決算前の秋に株式市場が下げやすくなります。

10月1日からは、コロナ禍で一時的に猶予されていた大学ローンの返済が再開されます。それによって、可処分所得が減ることで、消費に悪影響を及ぼすかもしれません。引き続き、米長期金利の動向や米国経済施策に注目していきましょう!

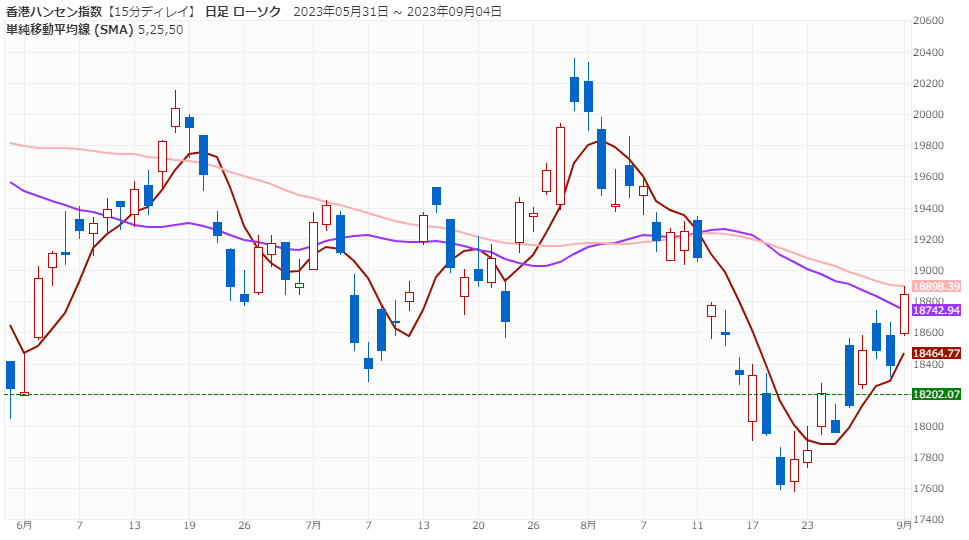

中国恒大の破産申請で不動産バブル崩壊の懸念が高まる!

<直近3カ月の香港ハンセン指数の推移>

2023年8月の香港株式市場は、巨額の債務問題を抱えている中国の不動産開発大手「中国恒大集団」が破産申請をしたことで中国不動産企業の経営不安に加え、景気減速への懸念が引き続き重荷となったため、ハンセン指数が心理的節目の1万9,000ポイントを割り込みました。

主要指数である香港ハンセン指数の8月末終値は1万8,382.06ポイントと前月末から▲8.45%、上海総合指数は3,119.88ポイントと前月末より▲5.20%と大きく下落しました。

中国国家統計局が8月9日の寄り付き後に発表した7月CPI(消費者物価指数)は前年同月比▲0.3%で2021年2月以来2年5カ月ぶりの前年同月割れとなりましたが、市場予想の▲0.4%は上回りました。

中国政府が8月10日付けで「米国や日本、韓国など78カ国・地域への団体旅行を再開する」と発表したことを受け、キャセイ・パシフィック(00293)や中国国際航空(00753)などの航空会社が買われました。

続いて、中国の不動産事情についてお話しします。

中国政府は、北京や上海など大都市を中心に始まった不動産バブルを抑えるために、2010年ごろから住宅購入規制を導入し、2軒目の住宅取得に対して厳しい制限を設けたり、頭金の積み増しを求める規制を導入していました。当時行き過ぎた不動産市場の過熱に対しては、厳しい政策措置が必要でした。

それらの施策が実施された2年後、ほとんどの都市において住宅販売価格は緩やかに下降し、安定に向かっていました。しかし、コロナ禍におけるロックダウンなどの影響で、住宅価格の下落や住宅販売の減少によってデベロッパーの経営体力が低下、債務不履行のリスクが高まりました。

中国GDPの約3割程度を占める不動産関連分野の不況は、中国経済の成長に大きな影を落としました。中国政府は不動産市況の低迷を改善するため、主要銀行が既存住宅ローンの金利調整に着手することや、不動産販売における支援を引き続き強化するなど、抑制されていた需要を押し上げる施策を発表しました。

さらに、中国当局が8月下旬に新たな不動産緩和措置である「認房不認貸」を発表、広州市、深セン市、北京市と上海市の4大都市が対象となっています。中国の多くの都市では、1軒目と2軒目以降購入時の住宅ローンの頭金比率や金利が異なります。

「認房不認貸」は過去に住宅ローンを組んだ経験があっても、現時点で不動産を保有していない場合、新たな物件の取得時に「1軒目」と認定する措置となります。買い替え需要喚起につながる政策として、期待が高まるところです。

2023年8月の個人投資家に人気だった外国株式銘柄は!?

■2023年8月 米国株式買付人数ランキング

| 順位 | ティッカー | 銘柄名 | 最低 購入金額 (円) |

関連する テーマ |

|

|---|---|---|---|---|---|

| 1 | SPYD | SPDR ポートフォリオS&P 500 高配当株式ETF |

5,389 | ETF、高配当株式 | |

| 2 | VYM | バンガード・米国高配当株式ETF | 15,656 | ETF、高配当株式 | |

| 3 | AAPL | アップル | 26,888 | スマホ、PC | |

| 4 | VTI | バンガード・トータル・ ストック・マーケットETF |

32,622 | ETF、米国株式 | |

| 5 | NVDA | エヌビディア | 69,180 | 半導体大手 | |

| 6 | SOXL | Direxion デイリー 半導体株 ブル 3倍 ETF |

3,447 | レバレッジETF、半導体 | |

| 7 | TSLA | テスラ | 37,032 | 電気自動車 | |

| 8 | TMF | Direxion デイリー 20年超米国債 ブル3倍 ETF |

858 | レバレッジETF、米国債 | |

| 9 | VOO | バンガード・S&P 500 ETF | 60,276 | ETF、S&P500 | |

| 10 | HDV | iシェアーズ コア米国高配当株 ETF | 15,048 | ETF、高配当株式 | |

| ※楽天証券内買付人数ベース。2023年8月1日~8月31日、国内約定日ベース。 ※株価は2023年9月6日の終値、最低購入金額は1米ドル=147円で試算。 ※最低購入金額は手数料を考慮しておりません。 |

|||||

楽天証券における2023年8月の米国株式買付人数ランキングでトップとなったのは、積立でも人気の集まる「SPDR ポートフォリオS&P 500 高配当株式ETF(SPYD)」でした。S&P500指数の構成銘柄の中で、原則として配当利回りが上位の80銘柄を投資対象としており、各銘柄を均等に組み入れることで分散投資もできる点が魅力です。

金融・不動産・公益事業系の銘柄を中心に構成されていますが、年2回のリバランス(1月と7月)により、組み入れ銘柄の構成が変わる可能性があります。

3位にランクインした「アップル(AAPL)」は、8月3日に4-6月期決算を発表。3四半期連続の減収となりました。全体の売上高は818億ドル、主力製品「iPhone」の売上高は2.4%減の397億ドルと予想より弱く、時間外取引で一時3.2%下落しました。

同社は、現地時間9月12日(日本時間13日)に毎秋恒例の新製品発表イベントを開く予定で、USB-C搭載がうわさされる「iPhone 15」シリーズの登場に注目が集まっています。

5位にランクインの半導体大手「エヌビディア(NVDA)」は、8月23日引け後に5-7月期決算を発表。売上高は前年同期比101%増の135億1,000万ドル、調整後EPS(1株当たり利益)は同429%増の2.70ドルとなり、ともに市場予想から大幅な上振れとなりました。

また、同社の8-10月期見通しも市場予想を超えたため、取引時間外の株価は一時12%の大幅高となりました。人工知能(AI)の需要が予想以上に旺盛となった影響から、データセンター部門の売上高が好調でした。また、250億ドルに及ぶ自社株買いの実施も株価の追い風となっているもようです。

■設定件数の純増でわかる米株積立銘柄人気ランキング

| 順位 | ティッカー | 銘柄名 | 最低 購入金額(円) |

関連する テーマ |

|

|---|---|---|---|---|---|

| 1 | FM | iシェアーズ MSCI フロンティア・ セレクトEM ETF |

3,967 | ETF、新興諸国 | |

| 2 | TMF | Direxion デイリー 20年超米国債 ブル3倍 ETF |

858 | レバレッジETF、米国債 | |

| 3 | EPI | ウィズダムツリー インド株 収益ファンド |

5,415 | インド、無料ETF | |

| 4 | EC | エコペトロール | 1,753 | 石油 | |

| 5 | EDV | バンガード・超長期米国債ETF | 11,185 | ETF、米国債 | |

| 6 | BTI | ブリティッシュ・アメリカン ・タバコ |

4,752 | タバコ | |

| 7 | SPY | SPDR S&P 500 ETF | 65,583 | ETF、S&P500 | |

| 8 | VALE | ヴァーレ | 2,001 | 鉄鋼 | |

| 9 | DIS | ウォルト・ディズニー | 11,904 | エンターテインメント | |

| 10 | AMZN | アマゾン・ドット・コム | 19,898 | 小売り大手 | |

| ※楽天証券内米株積立設定件数ベース。2023年7月31日時点と8月31日時点で比較。 ※株価は2023年9月6日の終値、最低購入金額は1米ドル=147円で試算。 ※最低購入金額は手数料を考慮しておりません。 |

|||||

米株積立銘柄の設定件数において7月から純増した銘柄の中、人気NO.1を獲得したのは、「iシェアーズ MSCI フロンティア・セレクトEM ETF(FM)」でした。主にアフリカや中東、南アジア、中央アジア、東南アジアなど新興国よりもさらに小さい規模の「フロンティア市場」と呼ばれる地域の主要企業100社を投資対象としています。

市場の不透明性や地政学リスクを抱えるフロンティア市場の一部企業のみに投資するリスクを回避しながらも、消費やインフラ投資、産業の発展で長期的な成長性への期待による高いリターンを狙うことができます。

4位にランクインした「エコペトロール(EC)」は、コロンビアの政府系石油会社で、原油と天然ガスの探査、開発、生産に取り組んでいます。

無配時期を除き、配当利回りが10%を超えた実績もありますが、配当がここまで高い理由として、大株主がコロンビア政府である点が考えられます。同社の配当が、コロンビア政府の歳入源になっているのが特徴と言えそうです。

■2023年8月 中国株式買付者数ランキング

| 順位 | ティッカー | 銘柄名 | 最低 購入金額(円) |

関連する テーマ |

|

|---|---|---|---|---|---|

| 1 | 1901 | フェイヤン・インターナショナル(飛揚国際) | 47,120 | 旅行サービス | |

| 2 | 6918 | キッズテック・ホールディングス(奇士達控股) | 42,560 | 玩具メーカー | |

| 3 | 2836 | iシェアーズS&P BSEセンセックス・ インディア ETF |

134,064 | ETF、BSE SENSEX指数 | |

| 4 | 2187 | ジーシン・グループ(智欣集団) | 126,540 | コンクリートメーカー | |

| 5 | 1398 | インダストリアル・アンド・ コマーシャル・バンク(中国工商銀行) |

71,060 | 商業銀行大手 | |

| 6 | 3988 | バンク・オブ・チャイナ(中国銀行) | 51,490 | 金融(銀行) | |

| 7 | 2800 | トラッカー・ファンド・オブ・ ホンコン |

180,690 | ETF、ハンセン指数 | |

| 8 | 1211 | BYD(比亜迪) | 2,367,400 | 自動車・電池メーカー | |

| 9 | 3333 | チャイナ・エバーグランデ・ グループ(中国恒大集団) |

12,160 | 不動産開発 | |

| 10 | 939 | チャイナ・コンストラクション・ バンク(中国建設銀行) |

82,270 | 商業銀行大手 | |

| ※楽天証券内買付者数ベース。2023年8月1日~8月31日、国内約定日ベース。 ※株価は2023年9月6日の終値、最低購入金額は1香港ドル=19円で試算。 ※最低購入金額は手数料を考慮しておりません。 |

|||||

楽天証券における8月中国株式買付者数ランキングでトップとなったのは、浙江省の旅行会社「フェイヤン・インターナショナル(飛揚国際)(1901)」で、初登場となります。8月1日に新都ホールディングス(東証2776)は、飛揚国際との業務提携を発表し、中国を中心とした海外からの対日不動産投資における事業拡大を狙っています。

また、日本国内観光地のホテル・旅館などの宿泊施設への投資を促進するファンドを設定するため、「飛揚旅行家創新基金管理有限公司」の設立を決議したことも発表しました。今後の攻勢に注目が集まりそうです。

2位にランクインした「キッズテック・ホールディングス(6918)」は、中国の玩具メーカー。自動車のおもちゃが主力製品で、特にラジコンカーに強みを持っています。

自社ブランドの「kidztech」を展開しているほか、米国のウォルマートやターゲット、仏オーシャンなど欧米の小売事業者において、「Dickie」など海外の有力ブランド向けにOEMも手掛けています。

9位にランクインした「チャイナ・エバーグランデ・グループ(中国恒大集団)(3333)」は、設立わずか三年で香港上場を果たしたものの、現在は事業再編が求められる中国の不動産開発大手です。同社が7月17日に発表した2021年12月本決算と2022年12月本決算では、2021年と2022年の純損失が計8,120億3,000万元。

2022年末時点の負債総額は2兆4,000億元、資産総額は1兆8,000億元と、債務超過状態に陥っています。また同業である「カントリー・ガーデン(碧桂園)(2007)」も同じく経営難に直面しており、上半期に過去最大の損失▲67億元を計上し、負債総額は1兆4,000億元に達しました。

前述した不動産セクターにおける陰りが見えてくる関連企業の決算。潮目の変化はあるのか、引き続き注視していきたいところです。

![[動画で解説]植田総裁・名古屋講演のメッセージ~政府・日銀にとって御誂え向きの2024年7-9月期GDP~](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3fb371897205e7696fbfa011f2bc1cb7104479.jpg)

![[動画で解説]「エンゲル係数」上昇の背景に世界分断あり](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d62961de68f1df741a9eba8339b2f7369057.jpg)

![[動画で解説]三菱UFJ・三井住友FG「買い」、金利上昇が追い風](https://m-rakuten.ismcdn.jp/mwimgs/1/1/498m/img_1174681cd85c0f0b4e420d8b1fd9b99646084.jpg)

![[動画で解説]お金を増やすより大切なこととは?~「きみのお金は誰のため」著者:田内学さん](https://m-rakuten.ismcdn.jp/mwimgs/d/7/498m/img_d7287782ff94c2262881da4417dae03353400.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)