中国・米国株投資家よしぞうさん、5年の非課税期間後、安定的利益が見込める投資先を

|

よしぞうさんのプロフィール 40代後半、子ども2人と妻の4人暮らし。AFP資格を持つ。2004年、独身時代のへそくり100万円で中国株投資をスタート。2008年のリーマン・ショックで資産激減を経験するも、中国ITテンセントなどへの投資で資産が急拡大。米IT企業投資にも挑戦し、2018年に資産1億円を突破。2022年に勤め先を退職し、FIRE(セミリタイア)開始。投資手法は長期・集中。これまでの投資歴から「欲張り過ぎない」、「自分の判断に固執しない」、「大きな失敗(致命傷)は避ける」の教訓を得る。 ブログ:よしぞうの投資生活 ツイッター:よしぞう(@yosizoudesu) YouTube:よしぞうの投資生活 |

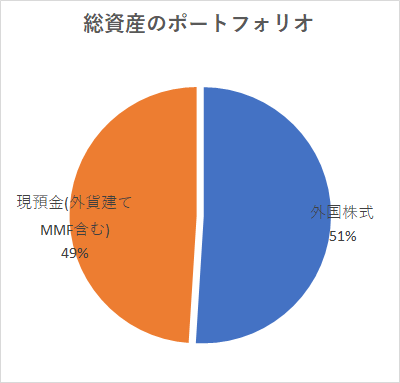

図:よしぞうさんの総資産と一般NISA口座それぞれのポートフォリオ

Q1:総資産のポートフォリオを教えてもらえますか?

外国株式51%、現預金(外貨建てMMFを含む)49%

(※外貨建てMMFを現預金に含めるのは、保有するドル建てMMFが米国株式の直接買い付け・受け取り(外貨決済)に対応しており、よしぞうさんがキャッシュに近い感覚で利用しているため。全ての外貨建てMMFがこうした外貨決済に対応しているわけではありません)

Q2:ご自身の資産の運用目的や配分の狙いは?

投資資産の規模が大きくなってきたため安定的な運用を目指しつつも、現在の投資資産の規模では完全なFIRE(今後一生全く働かないこと)は少し難しいため、もう少しの資産増加を見込んで投資資金の一部は米国株の大手ハイテク銘柄などに振り分けて成長性を取り込みながら値上がり益を狙っています。

現在の米国株市場は、景気後退の可能性もあり先行きが不安定な状態で予測が難しいため、キャッシュ比率を高めながら様子を見ています。外貨(ドル)で保有していた分に関しては、米国金利が上昇していることから外貨建てMMFに入れて金利を受け取りながら、円安ドル高のメリットを生かせるようにしています。

Q3:資産の内、一般NISA口座で運用する資産はどういった位置付けでしょうか?

今までは非課税で運用できるメリットを最大限生かすために、大きく成長することを期待して成長力が高いと感じられるハイテク銘柄を中心に投資を行い、大きく成長した後に利益確定した際に取られる税金を大幅に減らせることを意識して運用していました。

Q6とQ8の回答で詳しく触れますが、現在の一般NISAではロールオーバー(現行NISAで非課税期間満了後、保有している金融商品を移管して非課税期間を延長すること)が来年以降できなくなるので、インデックス投資やディフェンシブ性の高い銘柄など、5年後に安定して利益が見込める投資先が無難です。

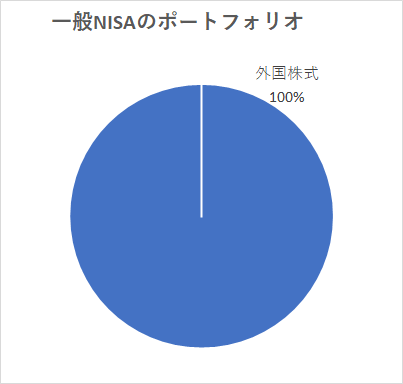

Q4:一般NISA口座でお持ちの資産の内訳は?

海外株式100%

Q5:一般NISA口座でどんな商品をお持ちですか?

アマゾン・ドット・コム(AMZN):世界最大のEC(電子商取引)企業として安定したプラットホームを築いており、クラウド企業としても世界最大手として成長性も期待できます。

マイクロソフト(MSFT):企業などに必要不可欠なオフィスソフトを提供しており、また今後の成長性が期待できるクラウドも手掛けており、どの事業も安定した成長を期待できます。

アリババ・グループ・ホールディング(BABA):これからの発展に期待できる中国という成長途上の国において、EC事業やクラウド事業で中国最大手として君臨しており、大きなリターンを期待して保有しています。

(どの企業も、高い成長性が期待できるという可能性を重視して銘柄選択をしていました)

Q6:一般NISAで金融商品の購入をできるのは今年までです。非課税投資枠が残っている場合、ご自身のNISA口座の運用方針はどうしますか?

今までとは違って、5年の非課税期限が切れた後はロールオーバーができなくなるので、5年後には安定して利益が出ている可能性が高い投資先を選択する必要があると感じます。ゆえに、浮き沈みが激しい成長銘柄などではなく、インデックス投資などの安定した投資先の比率を高めて一般NISAの枠を使っていくことを考えています。

Q7:来年、現行のNISAが刷新されて、新しいNISA制度が始まります。資産の割り当てなど今の運用方針を変える考えはありますか?

一般NISAでは大きく利益を出すことを意識して成長株に投資をしていましたが、新しいNISA制度では、非課税で運用できる金額も大幅に増え、また期間も無期限に投資できるようになります。

今までのNISA制度では総額600万円まででしたが、新しいNISA制度では総額で1,800万円と大幅に増えたので、成長銘柄で大きく増やすことを狙うだけでなく、安定した投資先を入れながら長期的な運用を志すようにしていきます。

新NISA制度は、つみたて投資枠(年間120万円)と成長投資枠(年間240万円)に分かれていますが、成長投資枠で投資する場合でも成長投資枠という名前に引きずられて成長株投資に割り振る割合を大きくし過ぎないようにして、半分ぐらいはインデックス投資などの安定した投資先を選択するようにして長期的に安定した運用で非課税のメリットを生かせるようにしていきたいです。

Q8:一般NISAをまだ始めていなかったり、投資枠が残っていたりする方にアドバイスをいただけますか?

2024年以降は一般NISAの5年の非課税投資期限が切れた後にロールオーバーができなくなり、5年後に相場環境が悪かった場合に投資先がマイナス(含み損)になる可能性があります。

従来のようにロールオーバーができれば、しばらく相場が回復するのを待つことができますが、それができなくなってしまったので、「マイナスで売却する」か「課税口座に移動する」という選択肢になります。

課税口座に移動した場合は、課税口座に移動した時点での評価額が取得価格となるため、その後に値上がりしたタイミングで売却した時に、購入時よりも低い価格で売却した場合でも、利益が出たとみなされて(本来であれば損をしているので課税されないはずですが)課税されてしまいます。

ゆえに、ロールオーバーができなくなる現在の一般NISAでは、成長株のような浮き沈みの激しい投資先ではなく、インデックス投資やディフェンシブ性の高い銘柄などで、5年後に安定して利益が出ている可能性が高く・相場環境が悪くなっても比較的下落幅が少ない投資先を選択しておく方が無難だと思います。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)