本稿まで4回にわたり、言葉だけでは分かりづらい先物・オプション取引のさまざまな戦略を、代表的な数式やグラフを見ながら、じっくり納得いただく連載をしてきました。

最後となる第5回の本稿では、前回ご紹介したロングストラドルを発展させた上で、その補完的な戦略となる、相場膠着(こうちゃく)での利益を狙うミニオプションの両建て(ロングバタフライ)戦略についてご紹介します。

※本連載は、先物・オプション(以下「先オプ」)の取引経験がある方、もしくは先オプを含むレバレッジ取引の一般的なルールを理解されている方向けの記事になります。取引に際しては、先オプの取引ルール/ご注意事項を当社ホームページなどで必ずご確認ください。

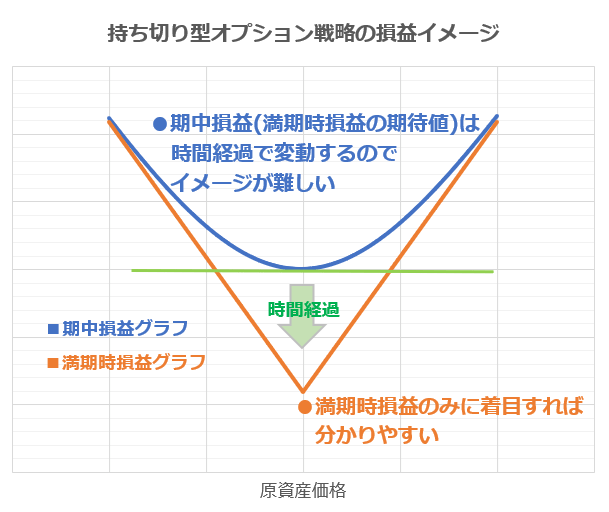

オプションを満期まで持ち切る戦略(再掲)

第3回までは、デルタや実効ギアリングに着目しながら、デイトレードで利益を積み上げるオプション戦略を紹介してきました。とはいえこれらは短時間での売買が前提で、せわしない取引が苦手な方には実践しづらいです。

そこで便利なのが、満期までの持ち切りを前提とした「ストラドル」や「ストラングル」などの戦略です。これらは厳密には持ち切り前提ではなく、期中の決済もできますが、持ち切り時の損益イメージを簡単にでき、その場合は細かい指標を観察する必要もないので、持ち切りに適した戦略だと言えます。

よく教科書やネット上で、こうした「名前付き」の戦略はオプション取引の基本形と紹介されています。なぜ基本かというと、これらが持ち切り型戦略として使いやすいからです。

オプションは普通の個別株売買と比べ、デルタやガンマなど、目まぐるしく変動する指標が多く、短期売買で戦略的に利益を狙うにはこうした指標の動きを理解する必要があり、オプションが初心者には難しいといわれる遠因となっています。

一方で、満期時の損益のみに着目して中期の保有をするなら、こうした細かい指標の動きを気にする必要はあまりありません。判断要素がこの満期時の状態ひとつに限定されるため、非常に取り組みやすいです。

ロングバタフライ:相場膠着による利益を狙う

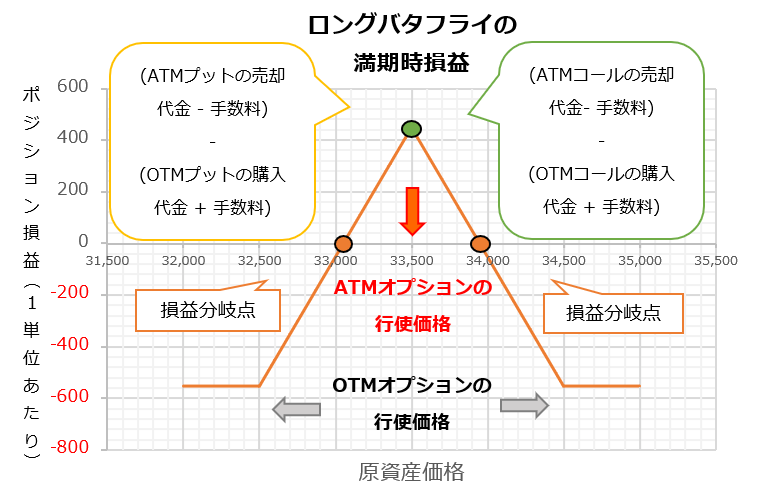

今回取り上げるのは、現在の日経平均の価格と同水準の権利行使価格のコールとプットを売り、かつその外側の行使価格のコールとプットをそれぞれ買う、「ロングバタフライ」と呼ばれる戦略です。

前回ご紹介した「ロングストラドル」とは大まかに対の関係にあたり、ロングストラドルが相場変動による利益を狙うのに対し、ロングバタフライは相場膠着による利益を狙うので、両者を使い分けることで、どんな相場環境でも利益を狙うことができます。

ロングバタフライは、満期時に下図のような形の損益図になるようポジションを組みます。

このロングバタフライの損益図は、以下の手順で実現させます。

a)ATM(アット・ザ・マネー:行使価格と原資産価格が等しい状態)で同じ行使価格のコールとプットを売る。

b)このATMオプションより高い行使価格で、OTM(アウト・オブ・ザ・マネー:ただちに権利行使すると損失が出る行使価格)のコールを買う。

c)同じくATMオプションより低い行使価格で、OTMのプットを買う。

上の図の通り、最初に2種類のオプションを売り建てた行使価格から相場が動かなければ、ATMのオプション2種の売却代金(- 手数料)から、OTMのオプション2種の購入代金(+手数料)を引いた値がそのまま利益となります。

一方で満期時に一定の価格以下、もしくは一定の価格以上に原資産価格が振れると、そのぶんだけ損失となります。しかしOTMで買い建てた2種のオプションがその「滑り止め」として働き、どんなに相場が動いても、OTMで買ったオプションの行使価格より外側では、それ以上損失は増えない仕組みです。

このように損益の考え方は複雑で、かつ4種類の建玉をそろえる必要があることから、ロングストラドルと比較すると、やや発展形の戦略と言えます。

ですがロングバタフライの強みは、上記のグラフをイメージすれば満期時の損益がとても分かりやすいことと、相場変動での利益を狙う戦略の補完的戦略として、最大損失額も限定されており使いやすいことです。少し建玉が多くなるとはいえ、その損益図を具体的にグラフでイメージでき、3点の行使価格を見る要点を押さえられれば、特別に難しい作業ではありません。

ロングバタフライの実践例

この戦略は「相場が動かなければ利益になる」ことから、これといったニュースが無い時や、強気もしくは弱気の相場が一巡し、緩やかな調整で相場の方向感が薄くなりそうな時に有効たりえます。

そうした意味で、前週にFOMC(米連邦公開市場委員会)や日本銀行政策決定会合が開催され、週の頭は米国市場も休場で、大きな動きが起こらなさそうと思われた今年6月19日から6月23日の相場などは、絶好の投資機会だったと言えます。

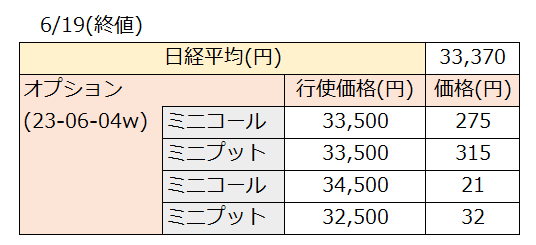

以下では実際に、5月29日から取り扱いを開始した日経225ミニオプションでロングバタフライのポジションを組んだと想定し、その損益を確認してみます。

今回は、2023年6月第4週限のミニWeeklyオプションの動きを追ってみましょう。6月19日の日経平均の終値は3万3,370円でした。

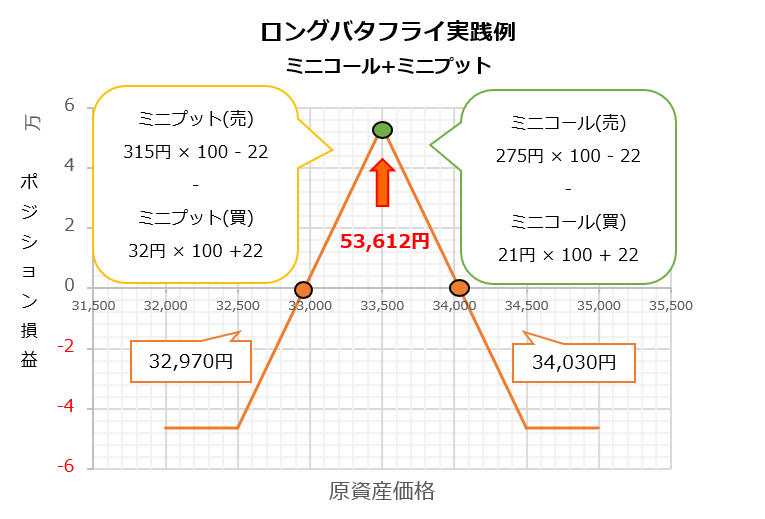

このとき同じく終値を参照し、ATMに近い行使価格3万3,500円のミニコール(275円)とミニプット(315円)を1枚ずつ売り建て、かつ行使価格3万2,500円でOTMのミニプット(32円)、行使価格3万4,500円でOTMのミニコール(21円)を買ってロングバタフライを組むと、以下の損益図のようになります。

(なお、オプション売り建て時の証拠金の考え方は複雑で、市況に応じて各証券会社の定める値に変動し、正確にはその時どきに、当社ではMarket SpeedⅠやMarket SpeedⅡの証拠金シミュレーターなどで試算しないと、必要証拠金は分かりません。そのため本稿では売り建て時の必要証拠金については触れませんが、今回のように満期まで1週間程度でATMのミニコールとミニプットを1枚ずつ売り建てるなら、必要証拠金はざっくり数十万円程度、と考えてください)

原資産価格が行使価格3万3,500円から動かなければ、ATMのコールとプットの売却代金 - 手数料、そこからOTMのコールとプットの購入代金+手数料を引いた、5万3,612円がそのまま利益となり、満期時に原資産が3万2,970円以下、もしくは3万4,030円以上に振れていれば損失となるのが、図を見ると分かります。

このあと、今回のミニオプションの満期である6月23日まで保有を続けたとします。最終的に、2023年6月第4週限ミニオプションのSQ値は、3万3,449円でした。

これで自動決済すると、概算で4万8,512円が利益となり、これが課税対象となります。

数十万円程度(目安)の証拠金に対して5万円近い利益と考えると、かなり多いのですが、それだけの損失のリスクも裏返しで孕んでいることには注意が必要です。最大損失額は限定しているとはいえ、今回の場合3万3,370円の日経平均のスタートから、もし火曜から木曜にかけ毎日300円ずつ上昇もしくは下落を続けたとすると、損失も5万円近くとなった計算です。

また、売り建て特有の追証や不足金のリスクも存在します。建てたオプションの評価額が急激に悪化すれば、追証が請求され、最悪満期時に不足金が発生してしまう可能性もあることは、リスクとしてご認識いただく必要があるでしょう。

ロングバタフライを実践する上での注意点

最後に、ロングバタフライを実践する上での注意点をいくつかお伝えします。

1)相場膠着時を狙いたいものの、ボラティリティが低いとオプション価格が割安でなかなか利益にならない

オプション価格には、市場が予想する将来のボラティリティである、インプライド・ボラティリティ(IV)という指標が織り込まれています。このIVが低いとオプション価格も割安になるので、売り建てていてもなかなか満期時に利益になりません。

言い換えると、満期時までの相場変動の少なさを既に市場が織り込み済みなら、ロングバタフライは利益に結び付きづらいということです。相場膠着時を狙いたいのに、そういう時こそオプション価格は安くなりがちなので、この戦略の最大のジレンマと言えます。

2)限定する最大損失額、および最適な行使価格の計算が複雑

最大損失額を限定できることがロングバタフライの大きな強みですが、実際、いくらに限定するかというのは、暗算で計算するには少し複雑です。

相場膠着時の利益のてっぺんなら、ATM2種の売却金額とOTM2種の購入金額の差額として簡単に計算できるのですが、限定する損失の方は、各オプションの原資産価格に応じた損益曲線を合成し、グラフ化する、ないしは方程式を解くという操作をしないと、暗算で具体的な数値まで求めるのは難しいです。

これに関連して、OTMで買う2種のオプションの行使価格をいくらに設定するか、というのも、突き詰めると複雑な問題です。というのも、本来OTMで買う2種オプションの行使価格は、この最大損失額をどう設定するかという意思決定のもとで、方程式を解いて求めるべきだからです。

本稿では簡単化のため、ATMの前後1,000円、ということで設定しましたが、具体的に設定したい金額がある場合、Excelなどの表計算ソフトで数値を入力しつつ、損益の軌跡を描くことなどが必要になります。

以上のような注意点はありますが、一定の範囲内の相場変動に収まれば利益を得られる独特の損益図を作りながら、それでいてリスク量のコントロールもしっかりできる、貴重な戦略です。相場変動により利益を狙うロングストラドルとうまく使い分けながら、どんな相場環境でも利益を狙う投資を目指してください!

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)