6月末となった先週末30日(金)の日経平均株価は3万3,189円で取引を終えました。前週末終値(3万2,781円)からは408円上昇して節目の3万3,000円台を回復、週足ベースでも再び上昇に転じています。

先週の日経平均は下値サポートが機能して株価が反発

まずはいつものように、足元の日経平均の様子から確認していきます。

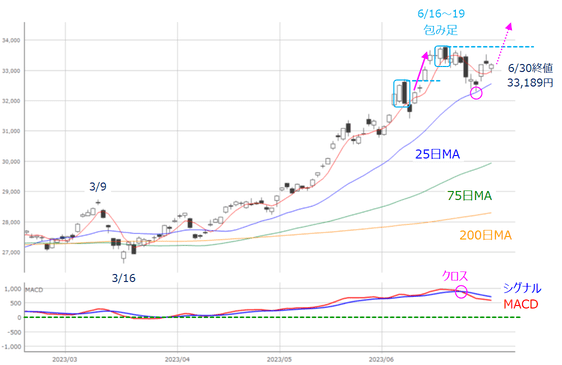

図1 日経平均(日足)とMACD (2023年6月30日取引終了時点)

あらためて、先週の日経平均の値動きを上の図1で振り返っていくと、週初は下値を探る展開だったものの、25日移動平均線がサポートとして機能する格好で株価が反発し、週末にかけては3万3,000円台をはさんだ攻防となりました。

前回のレポートでは、「後味の悪い株価下落」について指摘し、下げ幅が拡大する可能性も懸念していたのですが、終わってみれば、下げ止まって欲しいポイントである25日移動平均線でしっかり反発できたほか、節目の3万3,000円台を回復できたこと、そして、押し目買い意欲の強さや、物色対象の循環も感じられたことは前向きな兆候といえます。

その一方で、下段のMACDは前週にシグナルを下抜けし、引き続き下向きが続いているため油断ができない状況に変わりはなく、まずは6月16日から19日にかけて出現した「包み足」の天井サインを退ける必要があります。具体的には、19日の高値(3万3,772円)を超えられるかが目先の焦点です。

仮に、期待通りに今週の株式市場が上値をトライする展開となった場合、このまま上昇が続きそうなのかについても考えていきます。

中期的には13週移動平均線の乖離の動向に注目

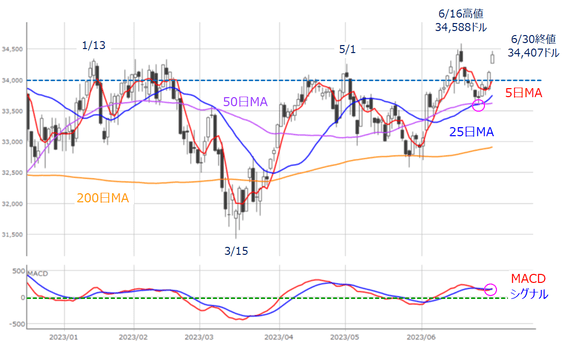

図2 日経平均(週足)とMACD (2023年6月30日取引終了時点)

上の図2は日経平均の週足チャートになります。4月7日週に移動平均線が13週・26週・52週と、期間の短い順に並ぶ「パーフェクト・オーダー」が出現して以降、日経平均は上昇基調を強めていきましたが、同時に株価と移動平均線との乖離(かいり)も進んできました。

移動平均線は一定期間の値動きの中心線であり、株価との乖離が進めば「相場の行き過ぎ」感も出てきます。先週末30日時点での株価と13週移動平均線との乖離率はプラス8.63%でした。

しかし、前の週の乖離率がプラス8.71%、さらにその前の週がプラス13.33%でしたので、ここ2週間で乖離が修正されつつあることが分かります。

また、移動平均線の計算は、「抜けていく株価と入って来る株価」の関係で向きが変化します。13週移動平均線の場合、今週の株価が計算に入り、13週間前の株価が抜けていくことになります。つまり、今週の株価が13週前の株価よりも高ければ、移動平均線は上向きを維持します。

上の図2には、13週間前、26週間前、52週間前のところに矢印を描いていますが、いずれも今の株価と比べると安いところに位置していますので、しばらくは移動平均線の上向き基調が続くことになります。

となると、このまま株価と移動平均線との乖離の修正が進むのであれば、株価がもみ合いを続けながら、移動平均線のキャッチアップを待つ「時間調整」と、株価が下落して移動平均線に寄せて行く「値幅調整」の展開が想定されます。

しかし、図2からは移動平均線の上向き基調が続きそうなため、大きく相場のムードを悪化させる材料が出ない限りは、時間調整となる可能性の方が高そうと言えます。

もちろん、相場のムードが強気を強めて、再び乖離が進んでいく展開も考えられますが、下段のMACDの値が、2021年2月19日週の値(1,651円)に近づきつつあることや、7月半ばからは日米で企業決算が本格化すること、7月25日から26日にかけてはFOMC(米連邦公開市場委員会)が予定されていることなどを踏まえると、目先ではある程度の株価上昇はあっても、さらに一段高となる展開に発展するのは少し難しそうと考えるのが自然です。

今週のカギを握るのは米国株市場

しかしながら、今週については株価の上振れシナリオについても想定しておく必要がありそうです。というのも、先週の米国株市場が強い動きを見せているためです。

図3 米NYダウ(日足)とMACD (2023年6月30日取引終了時点)

上の図3はダウ工業株30種平均(NYダウ)の日足チャートです。先週末30日(金)のNYダウの終値は3万4,407ドルとなりました。

チャートを見ると、16日の取引時間中に3万4,588ドルの高値をつける場面があったものの、終値ベースでの年初来高値を更新して一週間の取引を終えています。

また、25日・50日移動平均線が直近の株価のサポートとなったことや、両移動平均線が「ゴールデン・クロス」となっていること、さらに、下段のMACDもシグナルを上抜けするクロスが出現するなど、上向きの意識を強めている格好です。

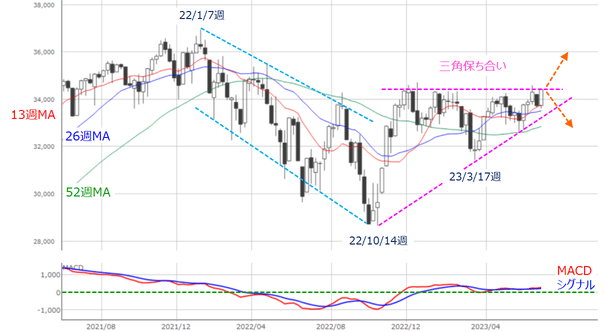

図4 米NYダウ(週足)とMACD (2023年6月30日取引終了時点)

また、同じくNYダウを上の図4の週足チャートで見てみると、昨年10月14日週に底打ちして以降、半年以上の時間をかけて大きな「三角保ち合い」を形成し、上抜けブレイクしそうにも見えるほか、移動平均線についても、先ほども紹介した「パーフェクト・オーダー」が3週間ぐらい前に出現しており、株価の一段高の可能性が感じられる状況となっています。

このほか、S&P500種指数や、ナスダック総合指数(ナスダック)など、他の米株価指数も揃って終値ベースでの年初来高値を更新し、アップルの時価総額が再び3兆ドルに乗せるなど、相場の基調が強くなっています。

米国株の強さの背景

このように、先週の米国株市場は強い動きとなりましたが、その背景には、景況感の改善期待やインフレ懸念の後退が挙げられます。

具体的には、先週発表された、5月耐久財受注額や5月新築住宅販売件数の結果が予想以上に伸びたのをはじめ、米6月消費者信頼感指数が高水準を保ったこと、1-3月期GDP(国内総生産)[確定値]も個人消費の伸びを背景に大幅に上方修正されて、景況感への懸念が後退しました。

また、FRB(米連邦準備制度理事会)がインフレ関連指標として注目している、米5月個人消費支出(PCE)における、物価指数の伸びが鈍化したことで、米国のインフレ警戒が和らいだ格好となり、さらに、米金融機関に対するストレステストも無難に通過した安心感も追い風となりました。

景況感の改善とインフレ懸念の後退というのが米国株市場の上昇の理由であるだけに、今週も米国株の上昇が続けば日本株にも波及しやすいと考えられます。

もっとも、今週の米国株市場は7月4日(火)が独立記念日で休場であることや、週末7月7日(金)に6月雇用統計が予定されているため、「先週からの流れを引き継ぐ」のか、それとも「雇用統計を控えて様子見が強まる」のかで展開が変わる可能性があり、注目点になります。

米国の債券市場は「別の景色」を見ている?

確かに、米国の株式市場は景況感の改善期待を受けて上昇しているのですが、債券市場の視点からは「別の景色」が見えている点には注意が必要です。

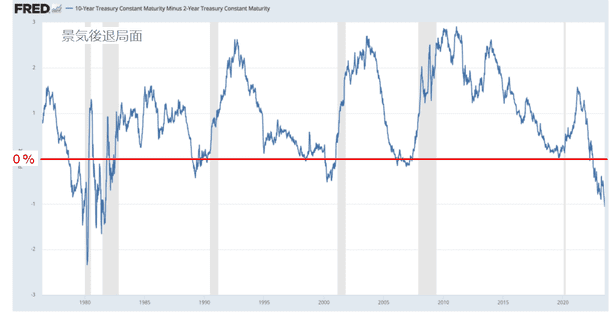

図5 米10年債利回りと2年債利回りの推移

上の図5は米国債の10年債利回りと2年債利回りの差の推移を示したものです。

通常であれば、10年債利回りは2年債利回りも高く、プラスで推移していきますが、足元ではマイナスで推移する「逆イールド」と呼ばれる状況となっており、特に足元では3月の金融不安時よりも逆イールドが進行しています。

この逆イールドは、一般的に「将来の景気悪化と利下げを(債券)市場が織り込んでいる状況」とされているため、逆イールドの発生は景気後退入りの予兆とされています。上の図5を見ても、逆イールドの発生後にもれなく景気後退局面入りしていることが分かります。

つまり、債券市場は米国の景気後退を織り込んで動いている可能性があります。

また、先ほども紹介したように、今週は週末の7日(金)に6月分の米雇用統計の公表が予定されています。

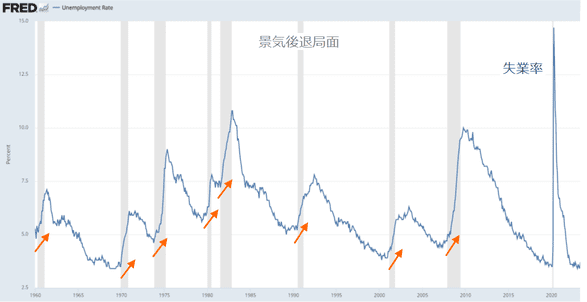

図6 米失業率の推移

ここ最近の米雇用統計については、「賃金インフレ」の動向を把握するために、平均時給への関心が高まっていますが、失業率にも注目してみると、上の図6にもあるように、失業率の低下が底を打ち、上昇し始めるタイミングで景気後退局面を迎えていることが分かります。

前回(5月分)の失業率は3.7%と上昇しており、今週末公表の6月分も上昇基調が続いた場合には景気後退への意識が強まることも考えられます。現時点での市場予想の失業率は3.6%と、低下もしくは横ばいとなっているためさほど警戒されてはいませんが、一応、把握しておきたいところです。

押さえておきたい「ジョージ・ソロス」の視点

ここで、問題となるのは、株式市場と債券市場における景色の違いです。簡単に言ってしまえば、株式市場は楽観的、債券市場は悲観的に見ていることになりますが、両者の隔たりは、今後発表される経済指標や、企業決算などを見極めつつ、いずれどちらかに修正、もしくは両者が歩み寄っていくことが考えられます。

そこで、押さえておきたいのが、著名投資家であるジョージ・ソロスの相場に対する視点です。

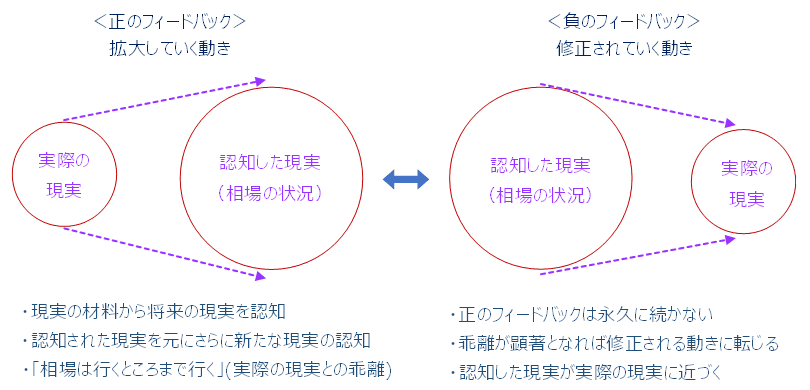

図7 「ジョージ・ソロス」の相場の視点

ジョージ・ソロスは、「市場において投資家の認識と実際の価値はほとんど一致しない」という考え方で知られています。

簡単に説明すると、相場の状況(認知した現実)は、企業の業績や見通し、経済指標などの景況判断、政治的動向など、様々な材料に対する投資家の認識と投資行動によって形成されていきますが、それが繰り返されることによって、実際の現実と相場が認知した現実との間にはギャップ(乖離)が生じていきます。これが図7の左側に相当します。

ただし、こうしたギャップの拡大はいつまでも続けていくことが不可能ですので、やがて実際の現実に向けて修正されていくことになります。これが図7の右側に相当します。

こうしたギャップの発生や拡大、そしてそのギャップを修正していく動きを捉えることが投資の本質であるというのがソロスの相場の視点です。

つまり、足元の株式市場が、景況感の改善やインフレ懸念の後退を背景とした株価上昇によって実際の現実とのギャップを拡大させている最中ならば、これから確認していく経済指標や企業業績などの実際の現実が追いついて来ない限り、やがて修正へとかじの向きが切り替わり、今度はギャップを埋めるべく株価が下落していくことになります。

反対に、実際の現実が景況感やインフレの改善を示していくのであれば、悲観的に認知している債券市場が修正されていくことになります。

実際の現実がどうなっているのかを確認するチェックポイントとして、企業の決算が相次ぎ、FOMCも控える7月半ば以降に相場の転換点を迎える可能性があります。

そのため、目先で株価が動いたとしても、あまり深追いしない方が賢明かもしれません。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[今週の日本株]7月の株式市場は「転換点」を迎える?押さえておきたい「ジョージ・ソロス」の視点](https://m-rakuten.ismcdn.jp/mwimgs/9/b/550/img_9b1f0a14de2e5c44497f261b5f13d07e54445.jpg)

![[今週の株式市場]イベント満載の今週で相場の方向性が決まる?~株価の「波」で考える今後のシナリオ~](https://m-rakuten.ismcdn.jp/mwimgs/1/5/356m/img_153ff688ed25288cbf3894967228ba9640935.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)