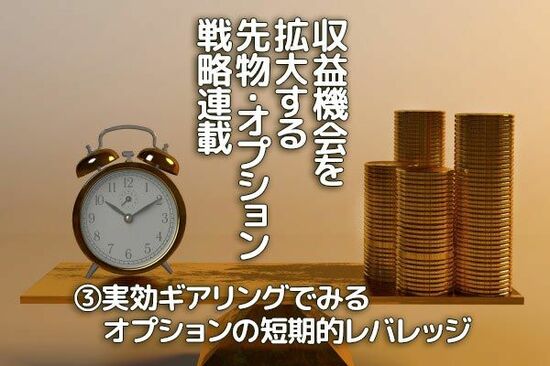

本稿では前回に引き続き、言葉だけでは分かりづらい先物・オプション取引のさまざまな戦略を、代表的な数式やグラフを見ながら、じっくり納得いただく連載をしていきます。

第3回の本稿では、前回ご紹介した「デルタ(原資産の価格変化に対するオプション価格の連動度)」をさらに発展させた指標である「実効ギアリング」を用いて、オプションの短期売買でどれぐらいのレバレッジがかかるかを確認する考え方をご紹介します!

※本連載は、先物・オプション(以下「先オプ」)の取引経験がある方、もしくは先オプを含むレバレッジ取引の一般的なルールを理解されている方向けの記事になります。取引に際しては、先オプの取引ルール/ご注意事項を当社ホームページなどで必ずご確認ください。

ギアリングとは

オプションにおけるギアリングとは、原資産価格÷(1原資産あたりの)オプション価格で計算される値で、原資産価格にくらべてオプション価格が何分の一になっているかを見るものです。これが例えば10ならオプションを使えば1/10の資金で投資できることになります。

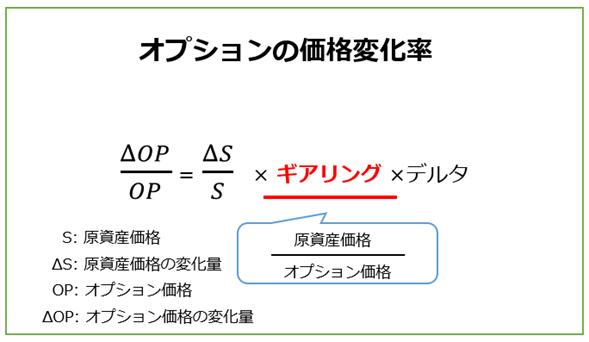

これで短期的なオプション価格の値動きが分かるかというと、もう一つ重要な指標、デルタが必要になります。以下の式におけるギアリングとデルタの位置づけが、その性質と使い道を端的に表していると思います。

上図を言語化すると、オプション価格の変化率は、原資産価格の変化率がギアリングとデルタで調整されて決まるものだということです。まさに原資産価格とオプション価格の値動きの間に挟まり、歯車としてその動きを伝える役割を持ちます。

そしてこの式が示唆するところは、オプションの価格変化率を直感的に分かりやすくするためには、このギアリングという指標を通して見ると良い、ということです。

前回の連載では「デルタ」という指標についてご説明しました。これも「原資産価格とオプション価格の連動度」を表すものでしたが、デルタはあくまで「原資産価格が1円動いたときにオプション価格が(1×デルタ)円動く」という意味で、価格変化の絶対値を表す指標です。

原資産価格と保有するオプション時価が一致することは普通ないため、具体的な価格変化のイメージを直感的にとらえるには、デルタだけでは実は不十分です。

そこで便利なのが「ギアリング」です。「ギアリング×デルタ」の数値が、オプション価格の変化率が原資産価格の変化率の何倍になるのかということを端的に表しています。使い慣れた数値に変換されるので、損益の見積もりも格段にしやすくなります。

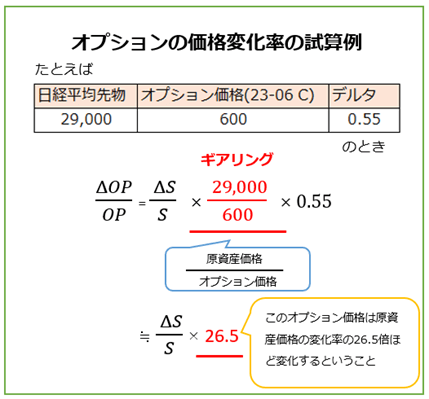

まずは実際に、例に数値を当てはめてみましょう。

これまで「デルタ」にだけ着目していては分かりづらかった、日経平均株価がいくら値上がりすれば、具体的に保有するオプション資産がどれだけ上がるかという試算も、割合表示に変わることで、分かりやすくなります(なお、ギアリングにデルタをかけて直接的に原資産価格に対して何倍動くかを表す上図の26.5にあたる数値を、「実効ギアリング」と呼びます)。

ちなみに、原資産の26.5倍も動くと聞くと、かなり高くて何かの間違いのように思えます。ところが実際それだけ動きうるのがオプションです。

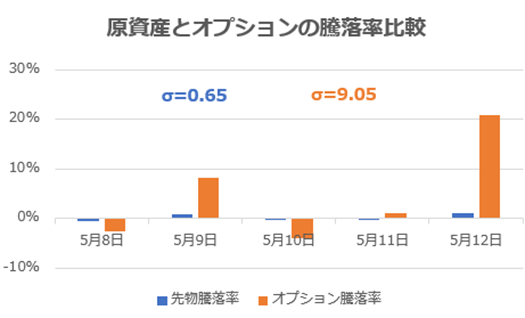

日経平均の値動きが小幅で、オプションのデルタの変動の影響が小さかった今月上旬の5日間を対象とし、日経平均先物とATM(アット・ザ・マネー:行使価格と原資産価格が等しい状態)に近いコールの毎日の始値と終値で比較した騰落率をまとめると、以下のようになります。

注2:価格はマーケットスピードⅡ(以下「MS2」)の時系列情報から取得。

注3:原資産の騰落率は、2023年6月限の日経平均先物で計算。

注4:オプションの騰落率は、2023年6月限、行使価格2万8,500円のコールで計算。

原資産はせいぜい、毎日数%かそれ以下の変動であることがほとんどである一方、オプションは、激しいときだと1営業日で価格が20%跳ね上がることもあるのが分かります。

金融業界でリスク指標としてよく使う「標準偏差(=分布のばらつき具合を表す統計値、σと表記)」をそれぞれ計算すると、先物は0.65、オプションは9.05ほどなので、この5日間のデータだけ見ると、ばらつき具合に14倍ほどの差があると読めます。そのため先ほどギアリングを用いて26倍の値動きになると試算したのも、状況によってはおおむね正しい数値といえそうです。

実効ギアリングから分かること

このギアリングの数値は、オプションの短期売買において、原資産の何倍のレバレッジを効かせるかを選択したいときに利用します(実際の利用時は、ギアリングにデルタを乗じた後の数字である「実効ギアリング」を参照します。以下では実効ギアリングを基本にご説明します)。

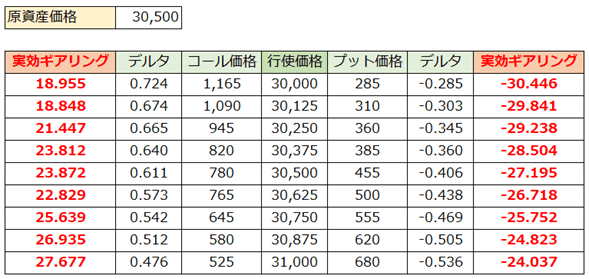

例えば、原資産価格が3万500円で、各行使価格のコールオプションが以下のような並びであるとき、そのコール・プットそれぞれの実効ギアリングを計算すると、原資産価格付近ではおおよそ次のような値になります。

実効ギアリングの便利なところは、これがそのまま原資産価格の値動きに対する割合を表すことです。

通常のオプションなら取引単位は1,000倍、ミニオプションなら100倍ですが、例えば上図で行使価格3万500円の通常コールを1枚78万円で建てても、ミニコールを1枚7万8,000円で建てても、その価格変動率は、(短期的には)原資産価格の23.872倍ということで変わりません。

ここまでの話でお気づきの方もいらっしゃるかもしれませんが、実効ギアリングを通して見ると、オプション取引は買い建てなら証拠金を使わずとも原資産の数十倍のレバレッジを簡単にかけられる珍しい取引であることが分かります(ごく短期間の取引で、他の条件が一定の場合)。

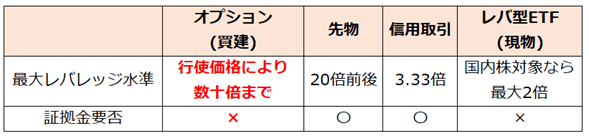

一般にレバレッジ取引として個人投資家の方がよく利用される取引をまとめると、下図のようになります。

どの取引も、ルール上は購入金額もしくは必要最低証拠金相当の資金を用意すれば取引を開始できることは変わらないのですが、それが証拠金という形式だと追加証拠金(追証)や不足金発生のリスクもあるため、ルール上の必要最低証拠金よりもっと余裕を持った資金を用意すべきです。そのため事実上、資金効率はレバレッジの数字よりも悪くなってしまいます。

その点、オプションの買い建てなら、(流動性リスクを除けば)現物のレバ型ETF(上場投資信託)のレバレッジをもっと効かせたのに近い感覚で短期取引が可能です。最大損失額が当初購入額に限定されており、シンプルに買値と売値の差額(もしくは行使価格とSQ値の差額)が損益となります。

証拠金を差し入れることに心理的抵抗がある方も一定数いらっしゃいますので、そうした方が何十倍という高いレバレッジをかけたい場合に、オプション取引が有効となりえます。こうしたことが、実効ギアリングを通すと見えてくるオプションの特徴の一つです。

実効ギアリング利用時の注意点

最後に、実効ギアリングを利用する上でいくつか留意すべき点についてお伝えします。

1)実効ギアリングは超短期の売買で利用する指標

実効ギアリングを因数分解すると「原資産価格」「オプション価格」「デルタ」の3要素になることから分かるように、実効ギアリングは相場の動きに合わせて常に変化する数値です。したがって実効ギアリングを目印に投資判断をする場合、短期での売買でないと、狙い通りの倍率で動かなくなってしまいます。

2)オプション価格自体が時間と共に減価する

オプション価格は時間の経過と共に、理論的には価格が落ちていきます。この時間経過に対する価格の連動度を「セータ」という指標で表し、セータによる減価を「タイムディケイ」と呼びますが、ギアリング以前にオプション価格自体がタイムディケイの引力にさらされているため、保有時間が長いと、実効ギアリングで想定したほどの変化率にならないこともあります。

この点を踏まえても、ギアリングに着目する場合は短期売買を主体とすべきといえます。

3)オプションの流動性リスク

先ほども少し触れましたが、オプションの買い建ては証拠金不要で現物のレバ型ETFに近い感覚で取引できるものの、その最大の違いは、流動性リスクの差だと思います。

ETFなら基本的に、多少不利な価格になることこそあれ、買いたいときに買え、売りたいときに売れるものがほとんどです。ただしオプションの場合、行使価格が大きく市場価格から乖離(かいり)した場合、買い手や売り手が1人もいないというケースも時折発生します。

ギアリングが大きく、デルタが極めて小さい状況、例えばオプション価格が数円の行使価格だと、特にこの状況に陥りやすいです。これを避けたい場合、基本的には行使価格近辺で、価格が乖離しない内に短期で決済する取引を心掛けましょう。

総じて、実効ギアリングは短期売買で効率良く利益を狙うときに有効な考え方です。オプションや先物などデリバティブ商品の強みである資金効率の良さを最大限に生かせる考え方なので、投資資金の大小にかかわらず、注目するメリットが大きいと思います。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)