3万2,000台乗せの日経平均は値動きの慌ただしさが目立つ

先週末9日(金)の日経平均株価は3万2,265円で取引を終えました。節目の3万2,000円台に乗せたほか、前週末終値(3万1,524円)からは741円高、週足ベースでも9週連続で上昇し、終わってみれば、日本株の上昇基調が続いた格好です。

まずはいつもの通り、先週の値動きから確認していきます。

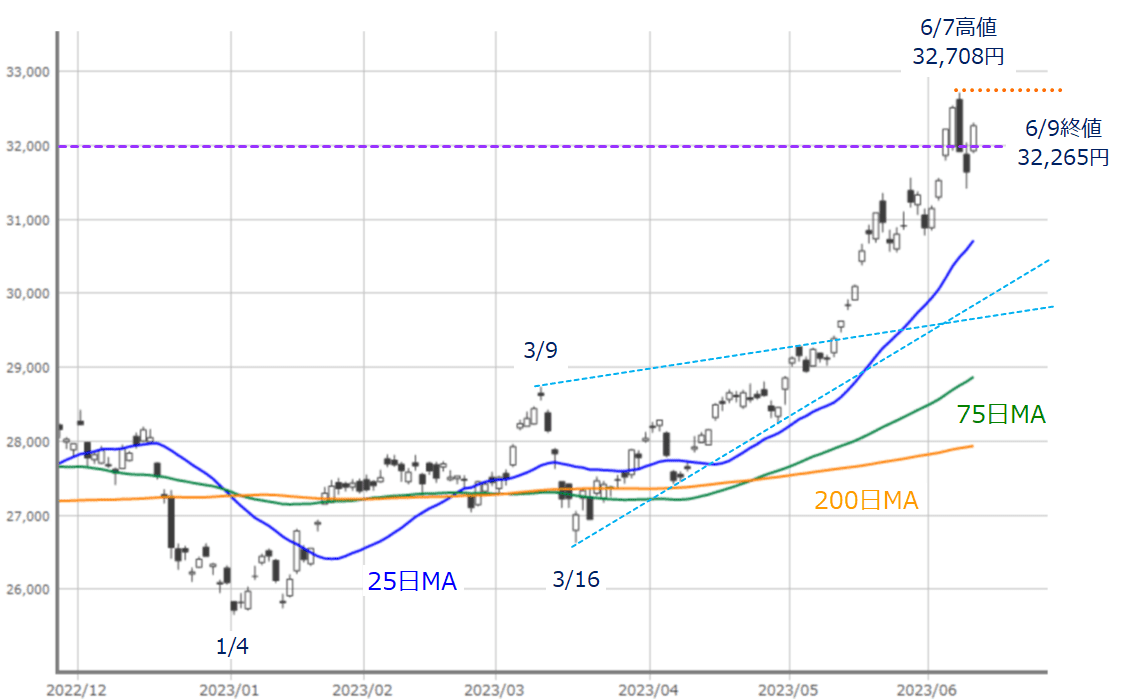

図1 日経平均(日足)の動き (2023年6月9日取引終了時点)

先週の日経平均も、ここ直近の2週間と同様に、「上昇スタートから下落、そして週末に再び上昇」という展開が続きました。

より細かく値動きを見ていくと、週初の5日(月)に3万2,000円台に乗せた日経平均は、翌6日(火)も続伸して高値引けとなり、続く7日(水)の取引時間中には3万2,708円まで上値を伸ばす場面もありました。

ただし、この日はその後に大きく失速してしまい、3万2,000円台を下回る安値引け、そして、8日(木)も続落するなど、雲行きが怪しくなりそうだったのですが、週末の9日(金)に持ち直して反発し、再び3万2,000円台を回復して一週間の取引を終えています。

慌ただしいながらも、結果的に3万2,000円台乗せを維持したわけですが、図1のローソク足を見ても分かるように、先週は値動きの大きいものが目立っています。実際に、先週の日中値幅(高値と安値の差)を追っていくと、5日(月)が418円、6日(火)が600円、7日(水)が794円、8日(木)が615円、9日(金)が405円となっています。

こうした値動きの大きさは、先週末の9日(金)が株価指数先物取引のSQ日だったことも理由の一つではありますが、今後の株価が「さらに上を目指すのか」、それとも「調整局面を迎えるのか」の思惑が交錯(こうさく)していた面も大きそうです。

その中でも、高値引けだった6日(火)のローソク足を、高値を更新した後に安値引けとなった7日(水)のローソク足が包み込んでおり、「抱き線」と呼ばれる形が表れています。

一般的に、相場の高値圏で出現する抱き線は、天井のサインとなる場合が多いとされていますが、今回抱き線が形成された7日(水)は、先週の中でいちばん値幅が大きかった日でもあり、より注意が必要かもしれません。

そのため、今後も相場の上昇基調を維持させていくには、なるべく早い段階で7日(火)の高値(3万2,708円)を超える必要があり、今週の焦点になります。

今週は注目イベントが多く、「両にらみ」の展開

また、今週は国内外で注目イベントが多く控えています。

具体的に確認していくと、金融政策面では、日銀金融政策決定会合(15~16日)をはじめ、FOMC(米連邦公開市場委員会:13~14日)や、ECB(欧州中央銀行)の理事会(15日)が予定されています。また、経済指標面では、米国の5月分のCPI(消費者物価指数)や小売売上高、中国でも5月分の工業生産や小売売上高などが公表されます。

いずれにしても、今週は注目イベントが集中する米国株市場の動きがカギを握りそうです。

その米国株市場ですが、懸念されていた債務上限問題が峠を越えたことや、今週のFOMCについても利上げ見送り見通しが強まっていること、先週末のS&P500種指数が3月の安値から20%上昇して、名目上の強気相場入りとなったこと、景気敏感株や中小型株なども買われ始め、物色対象の広がりも見え始めるなど、相場の地合いがかなり改善しています。

イベント通過でこうした流れに変化がなければ、上昇相場の「延長戦」の展開が想定されますが、インフレ警戒が再燃したり、次回(7月)のFOMCで利上げ再開見通しが強まるなど、強気ムードに水を差す展開となった場合には要注意となります。

したがって、今週の相場の方向性は、これらのイベントの動向を横目に探っていくことになり、上昇する場合と下落する場合の両にらみの展開を想定しておく必要があります。

上昇する展開となった場合、日経平均はどこを目指すか?

それでは、仮に今週の日経平均が上昇基調となった場合のシナリオから考えてみます。

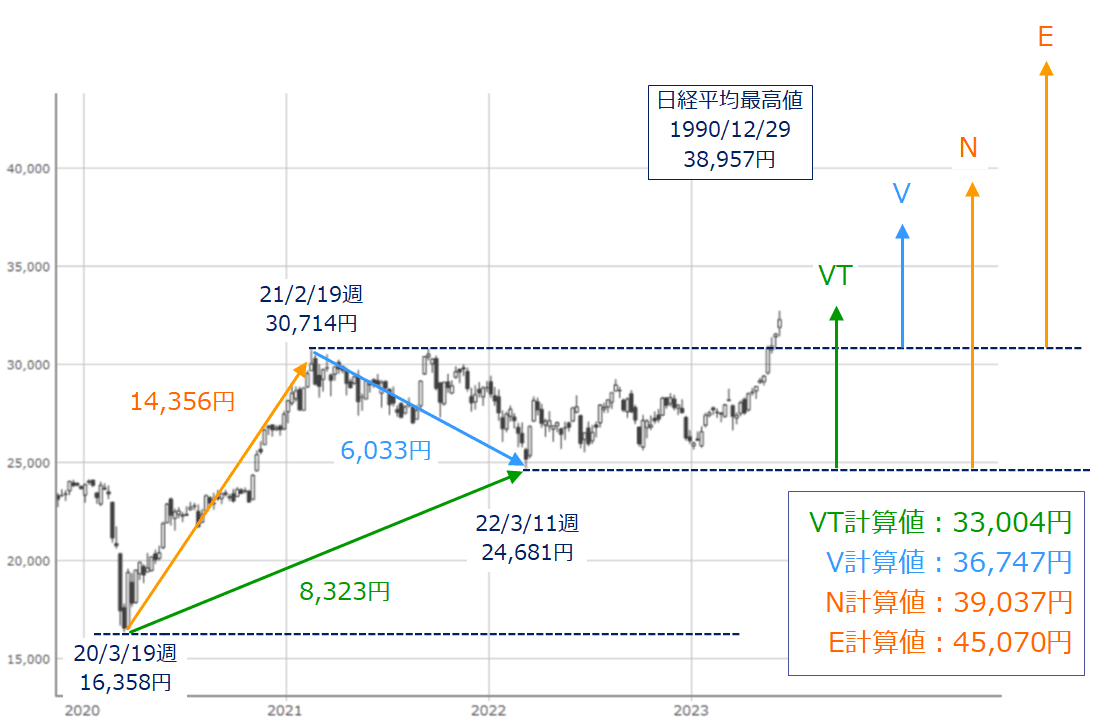

図2 日経平均の目標値計算(2023年6月9日取引終了時点)

上の図2は、以前のレポートでも紹介した、日経平均の上値目標値計算です。

計算の根拠となるのは、以下になります。

・2020年3月安値から2021年2月高値までの上昇幅:1万4,356円

・2021年2月高値から2022年3月安値までの下げ幅:6,033円

・2020年3月安値と2022年3月安値の下値の切り上げ幅:8,323円

これらの三つの値幅で、「VT計算値」、「V計算値」、「N計算値」、「E計算値」の株価を図2に表示させています。

先週の株価上昇によって、足元の日経平均はVT計算値の3万3,004円まであと数百円のところに到達していますので、今週の日経平均が上を向いた際には、3万3,000円台までのハードルは高くなさそうです。

もちろん、さらなる株価の上振れについても、想定しておく必要がありますが、次のV計算値(3万6,747円)までにはまだ距離があるほか、そこから先の上昇(N計算値やE計算値)についても、このままの勢いで上昇していくには、「さすがに強すぎ」感があるかもしれません。

そのため、ある程度の株価の上振れシナリオを考える上で、これまでのレポートでも紹介してきた、移動平均線乖離(かいり)率(25日)をボリンジャーバンド化したものを、参考にします(下の図3)。

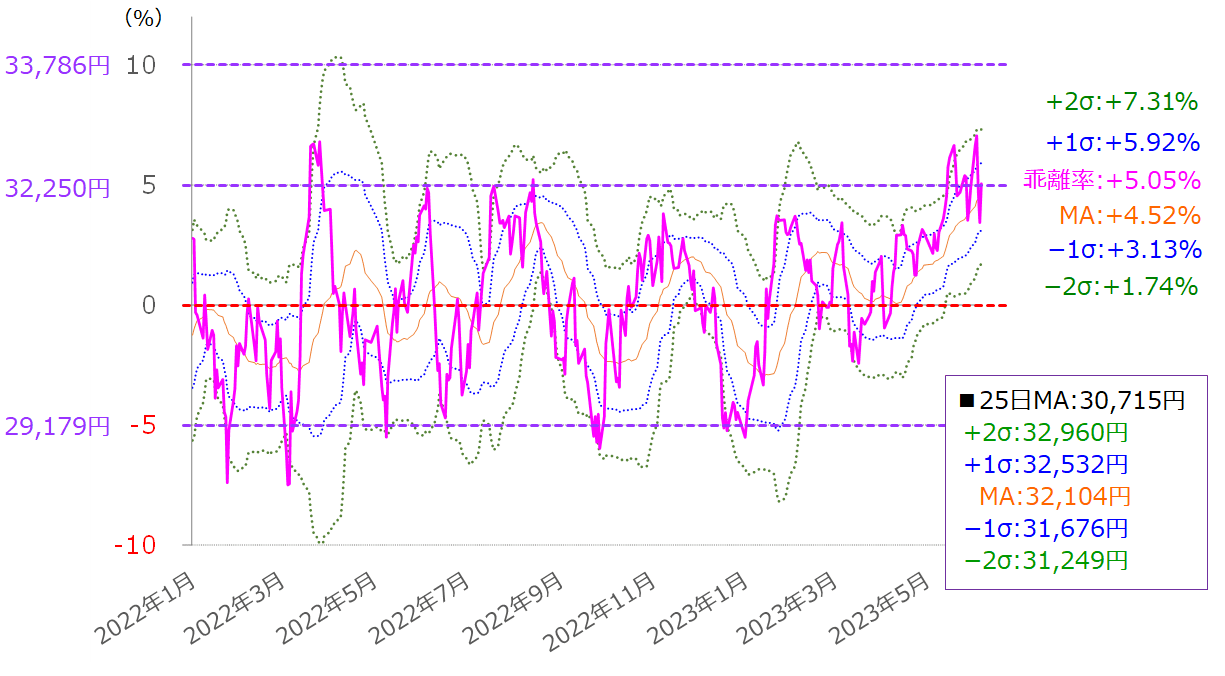

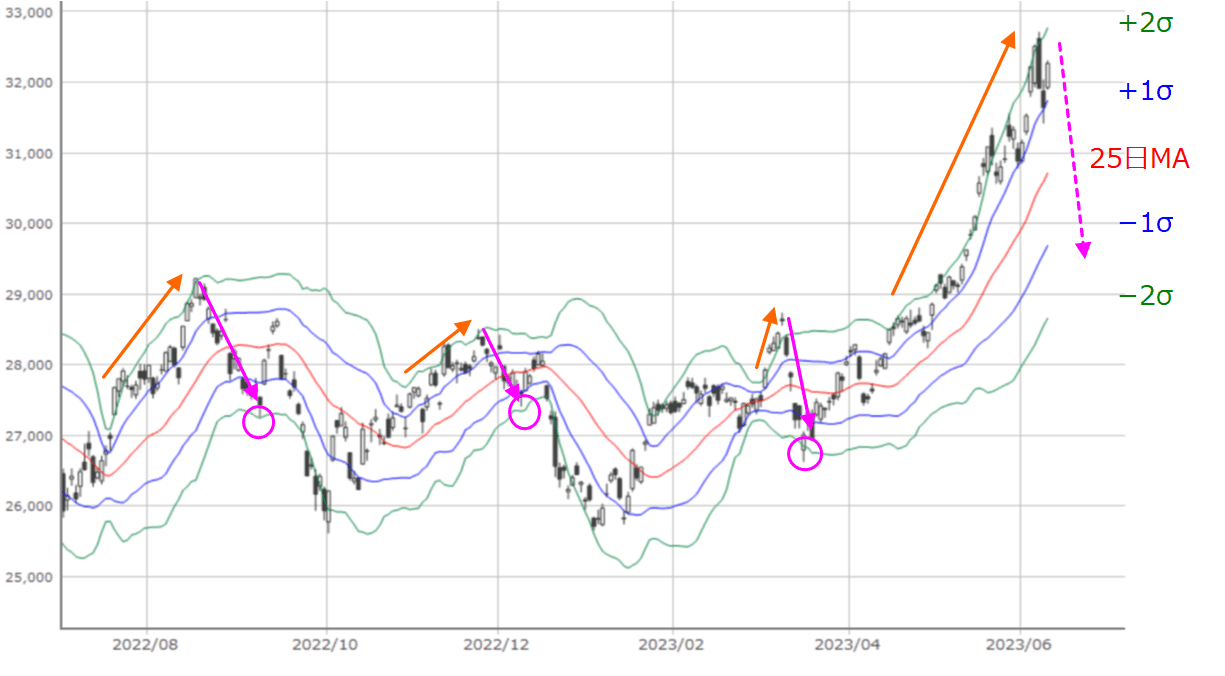

図3 日経平均の移動平均線乖離率(25日)のボリンジャーバンド(2023年6月9日取引終了時点)

先週末9日(金)時点の25日移動平均線乖離率は、2022年からのピークとなることが多かったプラス5%をすでに超えていますが、ボリンジャーバンドのプラス2σ(シグマ)まで上昇した場合には、3万2,969円と、先ほどのVT計算値とほぼ同じ3万3,000円水準ですし、さらにプラス10%まで乖離が進んだ場合には、3万3,786円あたりが目標となりそうです。

もちろん、これらの値は今後の値動きによって変動していきますが、一応の目安になります。

各通貨建てで見た日経平均の割安感は相場の支えとなる可能性

また、先週の相場展開について、日経新聞などの場況解説などを見ると、海外の短期筋とみられる投資家の株価指数先物買いや、中国を含むアジアの投資家が日本株ETF(上場投資信託)を通じた買いを活発化させているなど、外国勢による日本株買いがキーワードの一つとなっています。

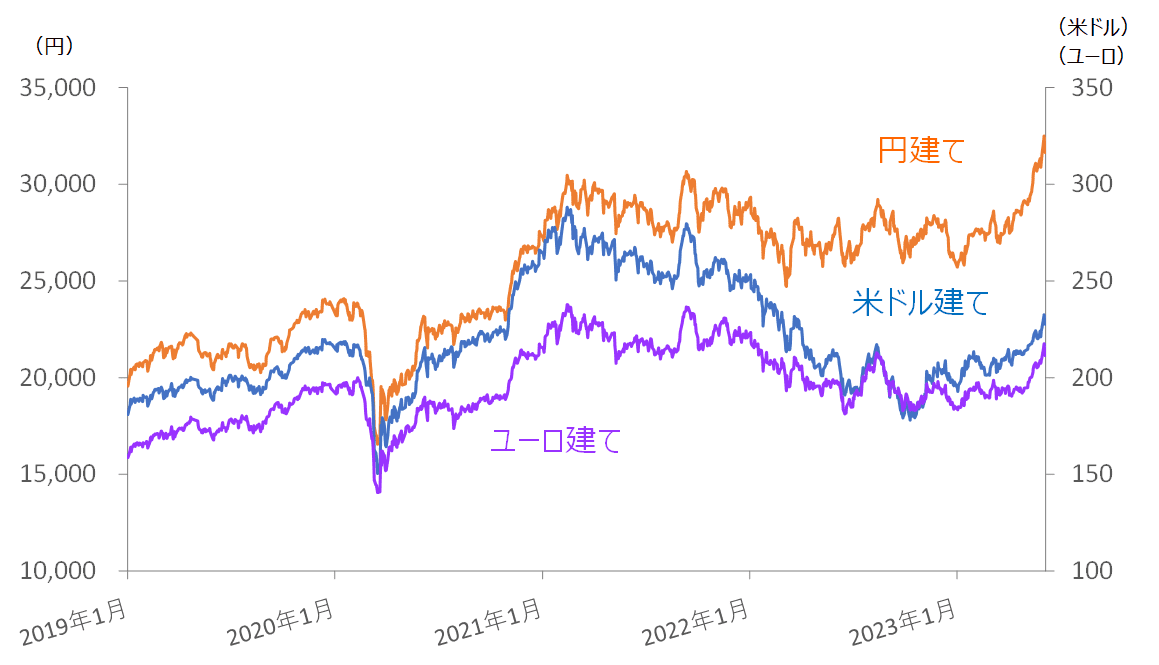

図4 各通貨建てでみた日経平均(2023年6月9日取引終了時点)

上の図4は、日経平均の動きを円建て・米ドル建て・ユーロ建ての各通貨建てで表したものですが、当然ながら、海外投資家は日本株を運用する際、日経平均などの株価の動きとともに、為替の影響も考慮します。

株価上昇と為替の円安のバランスが重要で、例えば、円安を背景に日本株が上昇したとしても、株価上昇よりも円安のペースの方が強いと、外貨建てで見た日本株の価値は結果的に減少するため、日本株の魅力は上がりません。

最近までの日本株の上昇は、円安要因だけでなく、日本株に対する再評価などの要因もあり、円安よりも株価上昇のペースが強いことが、さらに外国人投資家の買いを呼び込んでいる面があると思われます。

そんな中、足元の状況を見ると、円建てと米ドル&ユーロ建てとの間に価格差が生じているほか、コロナショック時からの株価反発でつけた2021年2月の高値と比べると、現在の円建ては、この高値をすでに更新していますが、米ドル&ユーロ建ては、まだこの高値に届いていないため、為替を考慮した日経平均は上昇の余地があります。

もっとも、今週は、日・米・欧の金融政策イベントが控えていることもあり、為替の変動が株式市場にも影響を与えるかもしれないことは押さえておきたいところです。

調整局面となった場合はどうなる?

次に、図1でも指摘したように、天井サインとなりやすいローソク足の「抱き線」が出現していることを踏まえて、今週の日経平均が調整色を強めた場合についても考えていきます。

その場合、先ほどの図3の移動平均線乖離率のボリンジャーバンドにおける、MA(3万2,104円)やマイナス1σ(3万1,676円)、マイナス2σ(3万1,249円)、25日移動平均線そのもの(3万715円)などが下値の目安となります(9日時点)。

さらに、25日移動平均線を下抜けるほどの下落基調を強めた場合には、以前のレポートでも紹介した、日経平均そのもののボリンジャーバンドでのマイナス2σまでの下落という見方に変わりはありません(下の図5)。

図5 日経平均(日足)のボリンジャーバンド(2023年6月9日取引終了時点)

先週末までの日経平均はプラス2σとプラス1σの間を往来しながら上昇する「バンド・ウォーク」が長い期間続いていることが分かります。

チャートを過去にさかのぼってみても、プラス2σに沿って上昇していた場面がいくつか見られますが、過去のいずれの場面も、「上昇が止まった後、マイナス2σまで下落している」という傾向があります。

バンドの幅や傾きは今後の値動きによって変動するため、具体的な株価水準を探ることは難しいですが、下落基調を強めた場合、株価がマイナス2σにタッチするあたりまで下げそうなことは、押さえておきたいところです。

足元の上昇トレンドは次の上昇で終了となる可能性も

そして、最後にもうひとつ、押さえておきたいポイントについても触れておきます。

そのポイントとは、「4月半ばから始まった上昇トレンドが、次の上昇でいったん終了するかもしれない」ということです。

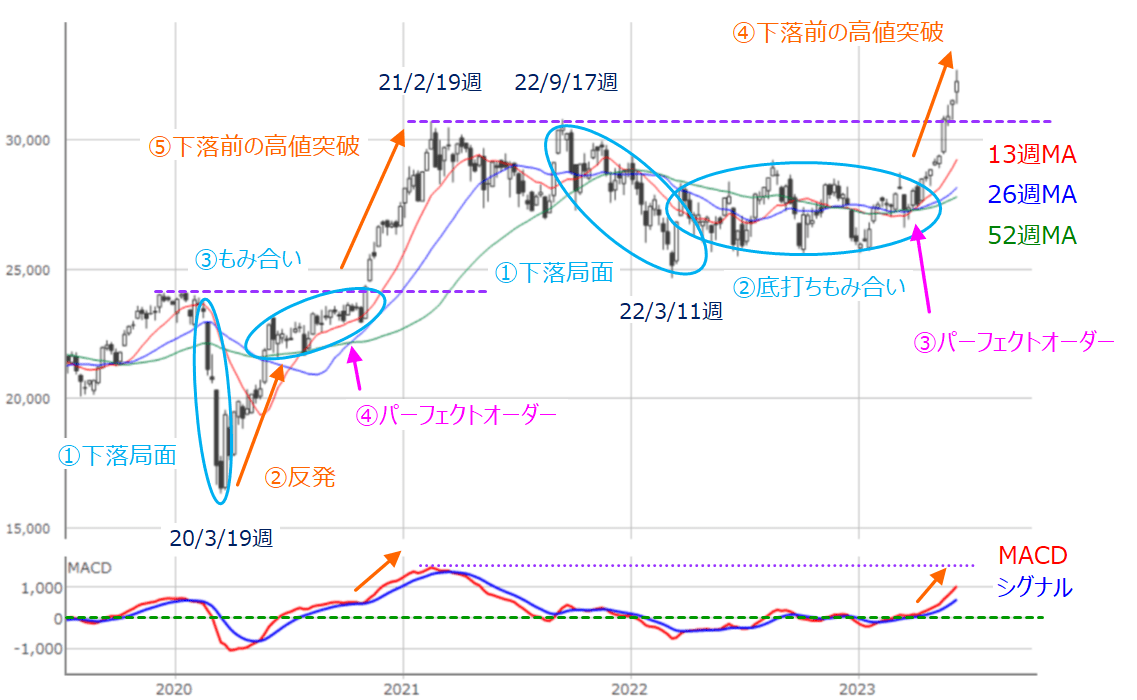

図6 日経平均(週足)とMACD(2023年6月9日取引終了時点)

上の図6は、日経平均の週足チャートとMACDの推移を示しています。

ここで注目するのは、コロナショック後に見せた株価の大幅上昇局面と、今回の上昇局面との比較です。

コロナショック時の日経平均は、約1カ月間という短い期間で急落しましたが、その反動もあって、底打ちからの株価反発は勢いのあるものとなりました。ただし、急落前の株価水準を前に失速し、もみ合いの状況がしばらく続きました。

その後、3本の移動平均線(13週・26週・52週)が、期間の短い順に上から並ぶ「パーフェクト・オーダー」が出現してから、再び株価の上昇に勢いがつき、急落前の株価水準を上抜けてからは、5,000円以上も駆け上がる大幅な上昇となりました。

今回については、約半年間にわたる下落トレンドの後に底打ちはしたものの、一定の値幅内でのもみ合いが1年以上も続きました。

その後、今年の4月半ばに移動平均線のパーフェクト・オーダーが出現したのをきっかけに、株価の上昇が加速し始め、下落トレンド前の株価水準も一気に突破し、現在も上値をトライしている状況です。

下落トレンドの期間や、底打ちからの調整期間の違いはありますが、移動平均線のパーフェクト・オーダーが出現した後に、株価上昇に弾みがついたという共通点があります。

先ほども説明したように、コロナショック時のパーフェクト・オーダー出現後の一段高では約5,000円の上昇幅でしたが、今回は4月7日週を起点とすると、6月9日時点までの上昇幅が4,983円となっており、単純な上昇幅の比較では、コロナショック時とほぼ同じところまで来ています。

また、下段のMACDに注目すると、コロナショック時からの上昇で高値をつけた時のMACDの値(1,650円)と比べると、今回は先週末時点で1,040円ほどとなっており、まだ上値の余地があるため、まだ上昇していくことも考えられます。

しかし、13週移動平均線が下向きに転じたタイミングなどが足元の上昇トレンドがいったん終了する兆しとなると思われますので、参考材料として意識していただければと思います。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]植田総裁・名古屋講演のメッセージ~政府・日銀にとって御誂え向きの2024年7-9月期GDP~](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3fb371897205e7696fbfa011f2bc1cb7104479.jpg)

![[動画で解説]「エンゲル係数」上昇の背景に世界分断あり](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d62961de68f1df741a9eba8339b2f7369057.jpg)

![[今週の日本株]上昇トレンドはいつ終わる?気になる天井サインと「延長戦」の可能性](https://m-rakuten.ismcdn.jp/mwimgs/d/4/550/img_d45bd356a8443c60e04b2fbfde30e34133503.jpg)

![[今週の株式市場]イベント満載の今週で相場の方向性が決まる?~株価の「波」で考える今後のシナリオ~](https://m-rakuten.ismcdn.jp/mwimgs/1/5/356m/img_153ff688ed25288cbf3894967228ba9640935.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)