現在の相場は投資サイクルの最も難しい段階にある

「雇用市場の急激な悪化に備えよ」というバンクオブアメリカのレポートは、「パウエルが結局バーンズになり、2023年に金利を引き下げ(ネタバレ注意:彼はそうする)、2024年以降にインフレが爆発するのを見ることになればなおさらだ」と、2023年中の利下げをほのめかしている。

パウエルFRB(米連邦準備制度理事会)議長が「持続可能なインフレ率はむしろ4%に近いだろう」と述べているにもかかわらず、世界の債券市場が上昇(金利が低下)し、利上げ終盤を確信している。ウォール街は「利上げ停止=株高シナリオ」で動きたいようだ。

ところが、週末に発表された米雇用統計は、1月の雇用者数は51万7,000人と爆発的に増加し、予想を8シグマ上回る数字となった。また、失業率は過去最低水準まで低下した。雇用統計を受けて、足元の相場はドル安の動きが止まっている。

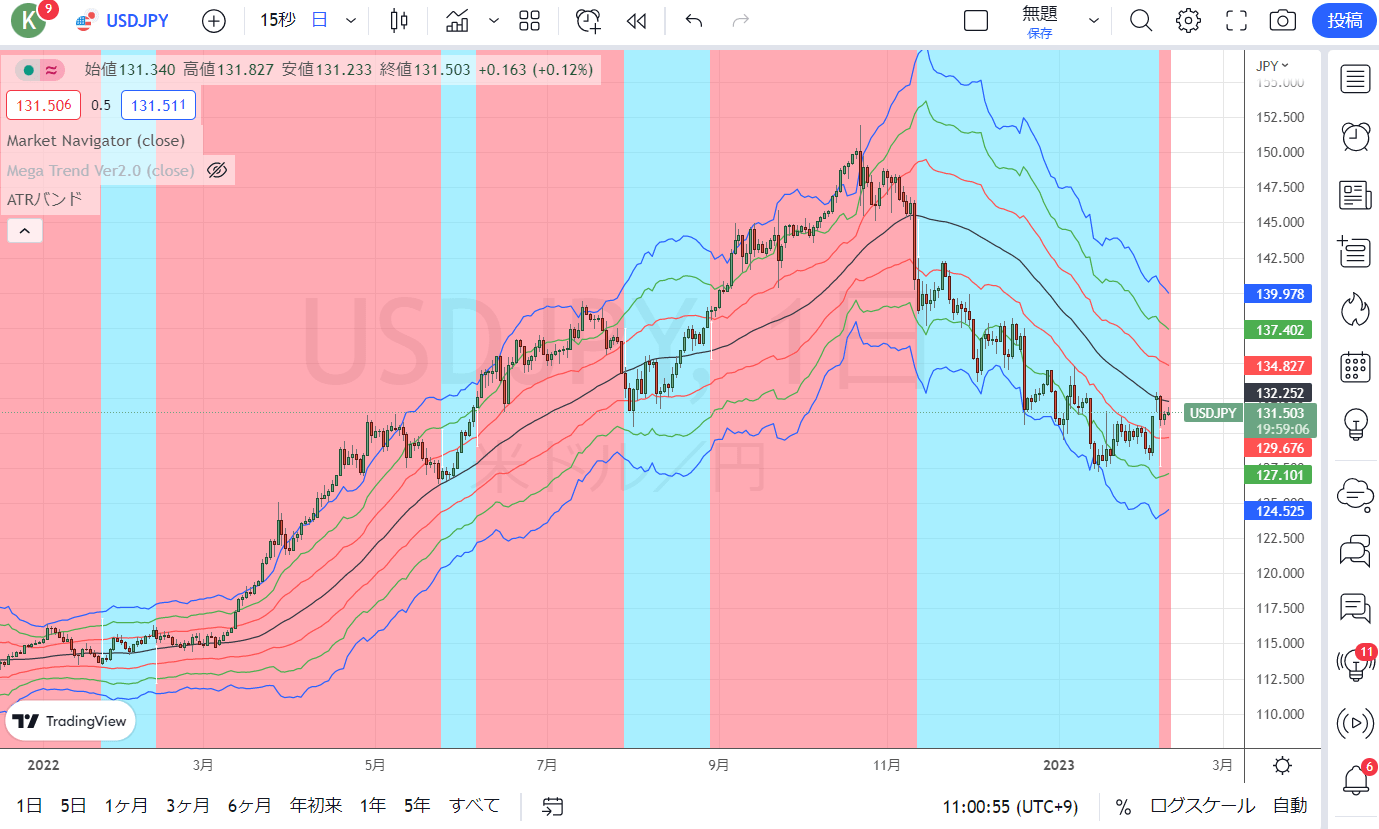

ドル/円(日足)

出所:トレーディングビュー・石原順インディケーター

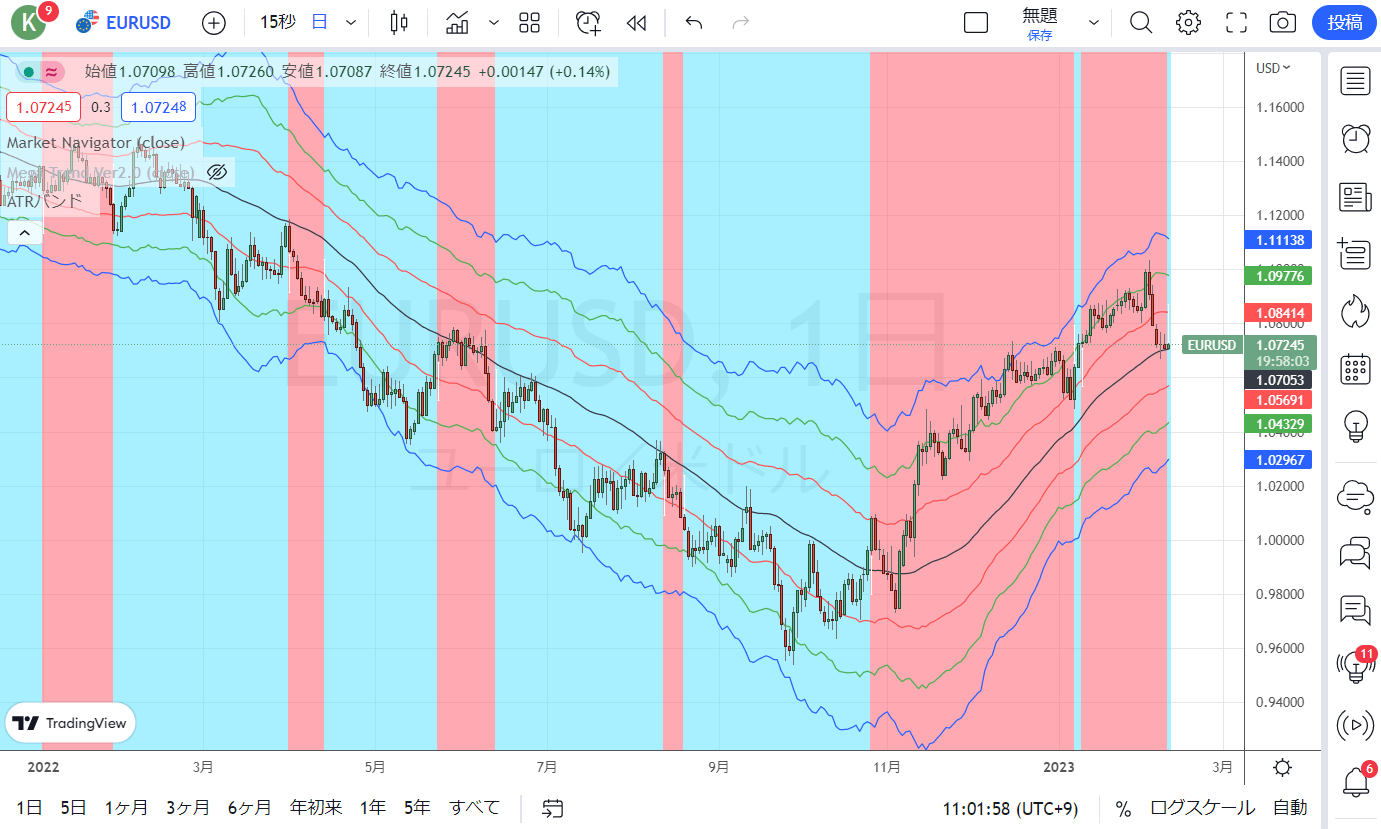

ユーロ/ドル(日足)

出所:トレーディングビュー・石原順インディケーター

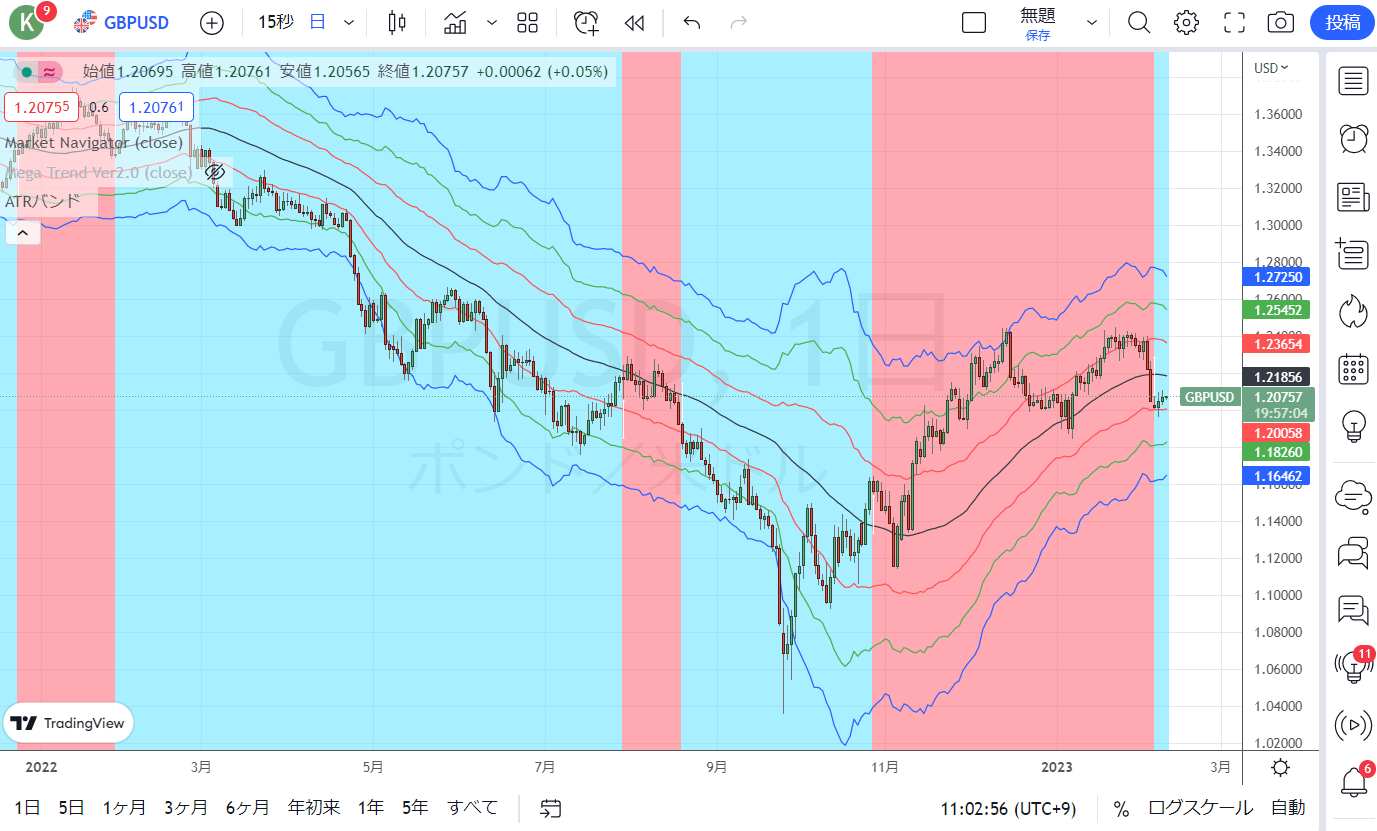

ポンド/ドル(日足)

出所:トレーディングビュー・石原順インディケーター

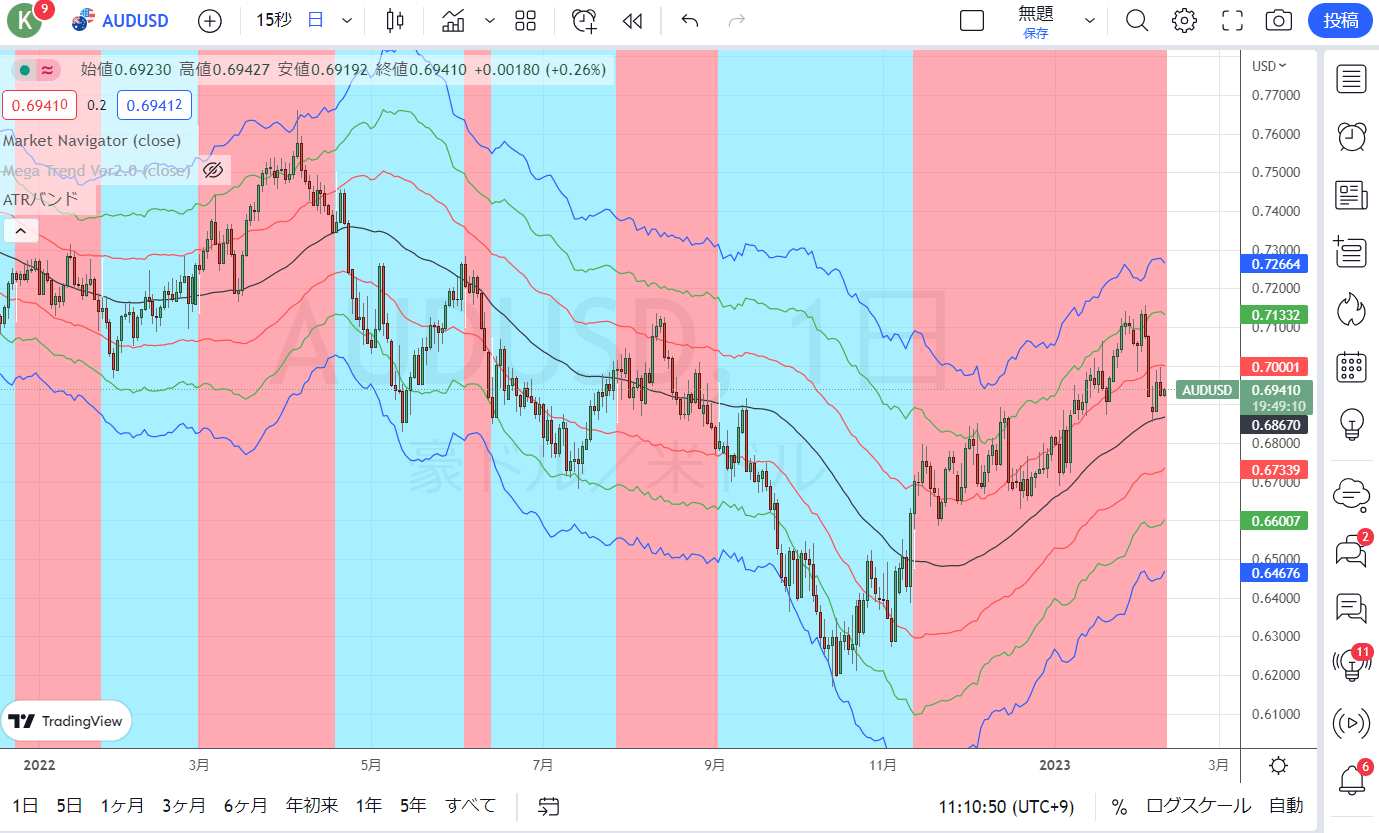

豪ドル/ドル(日足)

出所:トレーディングビュー・石原順インディケーター

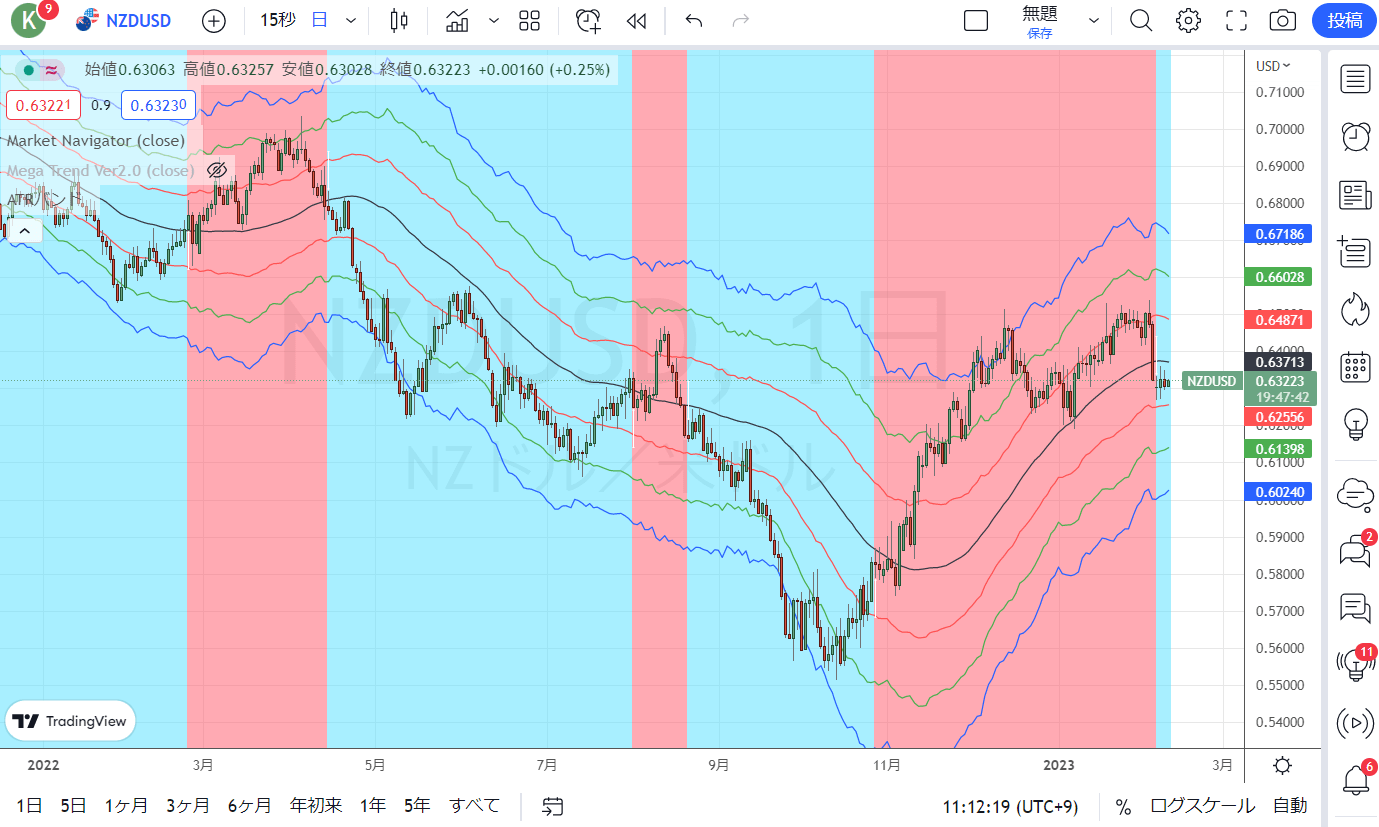

NZドル/ドル(日足)

出所:トレーディングビュー・石原順インディケーター

市場からは、「雇用の伸びがこれほど強いときに賃金圧力が十分に和らぐとは考えにくく、これほど爆発的な経済ニュースが入ってくるときにFRBが利上げをやめて利下げのアイデアを出すとはさらに考えにくい…」という声が出ているというが、最近の雇用統計の数字は以前にも増してバイデン政権への忖度(そんたく)のにおいがする。

「2022年3月のフルタイム労働者数は1億3,258万7,000人であった。早送りで2023年1月に1億3,257万人:そう、アメリカのフルタイム労働者総数が10ヶ月の間に1万人減少したのだ。一方、パートタイム労働者は2590万8,000人から2,740万人に急増し、1,492万人の増加である。加えて、季節調整済みは+51.7万人、未調整は−250.5万人で、季節調整係数は過去最高の300万人超となった。これが、250万人の雇用の落ち込みを51万7,000人の、市場を圧倒する9シグマの雇用者数のビートに変換する方法である。この数字は、バイデンがテレビでいかに自分の経済が本当に強いか自慢することを可能にした」

出所:『今日の「すごい、すごい、すごい」雇用統計の背後にあるもの』 2月5日 ゼロヘッジ

「市場は積極的な利上げが終わりに近づいているものの利下げはまだ見えないという投資サイクルの最も難しい段階にある」と、バンクオブアメリカのハートネットは分析しているが、市場はこういったまだら模様のマクロ経済データをまだ消化できないようだ。

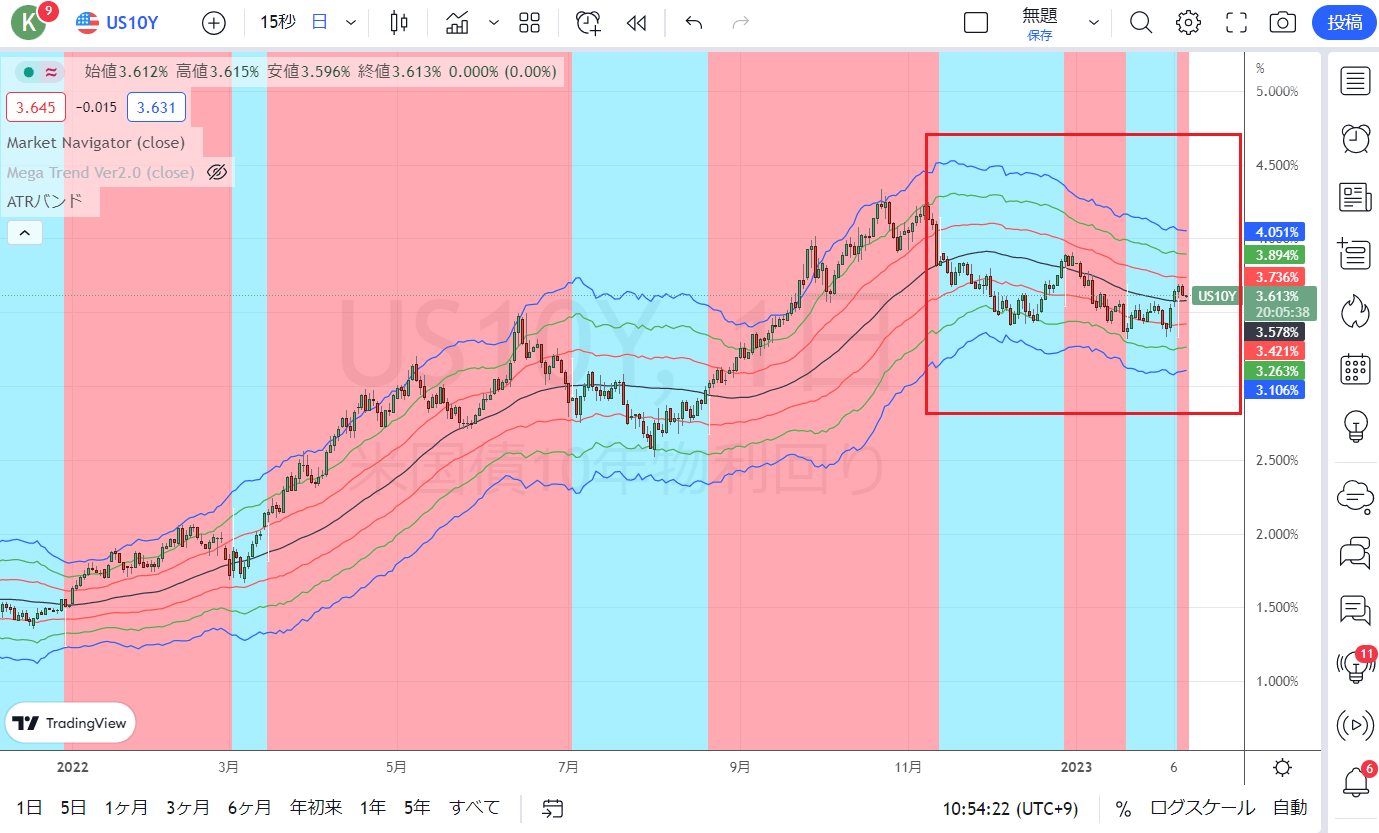

米国10年国債金利(日足)

市場は積極的な利上げが終わりに近づいているものの利下げはまだ見えないという投資サイクルの最も難しい段階にある。

出所:トレーディングビュー・石原順インディケーター

いずれにせよ、中央銀行が、市場金利を下方修正し、無から生み出される貨幣の量を容赦なく拡大することによって、好不況を引き起こすことを止めなければ、将来的にFRBの行動は、この1年半の間に見られたレベルをはるかに超えるインフレにつながるだろう。だが、市場はもう利上げ停止で株が上がることしか考えていないようだ。

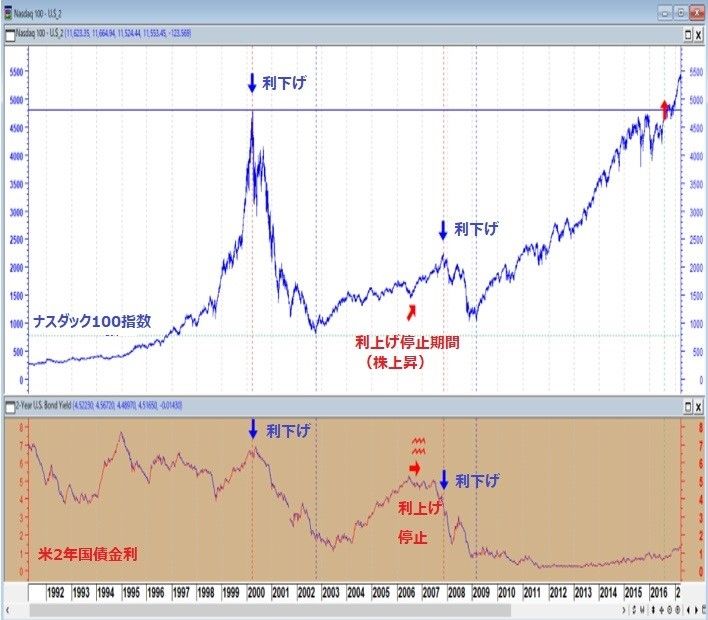

ナスダック100と米2年国債金利の推移(ドットコムバブル崩壊とリーマンショック)

出所:石原順

リーマンショック前の利上げ停止期間は、株式市場は上昇した。今のパウエルFRB議長のソフト・ピボット期待相場の裏にあるのは、リーマンショック前の利上げ停止期間の株の上昇だ。だが、FRBが<利下げ>に動いた途端に株式市場は大暴落したのである。

リーマンショック前の<利上げ停止期間>に調子に乗って株のポジションを増やした投資家は、<利下げ>とともに起こったリーマンショックで黄泉の国へ連れていかれたのである。

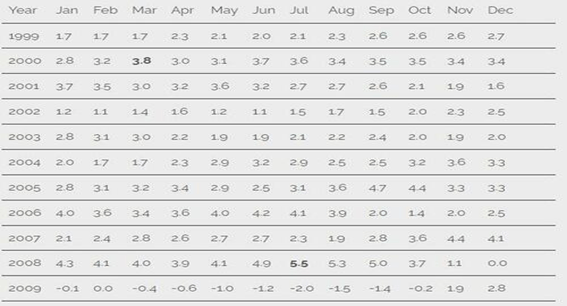

過去の利下げサイクル

出所:リアルインベストメントアドバイス

バンクオブアメリカのハートネットは、「株式投資家は先送りされた大災厄に向かっている。米国株の上昇は行き過ぎであり、年後半に景気急減速なら激しい売りに直面するだろう。大災厄が先送りされていた場合に、最も痛みが大きい」と述べている。

FRBが利下げを行うまでの株式市場の上昇は、「死の舞踏」かもしれないのである。長期投資は危険だ。 直近の二つの弱気相場を参考にすると、インフレが一段落し、金利の休止期を経て、FRBがいよいよ利下げに入ると、株式市場はさらに18~22カ月間下落を続けることになる。

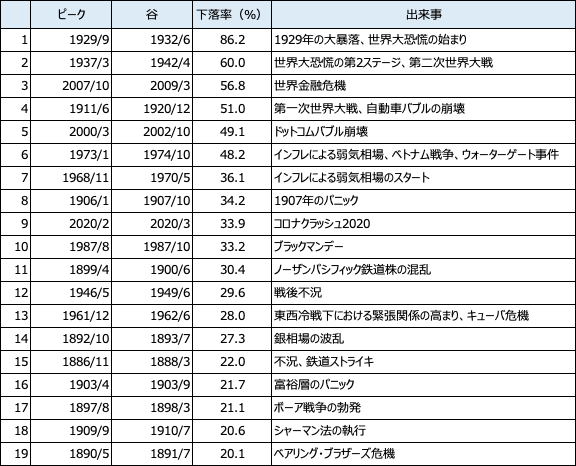

米国株式市場における弱気相場の歴史(S&P500)

注目の日本銀行次期総裁人事は、雨宮正佳副総裁に打診がいき、政府・与党が最終調整に入っているという。まったく変わり映えがしないが、日銀は市場が破綻するまで今の政策を続けるということだろう。

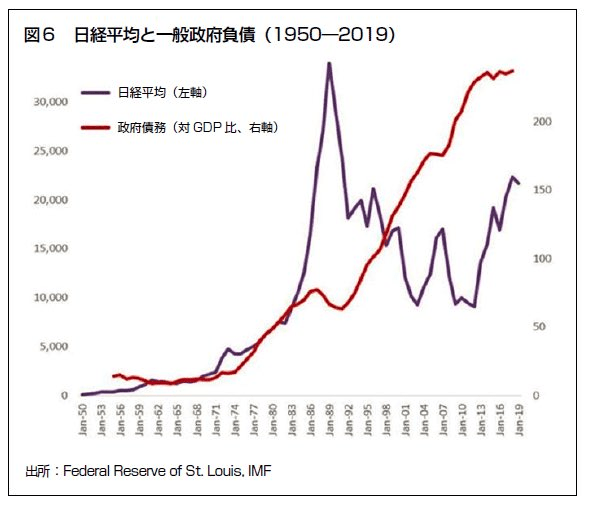

政府と中央銀行がカネをバラまいていれば、株価は永遠に上がっていくのだろうか? それは30年間MMT(現代貨幣理論)政策を行ってきた日本の株価が証明している。 スーパーバブルの崩壊で政府が市場に大規模介入(プライス・キーピング・オペレーション)すると、長期にわたる日柄調整相場になるのである。

日経平均と一般政府負債

チャールズ・ヒュー・スミスが述べているように、繁栄には2種類ある。一つは偽物、もう一つは本物だ。偽りの繁栄は、信用資産バブルが膨張し、労働や生産、生産性の向上からではなく、バブルの膨張に伴って高騰する資産価値から魔法のように「富」を生み出すことに依存している。

ナシーム・タレブによると、「低金利下で膨らんだ腫瘍はビットコインから不動産価格に至るまであちこちで見受けられる。そのような幻想の富は推計5,000億ドル(約65兆円)余りに上る」という。

ブラックスワン的なイベントに備えるファンドを運用する米ユニバーサ・インベストメンツは、世界的な債務膨張が大恐慌に匹敵する大損害を市場に与えると顧客に警告した。

マーク・スピッツナーゲルCIOは、「客観的に見ても、金融史上最大の発火装置および時限爆弾といえる。その規模は1920年代後期より大きく、当時のような結果を市場にもたらす可能性が高い」と警鐘を鳴らしている。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)