リーマンショックでは信用市場が急悪化し流動性もひっ迫

今年の米国株の下落途中では、「リーマンショック級の株価暴落」を恐れる悲観論が浮上してきました。そこで、過去の「弱気相場」(高値から2割以上の下落)での状況と今回の株価下落場面を「信用市場の悪化度合い」と「ドルの調達コストの上昇」の両面で比較したいと思います。

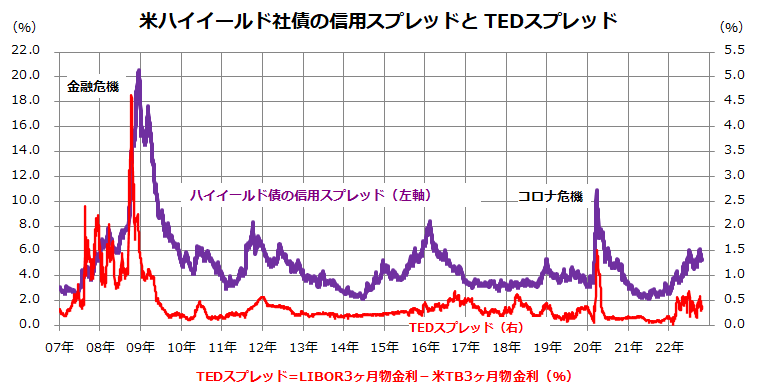

図表2は、ハイイールド債(高利回り社債=ジャンク債)市場の信用スプレッドと、ドルの調達コストを示す「TEDスプレッド」の水準を、2008年(金融危機=リーマンショック)や2020年春(コロナ・パンデミック)当時と比較したものです。

TEDスプレッドとは、LIBOR(銀行間取引)3カ月物金利から3カ月物米国短期国債金利を差し引いた値で、信用不安や資金繰り不安が高まるとドル(キャッシュ)需要が強まりTEDスプレッドは上昇します。

ハイイールド債の発行企業には「非投資適格」に格付けされた企業が多く、2008年や2020年は事業継続の危機に直面しました。特にリーマンショック時(2008年)は、金融機関を中心に信用危機と流動性危機が同時的に増幅し、このことが株価暴落につながりました。

<図表2:米国市場で警戒されている信用リスク悪化と流動性危機>

図表2でみるとおり、最近のハイイールド債の信用スプレッドもTEDスプレッドも2008年の金融危機時と比較するとその上昇(悪化)は限定的にとどまっています。2008年当時は、投資銀行を中心に金融機関が経営破綻の危機に直面しましたが、今年の株価下落の要因は信用危機とは言いにくいと思われます。

ただ、今後景気の鈍化が深刻化し、経営破綻やデフォルト(債務不履行)が続発する事態となれば、貸し倒れリスクに備えてきた金融機関も経営リスクに晒される可能性は否定できず注視を怠るべきではないでしょう。

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)