物価連動債の基本

世界的にモノやサービスの値段が上昇する中、インフレに対応できる資産として、物価連動債に注目が集まっています。

ここでまずは、物価連動債について基本的な特徴を押さえておきましょう。

物価連動債とは、文字通り、物価の変動に応じて元本と利子が増減する債券のことです。インフレ連動債と呼ばれることもあります。

日本の物価連動国債では、総務省が公表するCPI(消費者物価指数)のうち、値動きの大きい生鮮食品を除いた「コアCPI」が物価指数として採用されています。債券そのもののクーポン(表面利率)は固定ですが、コアCPIが上昇すると元本が増えるので、投資家が受け取る利子も増えます。

一般の固定利付債は元本が変動しないため、インフレ進行時に保有し続けると価値が目減りしてしまいますが、物価連動債は、実質的な資産価値の目減りをヘッジできるというメリットがあります。

また、一般の国債は、金利が上昇すると価格が下落しますが、物価連動債は、物価上昇を伴う金利上昇に耐性があり、価格が下支えされます。(言い換えると、物価上昇を伴わない長期金利の上昇時には不利に働きます。)

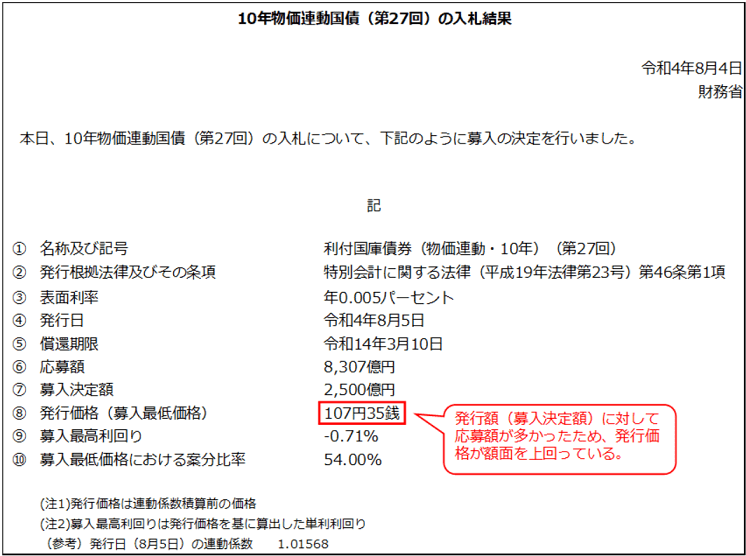

発行価格と額面の違いに注意!

日本では2004年に発行が始まり、その後世界的な金融危機の影響で2008年に新発債の発行が一時停止されましたが、2013年に再開。2015年には個人による物価連動債の購入が解禁されました。

2013年以降に発行される物価連動国債には、物価が下がっても額面金額にて償還される元本保証(フロア)が設定されています。理論上はデフレになっても元本が保証されますが、額面(100円)よりも高い発行価格で債券を買った場合、投資額を回収できない可能性もあるので注意が必要です。

債券の発行価格とは、新規に債券を売り出すときの価格で、金融機関の入札で決まります。市場のインフレ予想を反映し、将来の物価上昇を予想する人が多ければ多いほど値段が高くなります。

このような物価連動債の特徴を見ていくと、表面利率、額面金額、発行価格など、債券特有の用語や、投資リターンの考え方に少し戸惑われるかもしれません。本数こそ決して多くありませんが、実は物価連動債は、投資信託を通じて手軽に投資することができます。

物価連動国債の関連投信4銘柄

楽天証券では現在、日本の物価連動国債に実質的に投資する下記の4銘柄を取り扱っています。以前は、海外の物価連動債を投資対象とする投資信託(ファンド)もありましたが、2021年までに全て償還してしまったため、国内公募投資信託として現存するファンドは全て日本の物価連動国債を投資対象としたものになっています。

- eMAXIS 国内物価連動国債インデックス(三菱UFJ国際投信)

- 東京海上セレクション・物価連動国債(東京海上アセットマネジメント)

- 日本物価連動国債ファンド(大和アセットマネジメント)

- MHAM物価連動国債ファンド(アセットマネジメントOne)

eMAXISのみインデックス型(指数連動型)で、他の3本はアクティブ型(積極運用型)です。いずれも日本の物価連動国債のみを投資対象としていることに変わりはなく、運用成績にも極端な差は見られませんが、保有債券の平均残存年数に若干の差があり、運用成績にも多少表れています。

なお、物価連動債は、「主役」か「脇役」かでいうと完全な「脇役=バイプレイヤー」です。インフレの進行で「もうかる」という類のものではなく、あくまでもインフレに耐性がある資産であるということを念頭に置き、ポートフォリオの緩衝材として部分的に取り入れることをお勧めします。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)