1.今年3月以降、米ドルの対円レートが急上昇

米国が利上げに動いた今年3月以降、日米金利差拡大を背景に米ドルの対円レートが急上昇中

今年3月に米国で利上げが行われて以降、米ドルの対円レートが急上昇しています。今回は、この米ドル/円レートの行方について分析し、今後、為替ヘッジをすべきか否かを検討したいと思います。

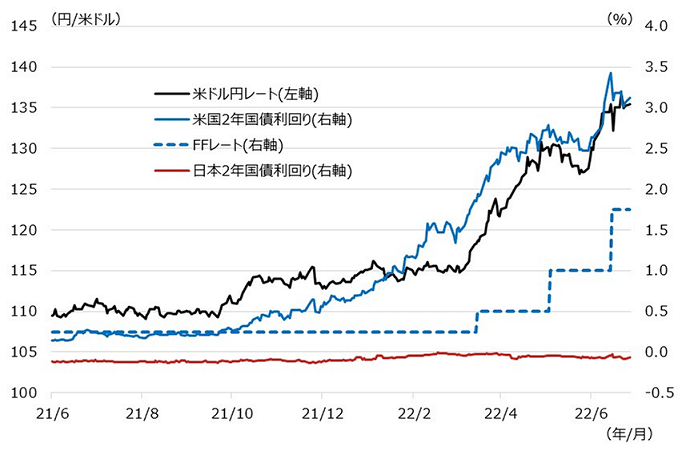

図表1は、米ドル/円レート、日米2年国債利回り、そして、FFレート(米政策金利)の推移です。昨秋以降、米国でインフレ加速、および、金融引き締めが警戒される中、米2年国債利回りは徐々に上昇しており、米ドル/円レートも緩やかな円安米ドル高方向に動き始めていました。そして、今年3月に米国で利上げが行われると、円安米ドル高が一気に加速しました。

為替レートはさまざまな要因で変動しますが、足元の動きは日米の国債利回り動向の違いに反応しているように考えています。米国が利上げを続け、国債利回りが上昇する一方、日本は金融緩和を継続する方針を打ち出し、国債利回りが低位安定することで、日米間の国債利回り格差が拡大し、高い利回りを目当てに米ドルが買われているものと考えています。

[図表1]米ドル/円レートと日米2年国債利回り、FFレートの推移

日米2年国債利回り:Bloomberg Generic

FFレート:フェデラルファンド・レート誘導目標上限値(米政策金利)

(出所)Bloombergを基に野村アセットマネジメント作成

2.購買力平価では現状の米ドル高はオーバーシュート

変動相場制入りした1973年以降、米ドル/円レートは購買力平価でおおむね説明できた

「為替レートはさまざまな要因で変動する」と説明しましたが、もう一つの大きな変動要因である購買力平価を見てみましょう。

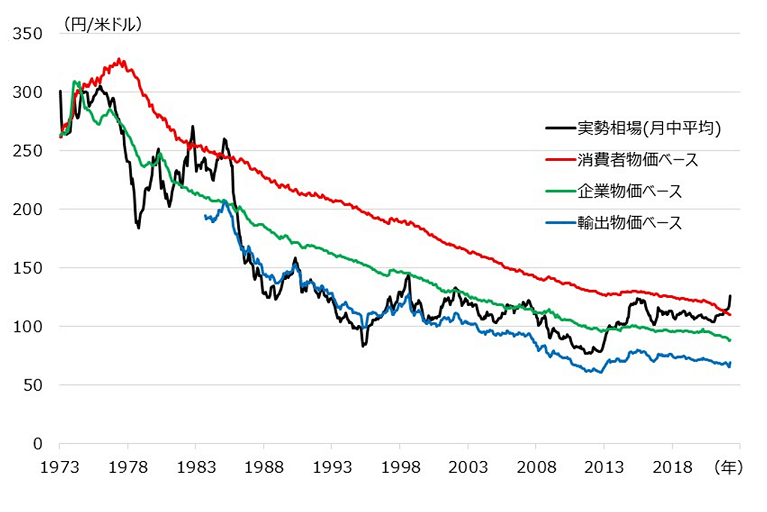

図表2は、米ドル/円レートと購買力平価の推移です。購買力平価とは二国間のインフレ率の差異から算出するもので、「長期的な為替レートの目安」と考えられています。インフレ率と言っても、消費者物価、企業物価、輸出物価など、さまざまなインフレ率が存在しますが、過去の為替レートは、これらを基に描いた複数の購買力平価の近傍を推移してきました。

消費者物価ベースの購買力平価を上回る円安米ドル高になると米ドルがピークアウトし、逆に、輸出物価ベースの購買力平価を下回る円高米ドル安になると米ドルがボトムアウトしてきました。そして、足元では米ドル/円相場が消費者物価ベースの購買力平価を上回っています。

購買力平価の分析によれば、現状の円安米ドル高はオーバーシュートであり、いつ米ドル安に転換してもおかしくない状況にあり、米ドル安へ備えるべき水準にあると考えています。

[図表2]米ドル/円レートと購買力平価の推移

※米ドル/円レートは月中平均

(出所)公益財団法人 国際通貨研究所のデータを基に野村アセットマネジメント作成

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)