毎週金曜日午後掲載

本レポートに掲載した銘柄:TSMC(TSM、NYSE ADR)、AMD(AMD、NASDAQ)、エヌビディア(NVDA、NASDAQ)、クアルコム(QCOM、NASDAQ)、マイクロン・テクノロジー(MU、NASDAQ)、ASMLホールディング(ASML、NASDAQ、アムステルダム)、アプライド・マテリアルズ(AMAT、NASDAQ)、KLAコーポレーション(KLAC、NASDAQ)、シノプシス(SNPS、NASDAQ)、東京エレクトロン(8035)、レーザーテック(6920)、アドバンテスト(6857)、SCREENホールディングス(7735)、ディスコ(6146)

1.FOMCと半導体関連株の動き

今回も前回同様、半導体関連株を取り巻くマクロの分析から半導体関連株の先行きを考えてみたいと思います。

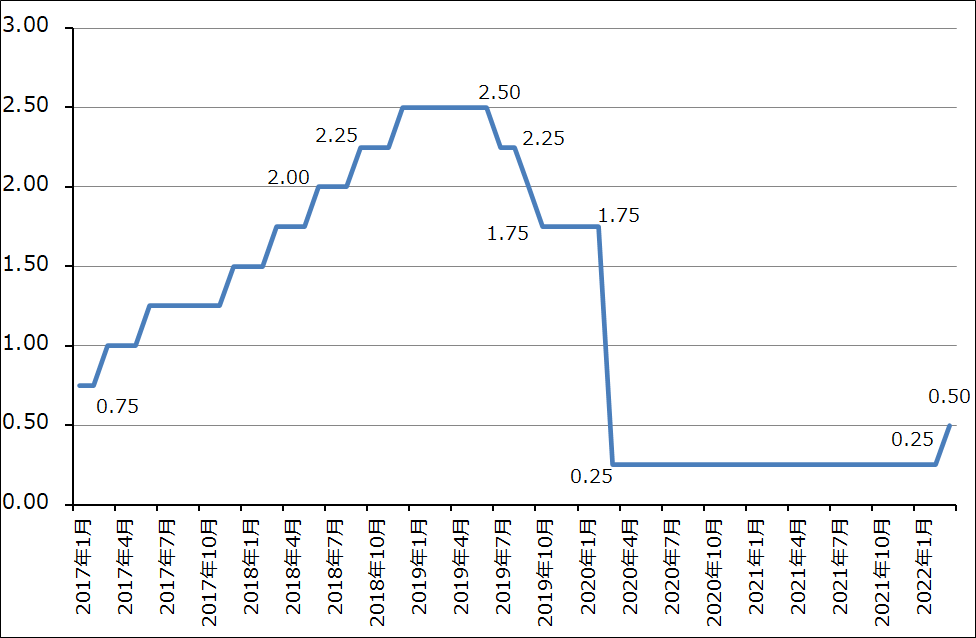

2022年3月15~16日、FRB(米連邦準備制度理事会)はFOMC(米連邦公開市場委員会)を開催しました。16日のFOMCでは、事前に予告された通り0.25%の政策金利引き上げに踏み切りました。2018年12月以来の引き上げです。

また、FOMCでは年内に今回分も合わせて計7回、2023年に3~4回利上げし、2023年末には政策金利が長期的な目安となる2.4%を上回るという道筋も示しました。

次の5月会合では、コロナ対応の国債購入などで9兆ドル規模に膨らんだ保有資産を減らすQT(量的引き締め)の開始決定も見込まれます。

このように、今回のFOMCでは、アメリカの好景気を腰折れさせないように配慮し、利上げ幅を0.25%に抑えながらも、ウクライナ情勢もあいまった資源高とインフレリスクを抑え込むために、年内はFOMC開催の都度、利上げするという、インフレを抑え込む強い決意が示されました。

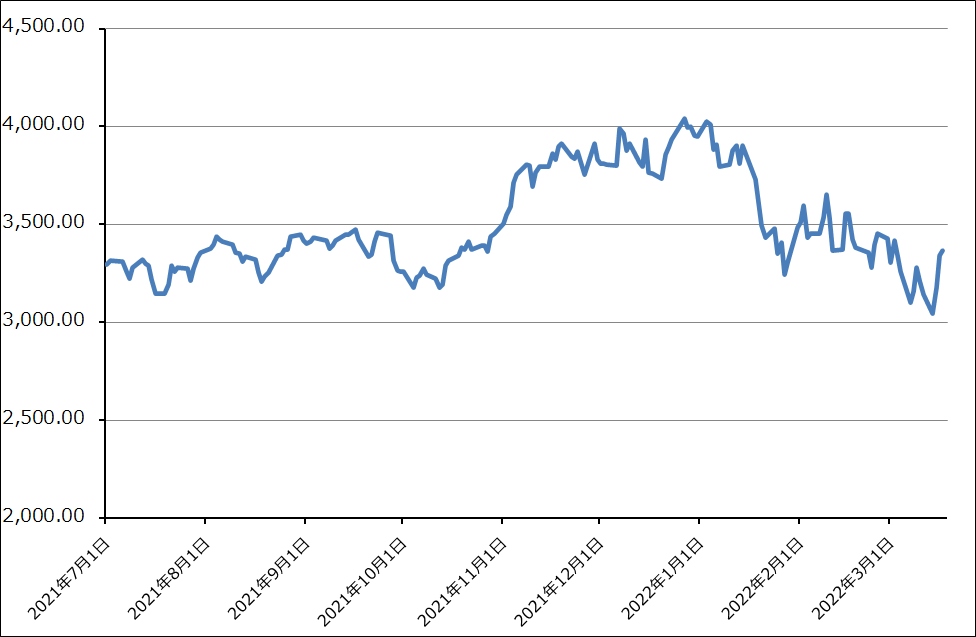

FRBが利上げを今年で計7回行うという「タカ派」的な態度をとったことから、16日のNYダウ(ダウ工業株30種平均)、NASDAQ、SOX指数(フィラデルフィア半導体指数)ともに一時急落しましたが、FRBの真意が市場に伝わるとともに急反発し、結局引けは大幅高で終わりました。SOX指数は前日比5.0%高、個別銘柄では、AMD5.5%高、エヌビディア6.6%高、TSMC(ADR)4.0%高、インテル4.1%高、ASMLホールディング9.0%高、アプライド・マテリアルズ4.9%高と高く引けました。

この動きは3月17日の東京市場にも引き継がれました。3月17日終値の前日比は、レーザーテック9.7%高、東京エレクトロン4.9%高、アドバンテスト4.2%高、ディスコ5.0%高、SCREENホールディングス6.2%高と、東京市場としては大幅高となりました。

金利の動きなども総合的にみて考えると、SOX指数はとりあえず大底を入れた可能性があります。

3月17日のSOX指数は0.7%高と落ち着いた動きでした。前日の反動があったと思われます。個別銘柄も前日の反動で落ち着いた動きでした。今後の半導体関連株の動きを考えると、昨年11~12月以降に起きた、利上げが材料となって各社とも大きく売り込まれたマクロ相場から、個別銘柄のファンダメンタルズに基づく業績相場に移行する可能性があります。そのため、銘柄選別が重要になると思われます。

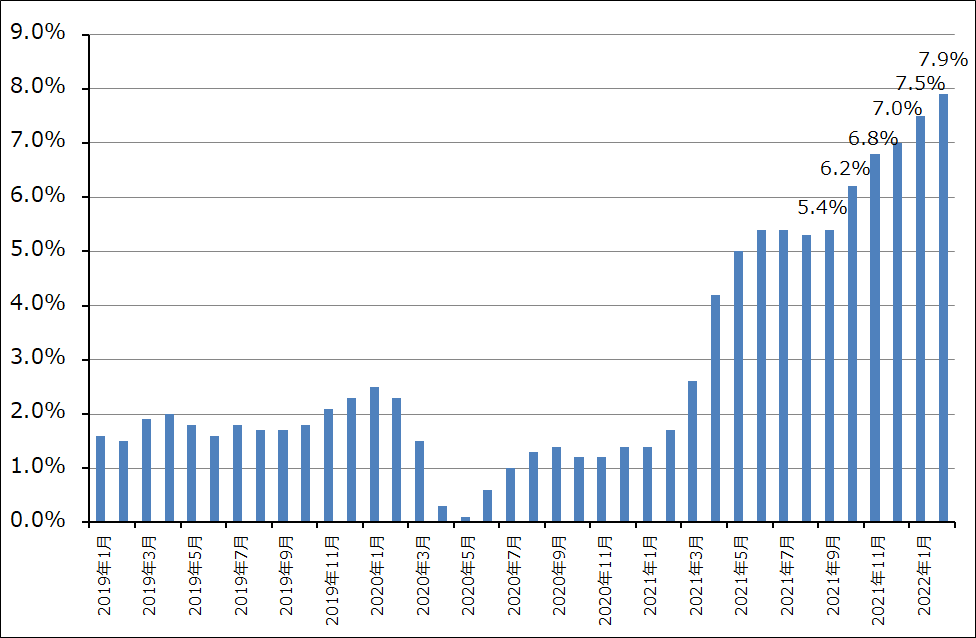

グラフ1 アメリカの政策金利

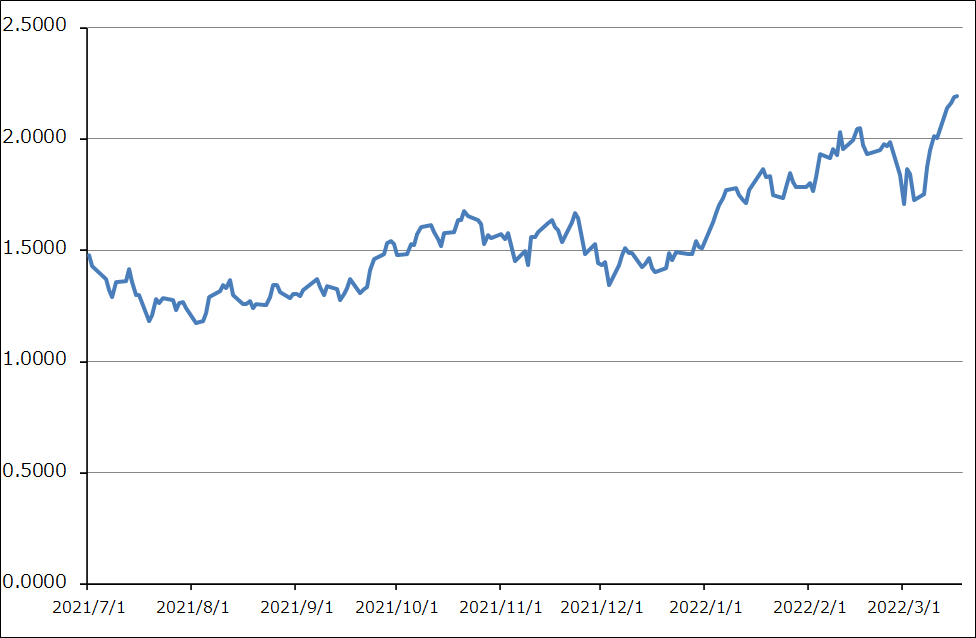

グラフ2 アメリカの10年国債利回り

グラフ3 フィラデルフィア半導体指数

2.リスクは原油高、ウクライナ情勢など。リスクには引き続き注意したい

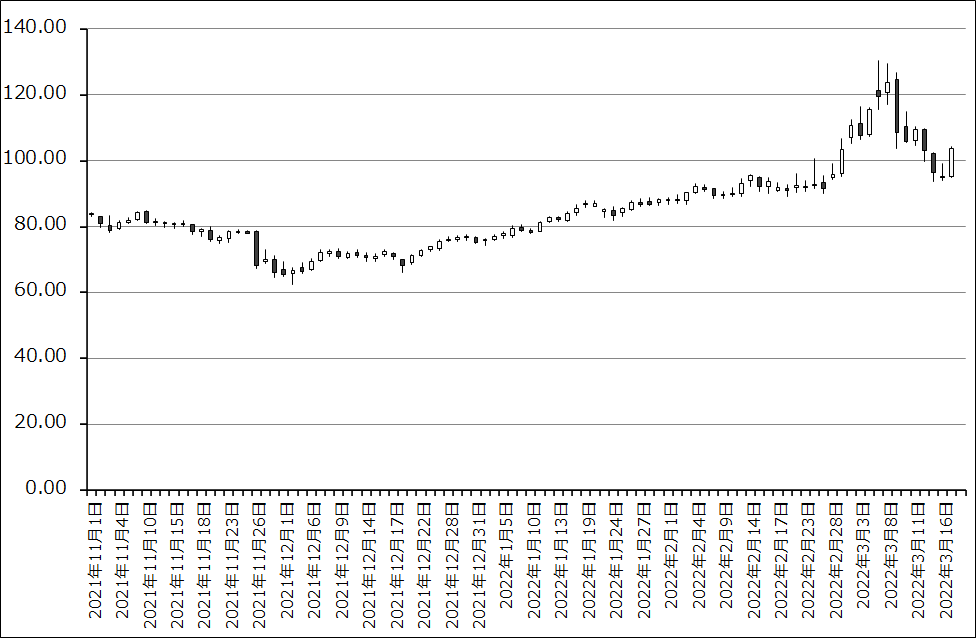

リスクは、まず原油高。NYMEX(ニューヨークマーカンタイル)WTI先物(原油先物)は、3月17日に再び1バーレル=100ドル台に乗せました。ただし、FRBがインフレに対してタカ派的な態度を取ったことで、株式市場には安心感がでていると思われます。

一方のウクライナ情勢では、ロシア軍が一般市民を標的にしているとしかいいようのない攻撃を続けているため、市民の犠牲が増え続けています。ウクライナの市民の犠牲が増えていること、各国の経済制裁のためロシア経済が破綻リスクを負っていることから、停戦交渉が進んでいるという見方ができます。しかし、ロシアが求め、ウクライナも妥協しつつあるようにみえるウクライナの中立化については、いったん合意してもロシアが再度ウクライナ征服を企てる可能性があります。ロシアが核兵器、生物化学兵器を使う可能性も含め、引き続き注意が必要です。

アメリカは防衛用兵器として、対戦車ミサイル「ジャベリン」、携行用地対空ミサイル「スティンガー」の供与、資金支援、人道支援に加え、戦争前からイギリスとともに行っているといわれている軍事顧問団、民間軍事会社の派遣など、ウクライナへの支援を継続しています。しかし、直接介入する気はないようです。ウクライナが求めている戦闘機や、より高度な地対空ミサイルシステムを供与するのかどうかに注目したいと思います。

グラフ4 ニューヨークマーカンタイル原油先物:日足

グラフ5 アメリカの消費者物価指数:前年比

3.半導体セクターのファンダメンタルズに変化がないならば、今も半導体関連株は割安状態にある

2022年1-3月期の半導体セクターのファンダメンタルズを正確に知るには、決算発表を待つしかありません。ただし、雰囲気を知る場合は、3月22日に開催予定のエヌビディアのインベスターデイで、何らかのコメントがあると思われます。今後の各企業の開示スケジュールは以下の通りです。

・エヌビディア インベスター・デイ:2022年3月22日(火)10:00AM(太平洋時間、夏時間)、3月23日(水)2:00AM(日本時間)

・マイクロン・テクノロジー2022年8月期2Q(2021年12月-2022年2月期)決算カンファレンス:2022年3月29日(火)2:30PM(山岳部標準時(夏時間))、3月30日(水)5:30AM(日本時間)

・ディスコ2022年3月期4Q個別売上高、出荷額速報:2022年4月6日(水)公表

・TSMC2022年3月月次売上高:2022年4月8日(金)公表

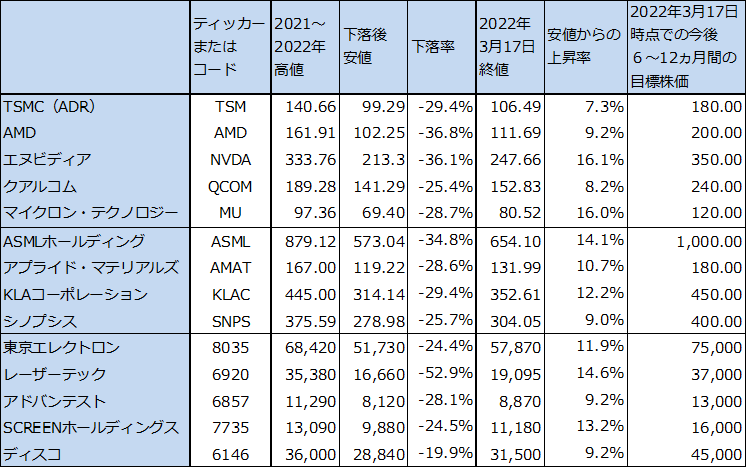

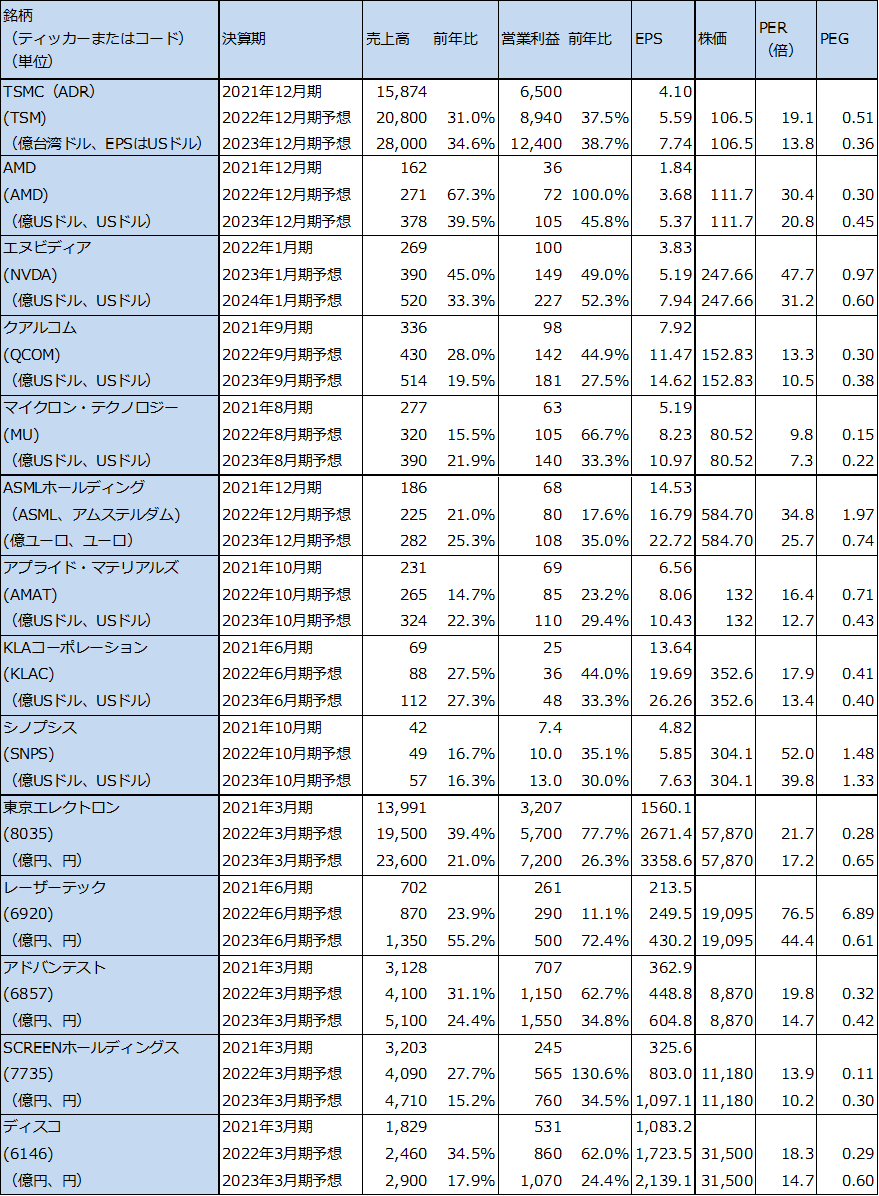

私がカバーしている半導体関連企業の業績予想と目標株価は、ロシア=ウクライナ紛争前に作成したものが多いため、2022年1-3月期決算を注視する必要があります。ただし、ネガティブな影響が大きくないのであれば、表2のように、引き続き今の株価には強い割安感があると思われます。会社にもよると思いますが、半導体関連株の当面の目標株価は、おおむね今回下落前の高値になるというのが私の意見です(表1)。ただし、通常株式市場では下落に対して上昇は2~3倍以上の時間がかかるため、高値に戻るには一定の時間が必要になると思われます。また、投資する際には時間分散(1回で買わずに何回かに分けて買うこと)が重要と考えています。

注目したいのは、半導体デバイスでは、AMD、エヌビディア、TSMC、マイクロン・テクノロジー、クアルコム、半導体製造装置ではASMLホールディング、アプライド・マテリアルズ、KLAコーポレーション、シノプシス、東京エレクトロン、レーザーテック、SCREENホールディングス、アドバンテスト、ディスコです。

表1 半導体関連各社の2021~2022年高値と下落後安値

出所:楽天証券

注:高値、安値は終値ベース。

表2 半導体関連株の業績とPER、PEG

単位:アメリカ上場株は億USドル、USドル。ただし、TSMCの売上高、営業利益は億台湾ドル。EPSはUSドル(ADRベース。TSMCのADRは普通株5株からなる)。TSMCの株価はADR、USドルベース。ASMLホールディングは億ユーロ、ユーロ。株価はアムステルダム市場。日本株は億円、円。

注1:予想は楽天証券。

注2:株価はアメリカ上場株、アムステルダム上場株、日本株ともに2022年3月17日終値。

本レポートに掲載した銘柄:TSMC(TSM、NYSE ADR)、AMD(AMD、NASDAQ)、エヌビディア(NVDA、NASDAQ)、クアルコム(QCOM、NASDAQ)、マイクロン・テクノロジー(MU、NASDAQ)、ASMLホールディング(ASML、NASDAQ、アムステルダム)、アプライド・マテリアルズ(AMAT、NASDAQ)、KLAコーポレーション(KLAC、NASDAQ)、シノプシス(SNPS、NASDAQ)、東京エレクトロン(8035)、レーザーテック(6920)、アドバンテスト(6857)、SCREENホールディングス(7735)、ディスコ(6146)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)