2.割安性が見直されるかがポイントとなる銀行株 長期金利上昇を好感しつつある銀行株

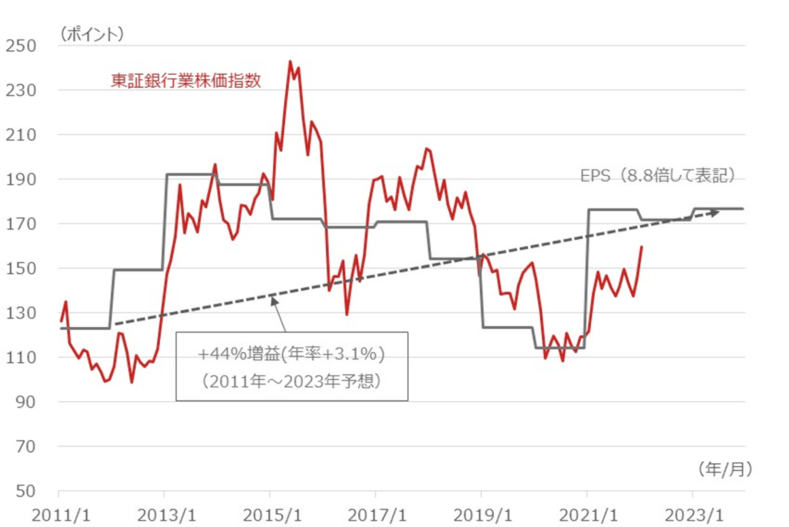

図表2は、東証銀行業株価指数とそのEPSの推移です。図表1と同様に、EPSについては、この間の平均PER(株価÷EPS)である8.8倍にして表記しています。

ご覧のように、東証銀行業株価指数は小幅増益したEPSに沿う形で小幅上昇しています。東証銀行業株価指数のEPSは2011~2023年(予想ベース)の間に44%増益し(年率3.1%)、株価は上下動しながらわずかに上昇しています。ただ、前述したNASDAQ-100指数からみると、かなり見劣りし、やはり、成長産業ではないことが分かります。

成長産業ではない銀行株への投資アプローチは、割安な水準で、かつ、その割安性が見直されそうなタイミングでの投資が必要です。2021年序盤はコロナ禍からの回復で株価もEPSも急回復していますが、足元では先々の業績予想が横ばいなのに再び急上昇しています。

これは、長期金利が上昇に転じていることで、利ザヤ拡大が将来の業績上方修正につながるとの期待から、見直し買いが入っているものと思われます。

本題の2022年の動向ですが、長期金利がこの先も上昇していくのであれば、足元の業績拡大予想は延長され、引き続き見直し買いが続くものと思われます。

今後の主要国の金融政策はコロナ禍からの脱却、そして、金融政策正常化に向けて出口戦略に向かう可能性が非常に高いため、長期金利は上昇傾向でしょう。

ただし、長期金利上昇も一辺倒とは思えず、ボラティリティが高いことが予想されるため、長期金利が一時的に低下する局面での押し目買い戦略が良いのではないかと考えています。

[図表2]東証銀行業株価指数とEPSの推移

EPS:2020年までは実績、2021~2023年はBloomberg予想

出所:Bloombergデータを基に野村アセットマネジメント作成

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)