FIRE後の資産管理と取り崩し:しくみづくりのポイント

FIRE後もほとんどの方が運用を必要としますが、運用しながら資産を取り崩し、管理するのは簡単ではありません。

ここでは、その難しい資産管理のしくみづくりのポイントについて、ご説明します。

資産管理のポイント1:FIRE後の資産は取り崩し日を念頭に、三つに分けて管理

本記事の一番の特徴は、FIRE後の資産から一定額を取り崩すことを前提としていることです。

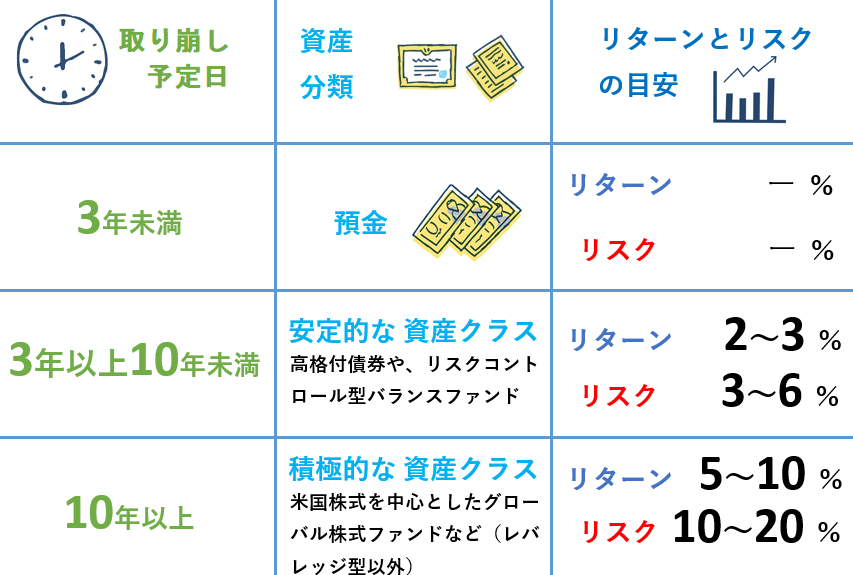

長いFIRE生活の中で、取り崩す部分の資産をいつ取り崩すのか、つまり、その取り崩し予定日に合わせた資産管理が重要となります。取り崩し分の資金は、すぐに現金化できない運用には回さず、預金にしておかなければなりません。

取り崩し予定日を次の「3年未満」「3年以上10年未満」「10年以上」の三つに大きく分類して資産を分け、メリハリをつけた運用を実行することをオススメします。

取り崩し予定日別の資産分類・リターンとリスクの目安

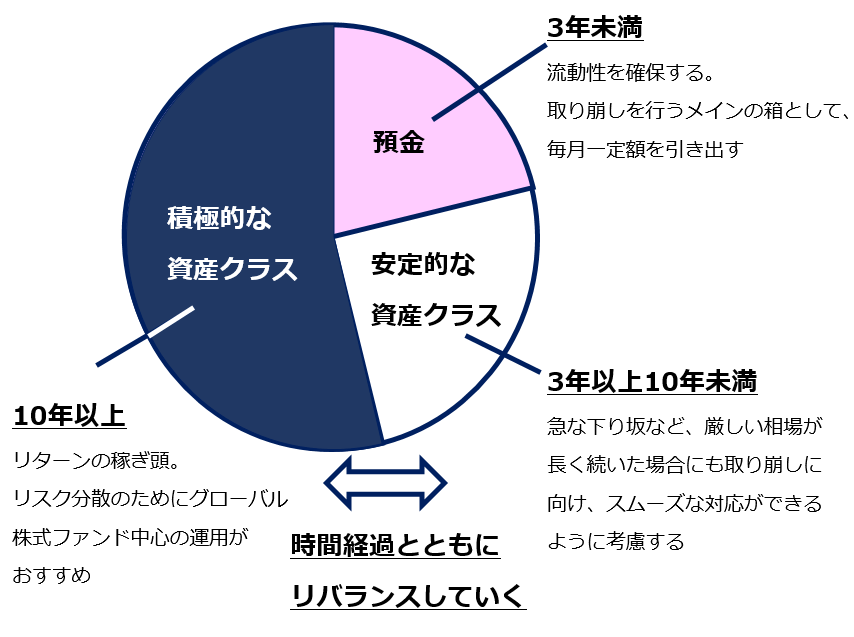

資産管理のポイント2:三つの資産分類でポートフォリオを組む

それでは、三つの資産分類の役割と運用のポイントをご説明します。

3年未満:預金

流動性を確保し、取り崩しを行うメインの箱として、毎月一定額を引き出していきます。

3年以上10年未満:安定的な資産クラス

急な下り坂など、厳しい相場が長く続いた場合にも取り崩しに向け、スムーズな対応ができるように考慮する必要があります。

運用対象は、高格付け債券や、リスクコントロール型のバランスファンドがおすすめです。

具体的に選ぶポイントとしては、レバレッジ型でないもの、リスクがなるべく限定的なものを観点にしましょう。債券を含めて選択肢が多いため、できる限りプロのアドバイスを受けて銘柄選択を行うことをお勧めします。

10年以上:積極的な資産クラス

リターンの稼ぎ頭となります。リスク分散のために、グローバル株式ファンド中心の運用がおすすめです。しかし、レバレッジ型はリスクが高く、おすすめできません。

また、時間の経過とともに資産全体のリスク度を下げるため、安定的な資産クラスとリバランスする必要があります。

具体的に選ぶポイントとしては、レバレッジ型でないもの、長期間で見たシャープレシオが大きいものを観点にしましょう。

たとえば、楽天証券の 投信スーパーサーチ を開き、株式、グローバルで検索をした上で、リスクが小さく、リターン、シャープレシオの大きいものを比較検討するなどの方法があります。

取り崩し予定日に合わせたポートフォリオの例

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)