執筆:香川睦

今日のポイント

・日経平均は、1996年12月以来、約21年ぶり高値に上昇。米国発のリフレトレードを発端に、業績期待とアベノミクス継続期待が加わった。IMFは日米の成長率見通しを上方修正。

・国内株式は本格的な「デフレ脱却相場」へ移行する可能性。円安が続けば、日経平均は年度内(2018年3月まで)に「バブル崩壊後戻り高値(2万2,666円)」を目指す動きも。

米国発の「リフレトレード」が世界株高の発端に

今週も、米国市場で主要株価指数が最高値を更新するなど世界的な株高が続いています。日経平均は、2015年6月につけたアベノミクス相場の高値(2万868円)を上回り、約21年ぶりとなる水準まで上昇。トランプ大統領が9月27日に(減税規模で約30年ぶりとなる)税制改革案を公表したことで、「リフレトレードの復活」が世界同時株高を後押ししました。

「リフレトレード」とは、成長率見通しやインフレ(物価上昇率)が停滞しているなか、景気対策が成長率、財政赤字、インフレ見通しを引上げ、長期金利上昇、株高、ドル高を誘う現象を言います。

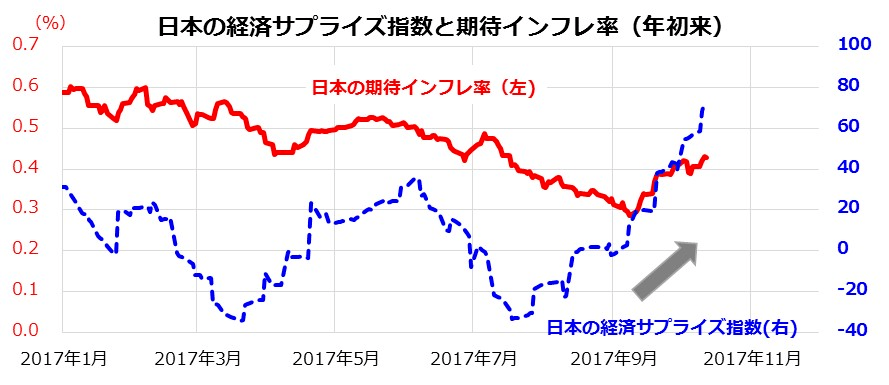

実際、日本市場と米国市場では、「経済サプライズ指数」(Economic Surprise Index)と「期待インフレ率」(Break Even Rate)がともに上昇傾向となっています(図表1)。

これは、「債券から株式への資金シフト」を促す現象です。国内の衆議院選挙(22日投開票)に向けては、「与党が300議席に迫る勢い」(10月12日付「日本経済新聞」)という報道もあり、アベノミクスの継続期待が高まっています。国内株式は、高値圏で一段高を目指す動きが期待できそうです。

図表1:日米の「経済サプライズ指数」と「期待インフレ率」

世界経済見通しの上方修正は業績期待の追い風

一方、国際機関による世界経済見通しの上方修正や経済指標の堅調も、業績相場の追い風です。

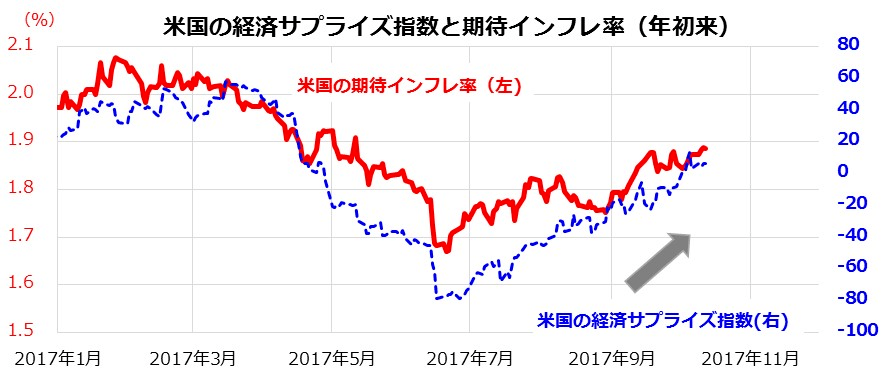

IMF(国際通貨基金)は10日、世界の実質成長率見通し(World Economic Outlook)の最新版を発表しました。2017年の実質成長率予想を+3.6%、2018年を+3.7%と見込み、前回(7月時点)予想より、それぞれ0.1ポイント上方修正しました(図表2)。

先進国では、米国、日本、ユーロ圏、新興国では中国や資源国(ロシア、ブラジル、メキシコなど)の成長率予想を上方修正しています。

米国については、景気刺激策の効果を織り込まない時点で、着実な成長率加速を評価しました。トランプ政権が打ち出す大幅減税が実現すれば、成長率見通しには一段のプラス効果が期待されます。

国内株式市場では、グローバルグロース(世界の経済成長率)改善と為替の円安傾向が、外需拡大期待を介し、業績見通しの上振れ要因となりやすいことに注目です。

なお、内閣府が10日に発表した8月の機械受注は、外需の復調をエンジンに、前月比+3.4%と市場予想(同+1.0%)を大幅に上回りました。機械受注は、本邦企業の設備投資動向を占う指標として注目されています。

図表2:IMFによる最新世界経済見通し(2017年10月版)

すでに「業績相場」入りしている日米株式市場

「業績相場」とは、株式市場が全体として「企業業績の向上」を好感する相場に転じた状況を意味します。「株価は業績」との格言もあるとおり、株価平均でも銘柄株価でも「業績を巡る期待や不安」は、株価の方向感に影響を与えることが多いのです。

最近では、景気の回復・拡大で売上(営業収益)が増加傾向となるなか、利益や配当の成長(増益や増配)が期待されており、株価は好感しやすい状況です。来週16日からスタートする7-9月期決算(中間決算)の発表では、グローバルグロースの(世界経済の成長)改善を受け、好調な決算発表と業績見通しの発表が見込まれています。

また、景気拡大への期待感が強まると、長期金利(10年国債利回り)は上昇しやすくなります。したがって、金融(銀行)、資本財、素材、設備投資関連、IT(情報技術)関連などの「景気敏感」セクターが注目されやすく、相場全体も活況を呈する傾向があります。

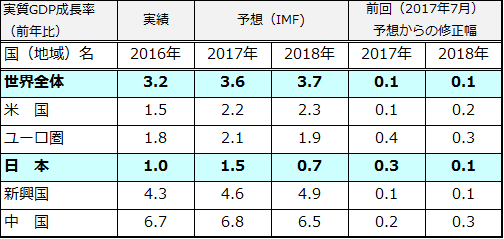

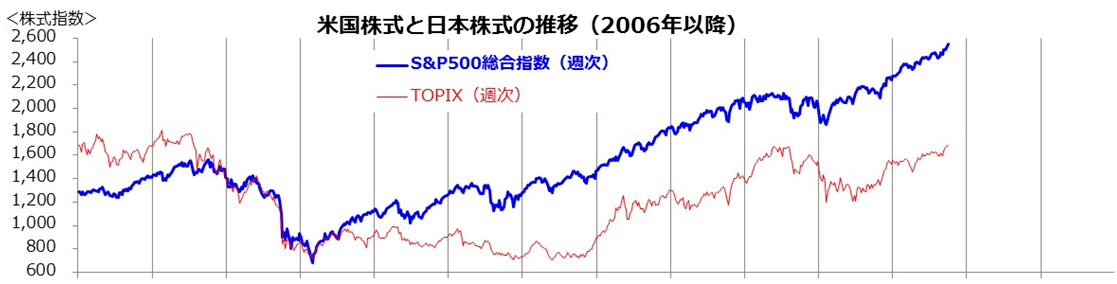

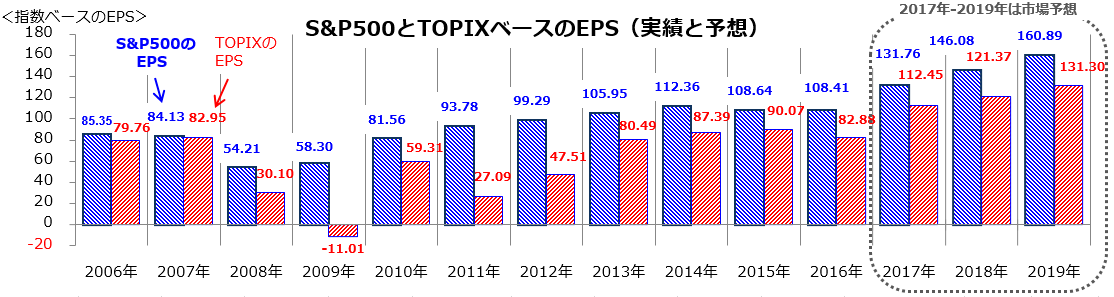

図表3は、米国株式のS&P500総合指数と国内株式のTOPIX(東証株価指数)について、約10年の指数ベースのEPS(1株当たり利益)の実績と予想を示したものです(2017年、2018年、2019年の予想EPSは市場予想平均)。

今年は米国でも日本でも前年比大幅増益で史上最高益を更新する見込みで、相場は来年の増益を視野に入れる時期に入っています。日経平均をベースにすると、年度内(2018年3月まで)に「バブル崩壊後戻り高値(2万2,666円)」を目指す動きとなっても不合理ではないファンダメンタルス(経済の基礎的条件=業績予想)と考えています。

図表3:米国株式と日本株式の業績動向(実績と予想)

当面も地政学リスクには警戒を要する

ただ、国内市場を取り巻く不安要因がすべて除去されたわけではありません。安倍政権が、11月3日のトランプ大統領訪日を前にした時期に解散総選挙を決断した背景には、年末にかけて朝鮮半島情勢を巡る緊張が高まっていくため、との見方もあります。

トランプ大統領は9月5日、ホワイトハウスに軍高官を招いた夕食会で「嵐の前の静けさだ」と述べ、物議を呼びました。実際に軍事衝突が起きれば、株式市場が一転波乱含みとなる可能性があります。この場合、日経平均が不透明感の極まりで、いったん1,000円程度下落するリスクもあります。その後、「短期間での米国側勝利」が明らかとなれば、値を戻していく可能性は期待できますが、戦況次第で内外市場が受ける影響や深刻度は異なってくるでしょう。

万が一、戦況が「第2次朝鮮戦争」と呼ばれる長期戦に追い込まれれば、韓国経済は大きな打撃をかぶり、経済的つながりが大きい日本の産業界への影響も甚大となりそうです。最悪の場合、北朝鮮からの攻撃で、日本株が一転して弱気相場に追い込まれる可能性も否定はできません。地政学リスクは折に触れて株価の重石となるリスクがあり、当面も警戒を怠れません。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)