金融資産とリスクの話

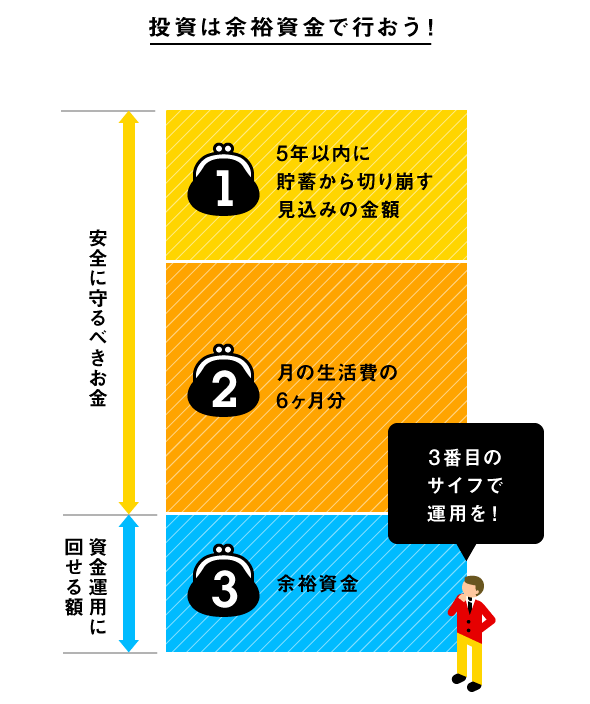

投資で失敗して破産……。未経験者が想像しがちなイメージだが、これは資産のすべてを使って投資を行ったから起こる悲劇。本来、投資とは、余裕資金で行うものだ。

目安は、不測の事態に備えていつでも使えるお金として、月の生活費×6カ月分を普通預金口座などに確保。加えて、5年以内に家や車を購入する頭金や子どもの入学金など、大きな支出が発生する予定があればそのお金もキープしておく。これらを確保した上で、余ったお金が余剰資金となる。余剰資金で投資をすれば、株価の変動に一喜一憂する心配もない。

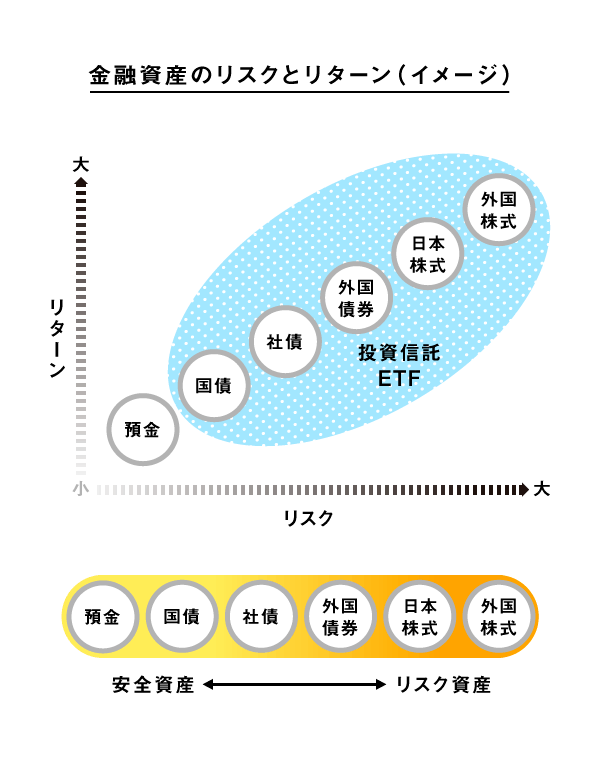

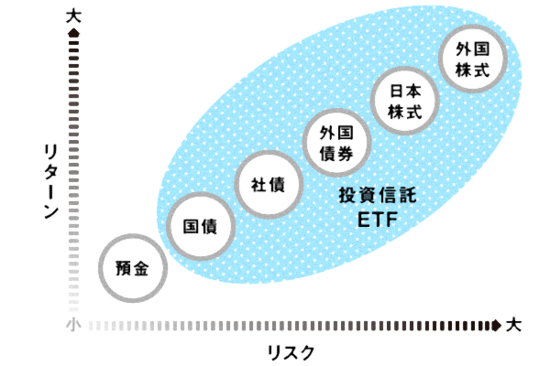

投資といっても、株や国債、ETFなど、さまざまな金融商品が存在する。一般的に、高い利益が見込める金融商品はその分、損失が出る可能性も高い。いわゆるハイリスク・ハイリターンである。

一般的にリスクとリターンの関係は、図表の通り。ただし、株式は会社によってリスクとリターンが異なるので、一概にリスクが高いとは言えない部分もある。安全資産といわれるのは、銀行に預ける預金と、日本国債だ。ただし、利率は低く、高いリターンは期待できない。ちなみに、投資信託とETFは、組み込む金融商品によってリスクとリターンは変化する。

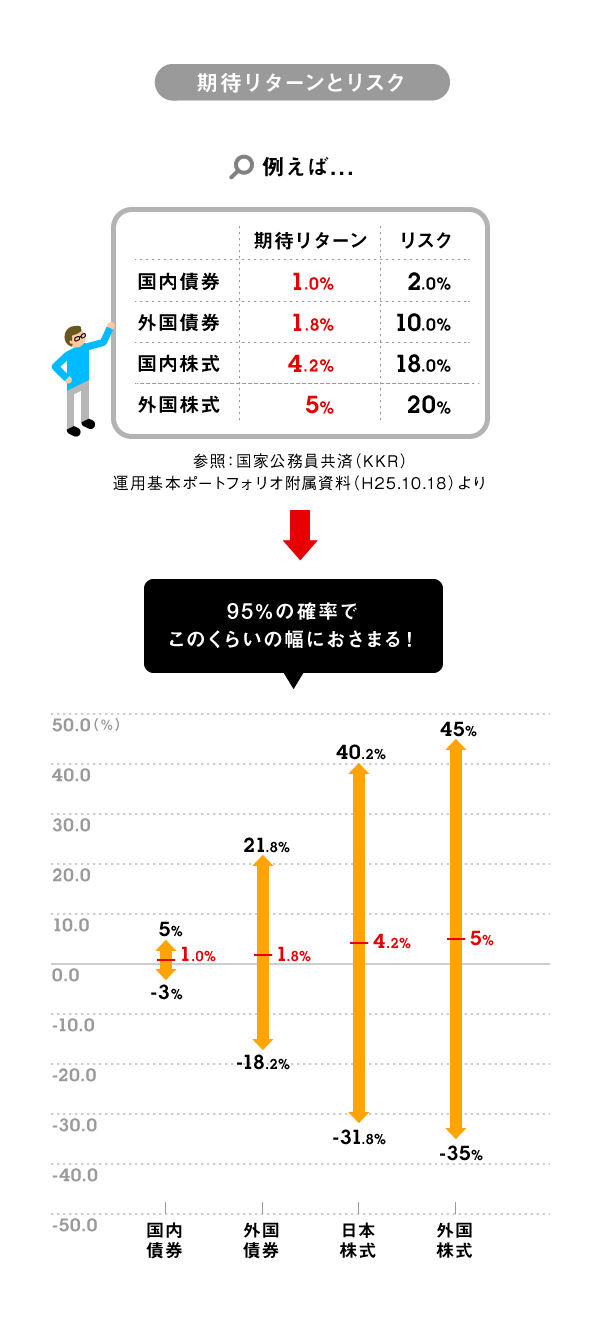

一般的に、外国株式>日本株式>外国債>国債の順で、ハイリスク・ハイリターンといわれているが、実施にはどの程度のリターンとリスクがあるだろうか。

国家公務員の年金を運用する国家公務員共済組合連合会(KKR)のデータを参考にすると、長い目で見たときの平均的なリターンは、最もハイリスク・ハイリターンの外国株式で5%、最もローリスク・ローリターンの国債で1%。ただし、短期的には、外国株式の場合は、評価額が-35%まで下がることもあれば、+45%まで上昇することもある。+45%の時点で売れば大儲け、-35%で売れば大損ということだ。一方、国内債券の変動幅は-3%~+5%と小さく、比較的堅実な金融資産といえる。

記事提供元

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)