【1時限目】毎年掛金を変えられるから家計や収入に合わせられる

貯金じゃダメなんですか?

白鳥:とはいえ、目の前にあるのに60歳まで受け取れないiDeCoと、いつでも好きなときに引き出せる貯金だったら、貯金のほうが良くないですか? あと、iDeCoの場合、投資信託を運用するので、「うまくいったら増えるかもよ?」っていうレベルですよね。だったらiDeCoじゃなくても貯金のほうが確実なのでは? と考えてしまいます。

窪田:わたしが二十代のときには、銀行預金の利回りが6%もあったんですよ…(しみじみ)。だから、「今、豪華ランチを我慢してその分、貯金に回せば毎年6%の利息分が増える!」って頑張って貯められたんです。100万円あったら、翌年には6万円、利息がつくわけですからね。

でも今は、ゼロ金利と言われる超低金利の時代です。貯金しておいても増えることはほぼない。増やしたいのであればリスクを取って運用していくしかない。でもそうすると、貯金と違って上がったり下がったりが気になって、仕事に集中できなくなってしまう、という人もいるかもしれませんね。

白鳥:うーん、貯金しておいても増えないし、増やすにはリスクを取る必要がある。仕事に集中できなくなるようでは、困っちゃいますね。

窪田:個別株に大金をつぎ込むと、上がったり下がったりで神経がすり減ります。それなら、国債や国内株式だけでなく、外国債や外国株式にもまんべんなく分散投資するような、つまり、幅広く世界中に分散投資する投資信託に、月々一定額積み立てていくという方法だと、一喜一憂せずに済みます。iDeCoで購入できるのは「投資信託」という、さまざまな金融商品を組み合わせて作る金融商品なので、リスクは比較的分散されていて、ほったらかし投資に向いているとも言えますね。

白鳥:へえ、そうなんですね!

みんないくら掛けているの?掛金が負担に感じられたらどうする?

白鳥:でも、また話が戻っちゃうんですけど、基本は60歳まで受け取れないし、それまでは積み立て続けなくちゃいけないわけですよね? 受け取るときにどれぐらい積み上がっていれば老後が安心なのか、そして積み立てることで、自分の生活が苦しくならない程度の毎月の掛金って目安になる金額はありますか?

税金が控除されるからといって、「上限いっぱいの年間81万6,000円を積み立てようぜ!」ってはしゃいでしまってから、「ヤバイ、生活苦しい!」ってなるのも怖いですしね。

窪田:家族構成や、今後のライフプランによって、皆さんまちまちで、特に目安はないんですよ。子どもがいるのか、持ち家を買うのかなどなど、いろいろな事情や背景がありますからね。

宮部:個人事業主では、iDeCoに拠出できるのが毎月最大で6万8,000円。全国平均では、その半分くらいという感じですね。

白鳥:1カ月3万円ぐらいということですね。みんな自分で払えるぶんだけ掛けているっていうわけなんですね。

窪田:やってみて、「この掛金では生活が圧迫されてしまうかも」と思ったら、途中で変えることもできます。

白鳥:変えられるんですね!

宮部:年に1度ではありますが、変更できますよ。

白鳥:逆に言うと、年の途中では変えられないということですよね。そうしたら、最初から月々に絶対に払えるだろうっていう金額を自分で決めておいたほうが良さそうですね。

もし60歳までに自分が死ぬって分かったとしても、簡単には60歳まで受け取れないけど、節税のトリプルメリットはあるし、家族にもちゃんと残せる、という面をちゃんと見ようと思いました。あと、「これは生活費じゃないんだ…貯金なんだ!!!」と考えて、取り分けるようにします、はい。

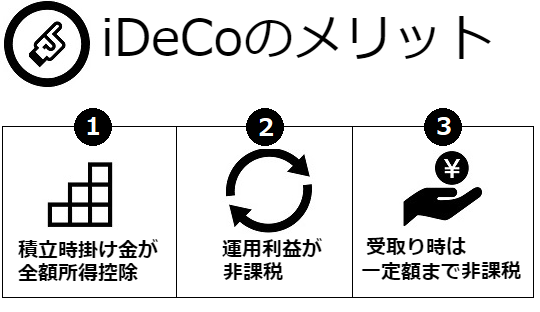

おさらい!iDeCoのメリット・デメリット

1.iDeCo(個人型確定拠出年金)で積み立てた掛金は、全額が所得控除の対象となり、「所得税」と「住民税」が軽減されます。自営業者、専業主婦は確定申告、会社員の場合は年末調整で対応できます。

2.投資信託などの金融商品で運用する場合、通常だと20.315%の税金がかかります。しかし、確定拠出年金で運用した場合には、運用益がすべて非課税になります。本来は税金として引かれるはずの運用益も再投資されますので、通常よりも有利にお金を増やすことができます。

3.60歳以降、積み立てた資金を受け取るときは、年金か一時金で受け取れます。年金で受け取る場合は「公的年金控除」、一時金で受け取る場合は「退職所得控除」が適用され、一定額まで税金がかかりません。

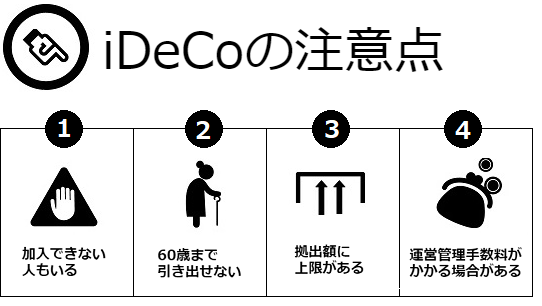

1.勤務先が企業型DC(企業型確定拠出年金)を導入している会社員で、iDeCoへの加入が認められていない場合は加入できないことがあります。勤務先の総務または人事などに確認しましょう。

2.最低10年以上の加入期間が必要なため、50歳以上で始めた場合は、受給開始時期が繰り下がります。

3.自営業、会社員、公務員、専業主婦などで、拠出限度額が異なります。

4.運用先によっては、保有期間中に運営管理費用が必要な場合があります。さらに、拠出をやめて定期預金に運用先を変更しても引き出せず引き続き手数料がかかります。

※楽天証券は運営管理費用不要。拠出をやめた場合かかる手数料は1,236円(税率8%/税率10%の場合は1,260円)です。

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)