今後の相場は「チャイナ・ショック」パターンの可能性が高い

サポートとして機能しそうな移動平均線が無くなってしまったため、次の下値のメドとして意識されることになるのは移動平均線からの乖離(かいり)です。「株価が値動きの中心線となる移動平均線から乖離し過ぎるのは行き過ぎだ」というリクツです。

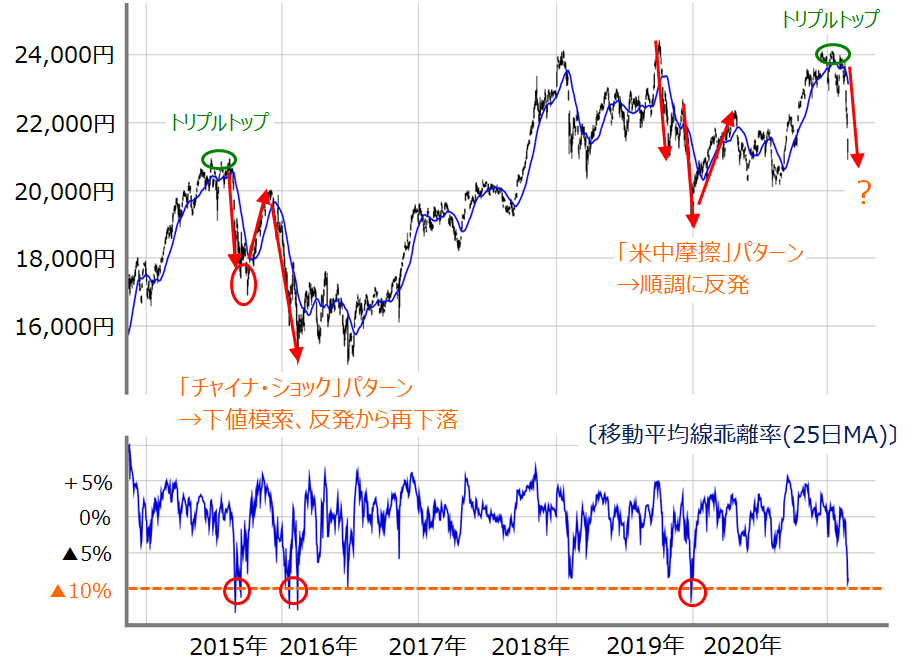

そこで、下の図2で、日経平均と移動平均乖離率(25日)の推移を見ていきます。

■(図2)日経平均(日足)と移動平均線乖離率(25日)の動き(2020年2月28日取引終了時点)

先週末時点の乖離率はマイナス9.02%でした。マイナス10%近くに迫っており、かなり乖離が進んでいることが分かります。確かに、相場に行き過ぎ感が出てきていることに間違いはなく、ひとまず株価の急落が一服できるかが週初の注目ポイントになります。

では、その後の株価の動きがどうなりそうなのかですが、チャートを過去にさかのぼると、いくつかマイナス10%を下回っている場面が見られます。具体的には、(1)2018年末の米中摩擦の悪化懸念が高まった時と、(2)2015年8月からのチャイナ・ショックの時です。

「米中摩擦」時の(1)は、乖離率がマイナス10%を下回った後に株価が底を打って、その後はしばらく順調に株価が戻していきましたが、「チャイナ・ショック」時の(2)については、マイナス10%を下回ったところでひとまず急落は止まったものの、その後はしばらくもみ合いながら下値をトライする動きが続きました。さらに、株価が大きく戻した後に、再びマイナス10%水準まで乖離が進む下落の第2弾がやってきました。

となると、足元で見せつつある移動平均線からのマイナス10%乖離の状況は、近いうちに株価反発の訪れを予期させるものとなっていますが、問題なのは、その後の株価の動きが(1)の「米中摩擦」パターンになるのか、それとも(2)の「チャイナ・ショック」パターンになるのかです。

「米中摩擦」パターンでは、2カ月前の2018年10月に高値をつけてから、いったん調整した後の下落第2弾の局面で株価がマイナス10%乖離となっていました。そのため、相場は売りの一巡感が出やすく、株価も比較的素直に反発していったと考えられます。

一方の「チャイナ・ショック」パターンでは高値圏からの最初の下落でマイナス10%乖離となっています。しかも、株価の下落でトリプルトップの天井が形成され、急落が止まったあともしばらく下値を探る展開となりました。

これまでのレポートでも指摘した通り、足元の状況もトリプルトップを形成しているため、今後の相場はどちらかと言えば、(2)の「チャイナ・ショック」パターンになる可能性が高いと考えられます。

近いうちに株価が大きく反発する局面を迎えたとしても、再度の下落には注意が必要ということになります。

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[今週の株式市場]イベント満載の今週で相場の方向性が決まる?~株価の「波」で考える今後のシナリオ~](https://m-rakuten.ismcdn.jp/mwimgs/1/5/356m/img_153ff688ed25288cbf3894967228ba9640935.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)