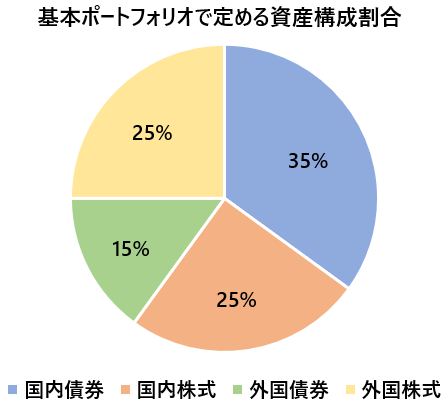

投資のプロの分散方法

160兆円以上もの金額を運用する投資のプロ、年金積立金管理運用独立行政法人(以下、GPIF)の投資術を見ていきます。GPIFは長期的な観点から安全かつ効率的な運用のため、投資初心者におすすめの投資スタイルです。そして、GPIFでは「安全かつ効率的な運用」を行うために、次のように複数の資産(投資先)を組み合わせて運用をしています。

図1

国内・海外・株式・債券と分散をしています。大きな金額を安全に投資するのであれば、このように資産を分けて投資をしていく必要があります。

かんたん投資信託

それぞれの投資先を探すのが面倒と感じた場合は、バランス型の投資信託を選んでください。例えば、e MAXIS Slim バランス(8資産均等型)は日本・先進国・新興国の株式や国内の債券など「地域」と「資産」を8つの資産分けて分散投資ができます。

【地域と資産の分散投資のメリット】

先進国市場の調子が悪いときは、新興国市場の調子が良く、株が上昇しているときは債券が下落するなど、異なる値動きをする複数の投資先を同時に持つことにより、リスクを抑えることが可能になる。こうすることで、激しい値動きを避けて、じっくりと長期にわたって投資をすることができる。

もう少し投資先を絞りながらシンプルに分散したいという人は、三井住友・DC年金バランス50(標準型)であれば、国内外の株式と債券に均等に分散投資をするのでオススメです。

これらの投資もまるごと100万円を一気に投資するのではなく、20万円を5回など、投資タイミングを分けたほうが、高値で一括購入してしまうリスクを抑えられます。

ETFで安く投資をしよう

バランス型の投資信託であれば一気に複数資産へ投資することが可能になりますが、自分で各資産へ投資をしたいという人にはコストの観点から投資信託よりもETFをおすすめします。

例えば、国内の株式市場に投資するのであれば、iシェアーズ・コア 日経225 ETF(1329)。このETFは日経平均株価に連動しています。楽天証券では、購入手数料が無料で、かつ信託報酬も0.105%です。購入手数料が同様にかからない日経平均インデックスファンドよりも、信託報酬が低いのです。

外国株式として、米国の株式市場に投資をするのであれば、iシェアーズ・コア S&P500 ETF(IVV)があります。このETFはS&P500に連動しており、投資信託の信託報酬にあたる経費率はわずか0.04%と非常に低く設定されています。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)