※この記事は2019年3月19日に東証マネ部!サイトで公開されたものです。

2018年7月2日から始まったETFマーケットメイク制度。制度導入により、対象銘柄の多くで注文提示状況(スプレッド)が改善した事実と、「業種別指数(TOPIX-17シリーズ)」、「高配当指数」、「ESG」等を対象指標とするETFで、売買代金が増加する傾向が表れていることはこれまでにも紹介したとおり。

東証は、ETF市場のより一層の利便性向上を目指し、2019年4月1日より、ETFマーケットメイク制度を一部改正する。現在、東証に上場するETFの中で、レバレッジ型・インバース型を除くと、1日の平均売買代金が最も大きい銘柄で100億円程度であるが、海外に目を向けると、米国に上場するETFの中には、圧倒的な流動性を誇るSPY(SPDR S&P500 ETF)のように、1日の平均売買代金が2.5兆円程度の 銘柄が存在する。東証は、日本においても、こうした圧倒的な流動性を誇るETF「日本版SPY」や、各アセットクラスを代表するような「スター銘柄」の育成を目指したい考えだ。

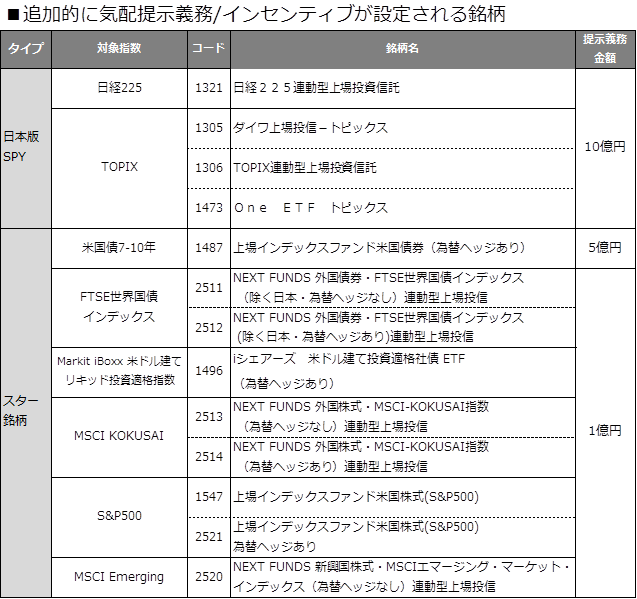

その仕掛けは、特定の銘柄に対し、期間限定でインセンティブ及び気配提示義務を設定し、マーケットメイカーに1~10億円相当額の注文の常時提示を求めることにある。大手の機関投資家は投資金額が大きいため、ETFを利用する際、これまでは市場外取引を利用するケースも多かったが、制度改正により、対象銘柄については、通常のマーケットメイク銘柄よりも追加されて注文提示がなされるため、比較的大きな金額の取引であっても、安価かつ即時の売買が出来るようになることが期待されている。まずは、板状況が変わることを前提に、投資戦略を練りたいところだ。

大手の機関投資家の参入によって、ETFの流動性はさらに向上し、個人投資家を含む全ての投資家にとって、ETFは、投資しやすく、より身近な金融商品になっていくことだろう。ETF市場の利便性向上に繋がるこの『マーケットメイク制度Ver. 2』、東証は対象となる銘柄を以下のとおり決定・公表した。2019年4月1日からのETF市場に要注目だ。

制度内容の詳細:ETFマーケットメイク制度Ver.2における対象銘柄の決定(JPXサイト)

(東証マネ部!編集部)

※この記事は2019年3月19日に東証マネ部!サイトで公開されたものです。

記事提供元

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)