執筆:香川睦

今日のポイント

●米ドルの下落基調に歯止めはかかるか。地政学リスク、金融政策リスク、トランプ・リスクがドル円の重石。9月に迫る「財政の崖(がけ)」(Fiscal Cliff)問題も、ドル一段安を警戒させるリスク要因となっている。

●内外景気の回復を背景に、日経平均の予想EPS(1株あたり利益)は増加傾向。9月以降、外部環境が安定化するなら、予想PER(株価収益率)の持ち直しにともない、日経平均株価の上値余地は拡大していく可能性がある。

ドル指数の下落基調に一巡の兆し?

ドルの下落が主導するドル円軟調(円高)が日経平均の上値を押さえています。したがって、地政学リスクやワシントン情勢を巡る不安と、ユーロ高を映すドル安が一巡するか否かが、注目されます。

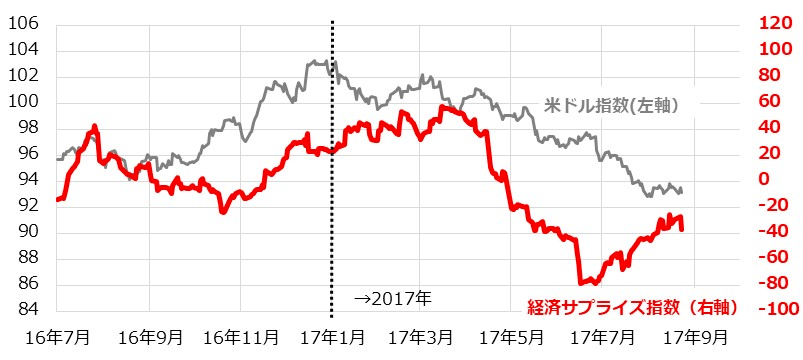

図表1で見る通り、米国・経済サプライズ指数は足元で回復基調にあります。同指数は、経済指標が事前予想平均に比べてよかったか、悪かったかを積み上げて指数化したものです。

経済サプライズ指数は今春以降から低下し、「米景気の鈍化懸念」を示しましたが、6月下旬以降は持ち直しに転じました。

米国の4-6月期の実質GDP(国内総生産)成長率(前期比年率)は+2.6%と市場予想平均を上回り、市場が注目するアトランタ連邦準備銀行のGDPナウ予測は、7-9月期の実質GDP成長率(前期比年率)を+3.8%と見込んでいます(18日時点)。

来週発表される米雇用統計(8月分)がしっかりした数値であれば、市場は「米金融政策の正常化」に対する確信を取り戻し、為替相場が日米金利差拡大を意識することでドル円が底入れを試す動きに転じる可能性があります。

図表1:米国のドル指数と経済サプライズ指数

不透明感を強めるワシントン情勢を警戒

ただ、季節的に株価が下落しやすい9月にかけて、ワシントン情勢(トランプ政権の政策運営)の不確実性が投資家の鬼門となりそうです。

特に米国の予算は、10月に新年度(2017年10月~2018年9月)入りしますが、米国では、法律で連邦債務(国債発行額)上限が規定されています。直近の法定公的債務上限額は約19.8兆ドル(約2,158兆円)で、米政府の債務残高はすでに上限額に達しています(図表2)。

したがって、9月末までに政府・議会が公的債務上限額を引き上げる法案を承認しないと、補正予算などを成立させることができず、予算不足で政府機関の一部が閉鎖に追い込まれる可能性があります。そのため、債務借り換えや利払いをめぐるデフォルト(債務不履行)リスクが高まることが危惧されます。

大手信用格付会社フィッチ・レーティングスは23日、債務上限が9月に引き上げられなければ、米国のソブリン信用格付け(現在は「AAA」)をマイナス方向へ見直す可能性を示唆しました。

実際、2011年8月に同様の状況となった局面では、「財政の崖」(Fiscal Cliff)問題と呼ばれ、信用格付会社S&Pグローバル・レーディング社が米国の信用格付けを引き下げたことを機に、米国株価、ドル、日経平均は下落に追い込まれました。

トランプ大統領は22日、「メキシコとの国境の壁建設に向けた予算が認められなければ、政府機関の一部閉鎖も辞さない」と、脅しともとれる強硬姿勢を示し、協調するべき議会から反発を招いています。トランプ・リスクが絡む「財政の崖」問題をめぐる不安が、ドル一段安を想起させる潜在的なリスク要因となっています。

図表2:米・法定公的債務上限額と政府債務残高の推移

日経平均に上値余地はあるのか

上述したワシントン情勢が改善・解決に向かっても、朝鮮半島をめぐる地政学リスクや欧米の金融政策など、ほかのリスク要因次第で市場が揺れる可能性もあります。

ただ、こうした材料を無事にやり過ごすか、短期かつ適度な株価調整で消化していくなら、日本株が値を戻していく余地はあると見込んでいます。こうした見通しを支える根拠が、ファンダメンタルズ(景気や企業業績の見通し)とバリュエーション(割安感)です。

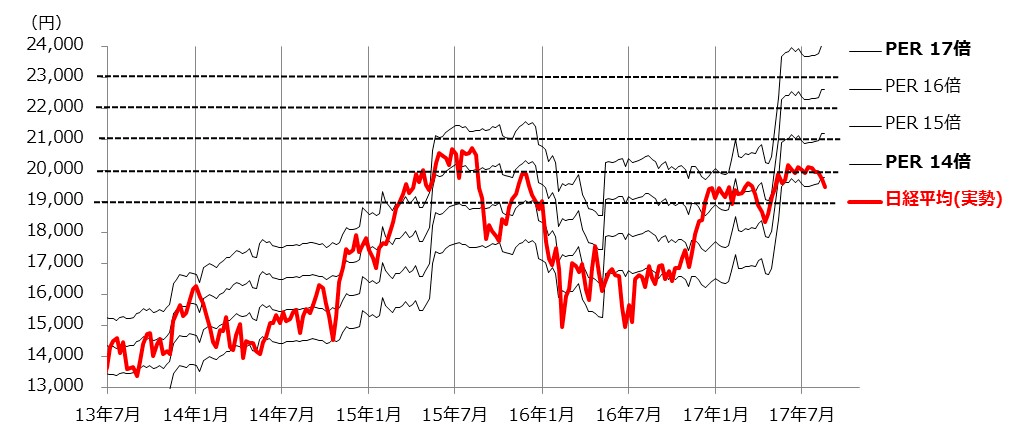

内外景気の拡大を背景に、国内企業の業績予想は改善傾向をたどっています。日経平均をベースにした予想EPSは1,414円で(8月18日時点)、年初時点の1,175円(1月6日時点)から、約2割の増益となっています。

図表3は、「日経平均の予想PER別株価水準(予想EPS×予想PER)」が春以降、急速に切り上がってきたことを示しています。

こうしたなか、足元の予想PERは約13.7倍と14倍を割り込んでいます。つまり、業績見通しが変わらないまま株価が下落したことで「割安感が増した」と言えます。

図表3:日経平均株価と予想PER別株価水準

出所: Bloombergのデータより楽天証券経済研究所作成(2017年8月23日)

アベノミクス相場(2013年以降)における日経平均ベースの予想PERの算術平均は約15.6倍。「平均±1σ(標準偏差)」は「13.9倍~17.3倍(生起確率は7割弱)」で推移してきました。

当面の予想PERレンジ(相場の値動きの上下の幅)を「14~16倍」程度と想定し、現時点の予想EPSと掛け合わせることによる「日経平均の予想レンジ」は「1万9,800~2万2,600円」程度と試算できます。

今後も、日米の政治・経済・金融政策、為替動向など、PERの収縮に影響を与えそうなリスク要因に目配りをおこたれませんが、PER回復をはばんでいる外部環境不安が、9月以降に後退していくにともない、「業績改善を加味した割安感」をベースに株価は徐々に回復基調を取り戻していくと見込んでいます。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)