毎週金曜日夕方掲載

本レポートに掲載した銘柄

アドバンテスト(6857)、レーザーテック(6920)、東京エレクトロン(8035)、SCREENホールディングス(7735)、ディスコ(6146)

1.2018年9月の世界半導体出荷金額は前年比15.7%増とやや回復

今回の特集は半導体製造装置です。2019年3月期2Q決算の中身と最近のデータから半導体製造装置メーカー各社の業績と株価を考えてみたいと思います。

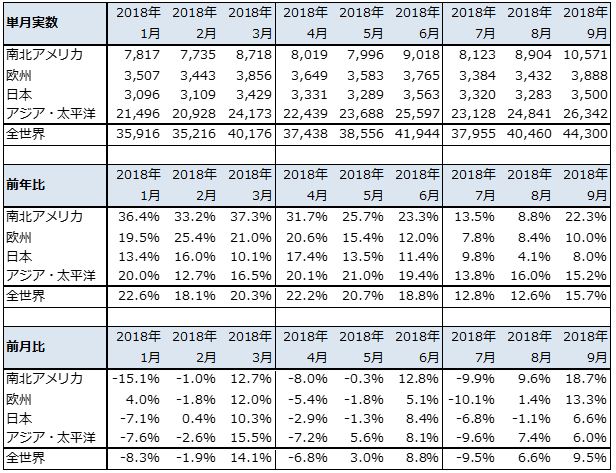

まず、半導体デバイス市場の動きを見ます。2018年9月の世界半導体出荷金額(単月)は前年比15.7%増、前月比9.5%増の443億ドルになりました。出荷金額は過去最高を更新しました。前年比が8月12.6%増から9月15.7%増に回復したことは良いニュースです。地域別に見ると、南北アメリカ向けが8月前年比8.8%増から9月同22.3%増に大きく回復しました。最大需要地のアジア・太平洋は、8月同16.0%増、9月同15.2%増と堅調でした。

10月以降も15%以上の伸びが続く場合は、半導体デバイス市場は一定の成長率が確保できることになります。引き続き世界半導体出荷金額の伸びに注目したいと思います。

表1 世界の半導体出荷金額(単月)

出所:WSTSより楽天証券作成

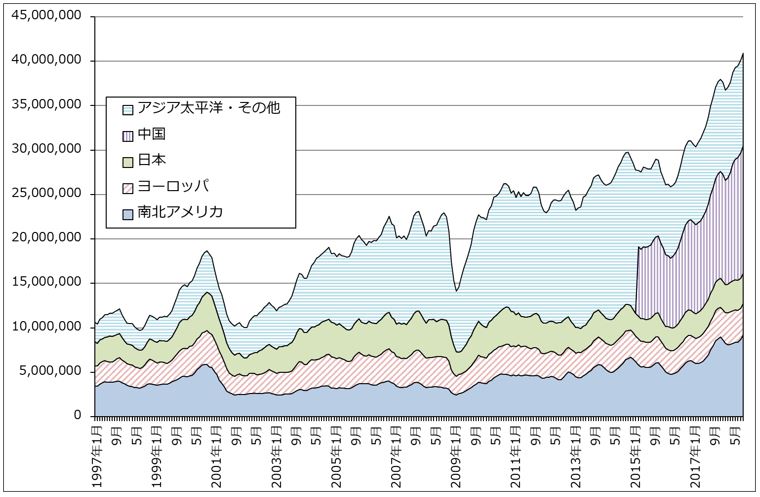

グラフ1 世界半導体出荷金額(3カ月移動平均)

注:2015年3月から「アジア太平洋・その他」から「中国」を分離、出所:SIA(米国半導体工業会)より楽天証券作成

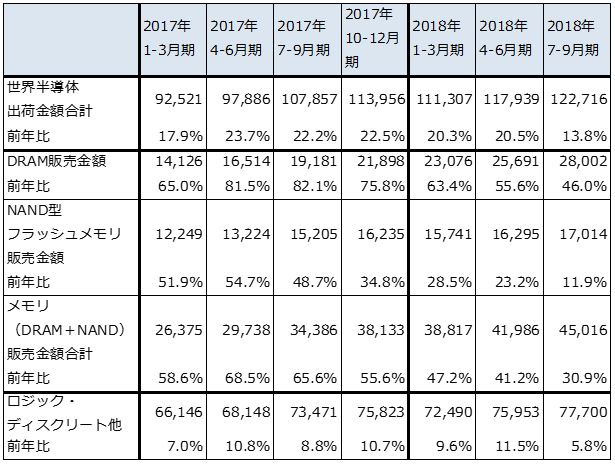

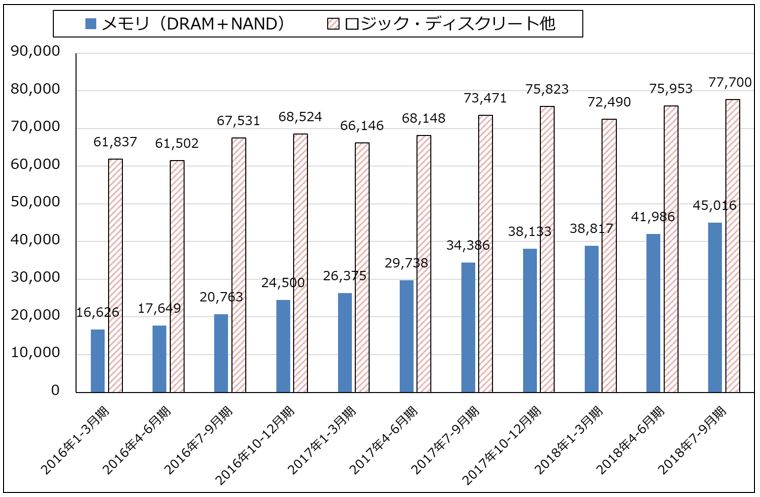

次に、世界半導体出荷金額の中身を四半期ベースで分析したいと思います。四半期ベースの世界半導体出荷金額と、調査会社のTRENDFORCEが公表しているDRAMとNAND型フラッシュメモリのグローバル販売金額を比較したものが、表2とグラフ2です。表2によると、DRAM販売金額の前年比は四半期ごとに鈍化しているものの、2018年7-9月期は46.0%増と高い伸びでした。一方で、NAND型フラッシュメモリ販売金額の前年比は2018年4-6月期23.2%増から2018年7-9月期11.9%増へ大きく鈍化しました。後述のように、NAND型フラッシュメモリの市況(大口価格)が下げ止まらないためと思われます。この結果、メモリ合計(DRAM+NAND)の前年比は同じく41.2%増から30.9%増に鈍化しました。

ちなみに、DRAMの大口価格が下落し始めたため、DRAM販売金額の前年比も今後更に鈍化する可能性があります。

また、世界半導体出荷金額からメモリ販売金額を差し引いたロジック・ディスクリート販売金額は、同じく11.5%増から5.8%増に鈍化しました。スマホ市場の伸び悩みを反映している可能性があります。

表2 半導体デバイス市場の中身

出所:世界半導体出荷金額はWSTS(単月)、DRAM、NAND型フラッシュメモリ販売金額はTRENDFORCE、ロジック・ディスクリート他は世界半導体出荷金額からメモリ販売金額合計を差し引いて楽天証券算出

グラフ2 半導体デバイス市場の中身

出所:メモリ(DRAM+NAND)販売金額はTRENDFORCE、ロジック・ディスクリート他は世界半導体出荷金額(単月、WSTS)からメモリ販売金額を差し引いたもの

2.半導体市況の動き:NANDの下落が続き、DRAM大口価格が下落し始めた

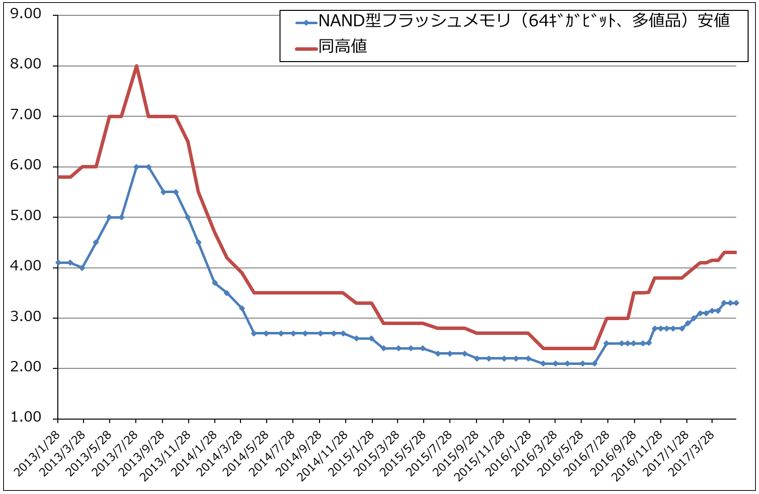

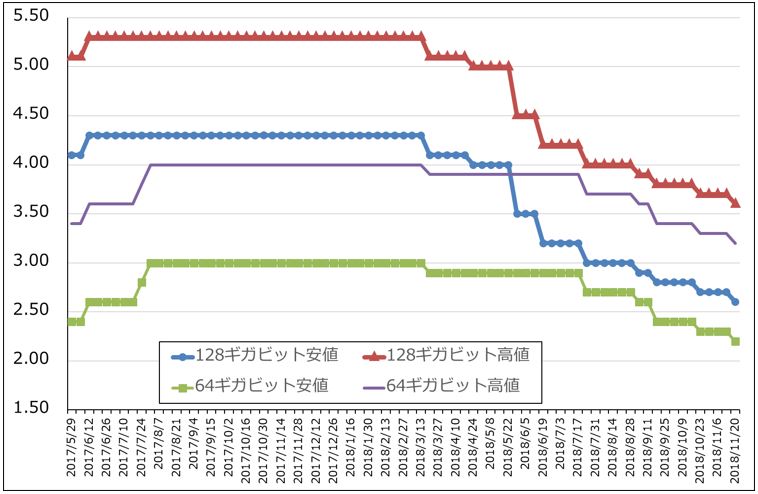

半導体市況を見ると、NAND市況(大口価格)の下落が続いています。2017年のNAND大型投資の効果が出たこと、歩留まりが改善して供給量がその分増えたことが背景にあります。後述のようにNAND、DRAMとも需要が鈍化しているため、当面は下落基調が続くと思われます。

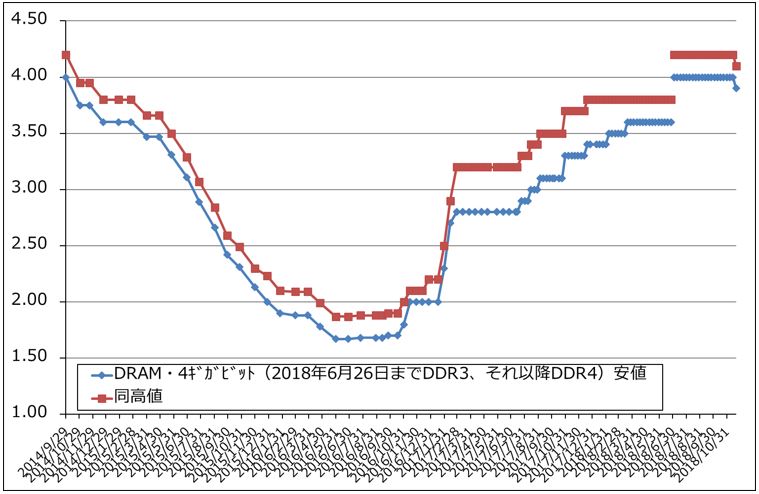

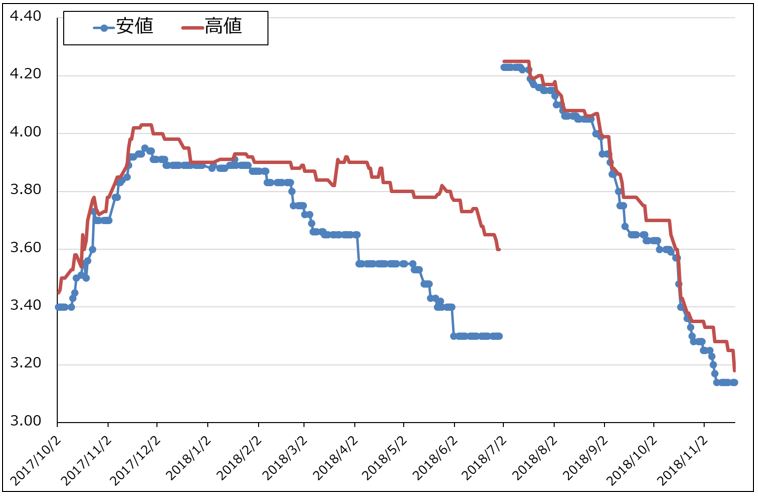

DRAMの大口価格も、小幅ですが下落に転じました(日経産業新聞主要相場欄2018年11月21日付け)。DRAMのスポット市況(小口価格)が急落して大口価格の水準を割り込んでいたため、大口価格の下落は時間の問題でした。DRAM価格自体は高水準ですが、NANDに続いてDRAMも継続的に下落する場合は、サムスンをはじめとするDRAMメーカーの業績への影響はいずれ避けられなくなると思われます。DRAM市況の下落は半導体設備投資の減少要因になりますが、後述するように価格が下がることによって需要が喚起される面もあります。

グラフ3 NAND型フラッシュメモリの市況(2017年5月22日まで)

出所:日経産業新聞主要相場欄より楽天証券作成

グラフ4 NAND型フラッシュメモリの市況(2017年5月29日から)

出所:日経産業新聞主要相場欄より楽天証券作成

グラフ5 DRAMの市況

出所:日経産業新聞主要相場欄より楽天証券作成

グラフ6 DRAMのスポット市況

出所:日本経済新聞主要相場欄より楽天証券作成

注:2018年6月29日までは4ギガビットDDR3型、それ以降は同DDR4型

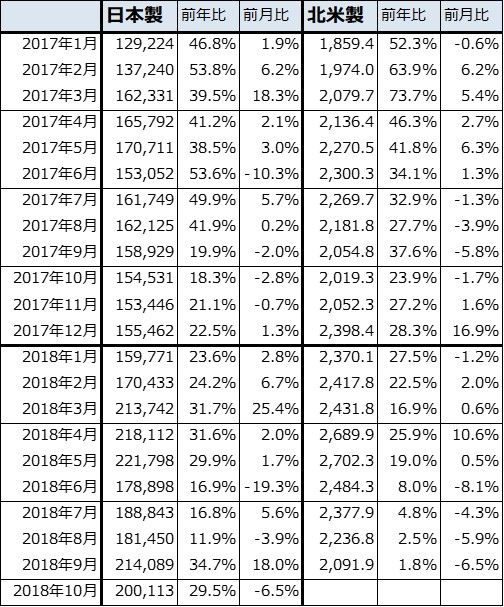

3.2018年10月の日本製半導体製造装置販売高は、前年比29.5%増

2018年10月の日本製半導体製造装置販売高は、前年比29.5%増、前月比6.5%減の2,001億1,300万円となりました。9月、10月と前年比30%前後の高い伸びになりましたが、これはこれまでにたまった受注残の消化によるものと思われます。

2019年3月期業績予想を下方修正した東京エレクトロンによれば、2019年1-3月期の納入に不透明要因が多く、それが業績予想下方修正の要因になったということです。東京エレクトロンは受注高を公表していませんが、受注から納入まで6~7カ月かかることを考えると、今年の夏から受注は減少に転じている可能性があります。日本製半導体製造装置販売高の約40%を東京エレクトロンが占めるため、東京エレクトロンの販売トレンドが日本製半導体製造装置販売高のトレンドと考えてよいと思われます。そのため、今後受注が急速に増加しない限り、日本製半導体製造装置販売高の前年比は今後鈍化していくと思われます。

表3 日本製、北米製半導体製造装置の販売高(3カ月移動平均)

出所:日本半導体製造装置協会、SEMIより楽天証券作成

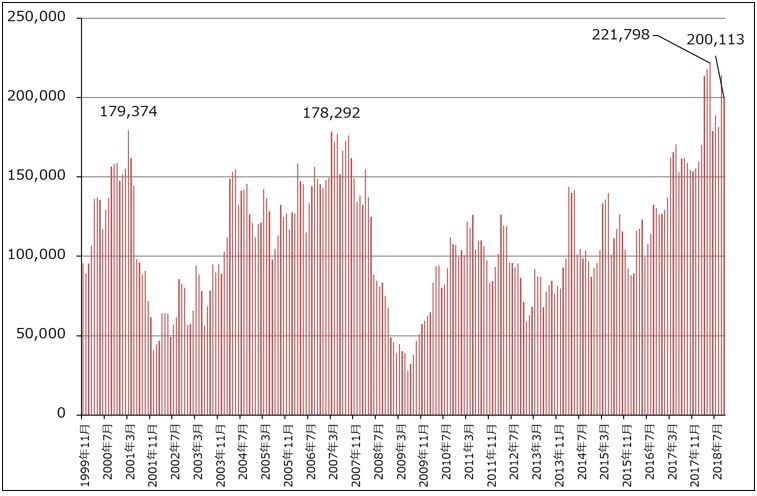

グラフ7 日本製半導体製造装置販売高(3カ月移動平均)

出所:日本半導体製造装置協会より楽天証券作成

表4 サムスン電子:半導体部門の業績と設備投資

出所:会社資料、報道より楽天証券作成

注:1ウォン=0.1円

4.DRAM、NANDを巡るインテルの問題

半導体デバイス市場は少数の半導体メーカーが支配する寡占市場なので、特定の半導体メーカーの設備投資が全体の動きに大きな影響を与えます。2018年4-6月期以降の主要半導体メーカーの設備投資の動きを振り返ると以下のようになります。

- 台湾のTSMC(世界最大の半導体受託製造会社)は、2018年4-6月期決算発表時に、2018年の設備投資計画を約13%下方修正した。

- サムスンはDRAM投資の一部を延期。TSMC、サムスンともに半導体需要に問題が生じたからではなく、微細化の難しさなどの技術的困難さから一部の設備投資を延期するというもの。表4を見ると、サムスンの2018年7-9月期の設備投資が大きく減少している。

- 東芝メモリと米ウエスタンデジタルが、共同運営する四日市工場へのNAND製造装置導入を2018年中から19年春以降に延期。

- 一方で、韓国のSKハイニックスはNAND投資の一部を前倒し。

- インテルは10ナノ投資を2018年から2019年に延期したが、14ナノ投資を強化する。

ここで重要なのがインテルの動きです。インテルはサーバー用とパソコン用のMPUで大きなシェアを持つ会社です。採算の良いサーバー用MPUを22ナノラインで生産していましたが、2017年までに14ナノラインに移行しました。そして、14ナノラインで生産していたハイパフォーマンスPC向けとローエンドPC向けMPUを2018年に10ナノラインに移行する予定でした。

ところが、10ナノへの移行が技術的に難しいため上手くいかず、10ナノラインの立ち上げを2019年に延期することになりました。そのため、14ナノラインでサーバー用、ハイパフォーマンスPC用、ローエンドPC用の3種類のMPUを生産することになったため、最も優先度の低いローエンドPC向けMPUの生産が少なくなり、同MPUが品不足になりました。

その結果、ローエンドPCの生産が予定通りに行かず、PCに必ず使うDRAMの需要も減少してしまいました。

また、これまで好調だったデータセンター向けDRAM、NANDにも変調が起きています。DRAMの価格が高止まりしているため、データセンターのサーバー投資が鈍化しているもようです。そのため、DARMだけでなく、NANDのデータセンター向けも鈍化しているもようです。

これらの問題が解消されるには、まずインテルが10ナノラインを立ち上げてローエンドPC用MPUの供給が増え、DRAM需要が増える必要があります。

次に、DRAMの大口価格が十分下落し、データセンター向けサーバー投資が活発になることが必要です。NANDもこのまま下落が続けば、現在約10%と言われるデータセンターのSSD(NAND型フラッシュメモリを使った記録媒体)比率が上昇することが期待できるようになります。NAND価格は下落が続いていますが、HDDからSSDに急速に転換するところまでは価格が下がっていないもようです。

このように、DRAMとNANDの需要が増え、メモリ設備投資が再度活発になるには、今少し時間が必要です。東京エレクトロンでは、半導体設備投資の回復時期を2019年暦年の後半以降としています。2019年後半が転機となる可能性があります。

5.半導体製造装置メーカーへの投資を考える

これまで見てきたように半導体設備投資が減速する中で、半導体製造装置メーカーの株価が上昇する局面が見られるようになりました。

この理由は次のように考えられます。

- アメリカの半導体メーカー、半導体製造装置メーカーが決算時に前向きなガイダンス(翌四半期の見通し)を出すようになったこと。

- 半導体製造装置メーカーの株価が十分下がったことで、PERに割安感が出てきたこと。例えば、11月21日終値ベースで、東京エレクトロンの会社予想PERは10.6倍、アドバンテストは同じく9.5倍。

- 2019年後半から、あるいはそれよりも早い半導体設備投資の回復を予想して、今から中長期投資を行う動きが出てきたと思われること。

私がカバーしている半導体製造装置メーカー5社について、投資判断は次のようになります。

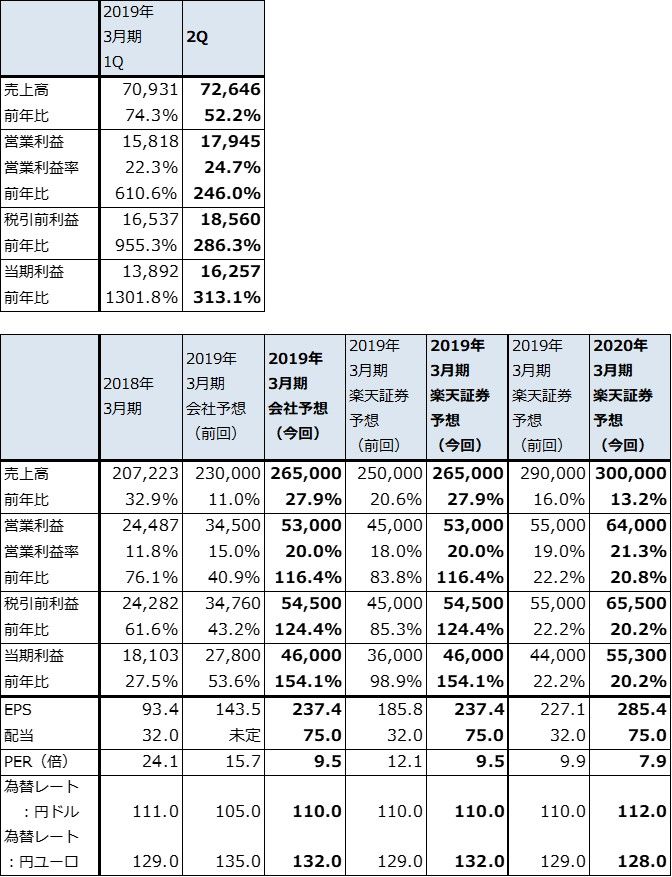

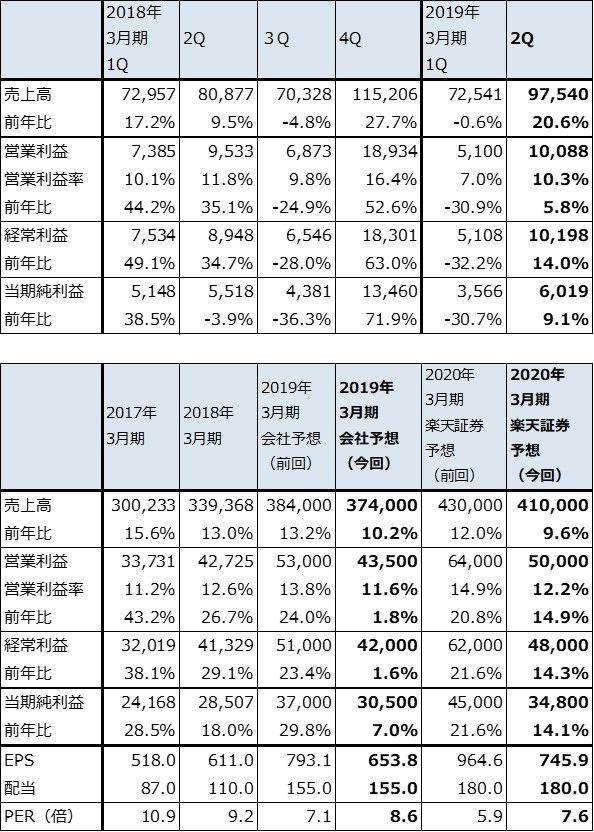

アドバンテスト

2019年3月期2Q決算を見る限り、中長期で投資してみたい銘柄は、今期の会社側業績予想を上方修正したアドバンテスト、2019年6月期会社予想を維持したレーザーテックです。

半導体が高性能化、複雑化するに従ってテストも複雑化、長時間化しているため、SoCテスタ(非メモリ・テスタ)の所要量が増加していることが、アドバンテストの好業績の背景にあります。この流れは中長期的に続くと思われ、半導体設備投資の変動に左右されにくい業績トレンドになる可能性があります。メモリ・テスタの下期の動向がリスクになりますが、会社予想では今下期に一服するSoCテスタの受注、販売の好調が続く可能性があります。

目標株価3,000円を維持します(11月21日終値は2,248円、期間は6~12カ月、以下同様)。(アドバンテストと東京エレクトロンの業績動向は、2018年11月2日付け楽天証券投資WEEKLYを参照してください。)

表5 アドバンテストの業績

発行済み株数 193,767千株

時価総額 435,588百万円(2018/11/21)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:発行済み株数は自己株式を除いたもの

注2:当期利益は親会社の所有者に帰属する当期利益

レーザーテック

レーザーテックは、ロジック向けのマスク欠陥検査装置、マスクブランクス欠陥検査装置が事業の中心であり、メモリ向け事業はわずかです。マスク欠陥検査装置、マスクブランクス欠陥検査装置は、7ナノ→7ナノプラス→5ナノとロジック半導体の微細化が進むにつれて、必ず導入しなければならない装置です。

また、2018年6月期1Qに受注した半導体関連の新規事業約160億円(詳細は不明)は、2020年6月期から数年にわたって業績に寄与する見込みです。PERは少し高いですが、中長期投資の対象と思われます。目標株価4,500円を維持します。

表6 レーザーテックの業績

発行済み株数 45,089千株

時価総額 151,950百万円(2018/11/21)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期純利益は親会社の所有者に帰属する当期純利益

注2:発行済み株数は自己株式を除いたもの

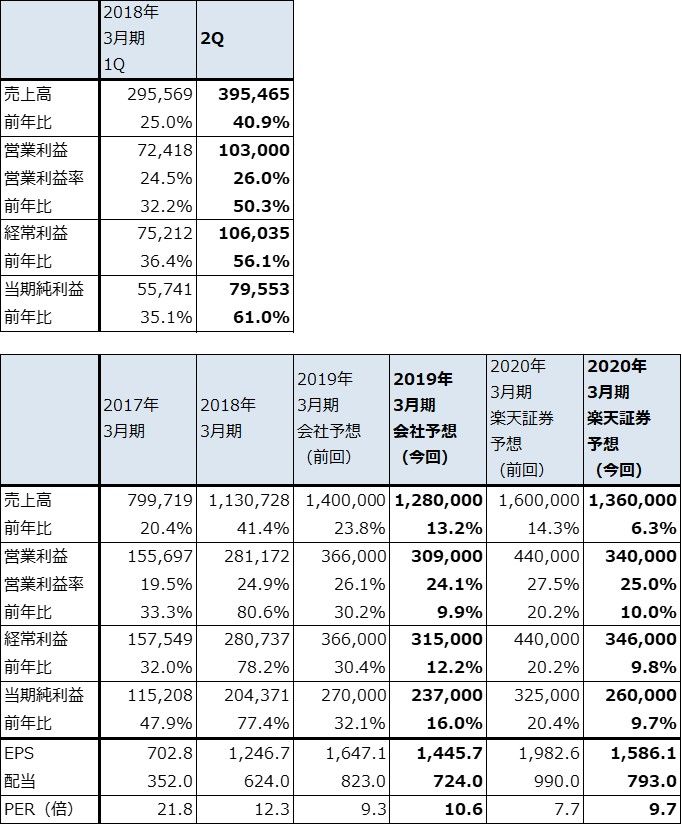

東京エレクトロン

東京エレクトロンは前工程装置、特にコータ/デベロッパ、エッチング装置、成膜装置などで世界的なメーカーであり、日本における半導体関連の中核銘柄です。業績は今上期までは好調でしたが、今下期の会社側業績予想は下方修正されました。今下期は会社予想では4.0%減収、15.4%営業減益になる見通しです。

前述のように、会社側では半導体設備投資の回復を2019年(暦年)後半以降としています。2019年後半よりも回復が早くなるのか遅くなるのか、当面は見極めが必要と思われます。なお、表7の東京エレクトロンと表8のSCREENホールディングスの2020年3月期業績予想は2020年3月期下期の業績回復を前提しています。

PERに割安感はありますが、目標株価は1万5,000円を維持します(11月21日終値1万5,355円)。

表7 東京エレクトロンの業績

発行済み株数 163,929千株

時価総額 2,517,130百万円(2018/11/21)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:発行済み株数は自己株式を除いたもの

注2:当期純利益は親会社株主に帰属する当期純利益

SCREENホールディングス

半導体製造装置事業(主にウェハ洗浄装置)が今上期に会社予想に達しておらず、通期でも下方修正幅が大きくなっています。そのため、PERに割安感はありますが、当面の株価は上下に変動しやすいと思われます。

また、グラフィックアーツ機器事業(印刷用機器)の業績が悪化しており、この事業がリスクになる可能性があります。目標株価を、7,000円から6,000円に引き下げます。

表8 SCREENホールディングスの業績

発行済み株数 46,653千株

時価総額 263,589百万円(2018/11/21)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期純利益は親会社株主に帰属する当期純利益

注2:発行済み株数は自己株式を除いたもの

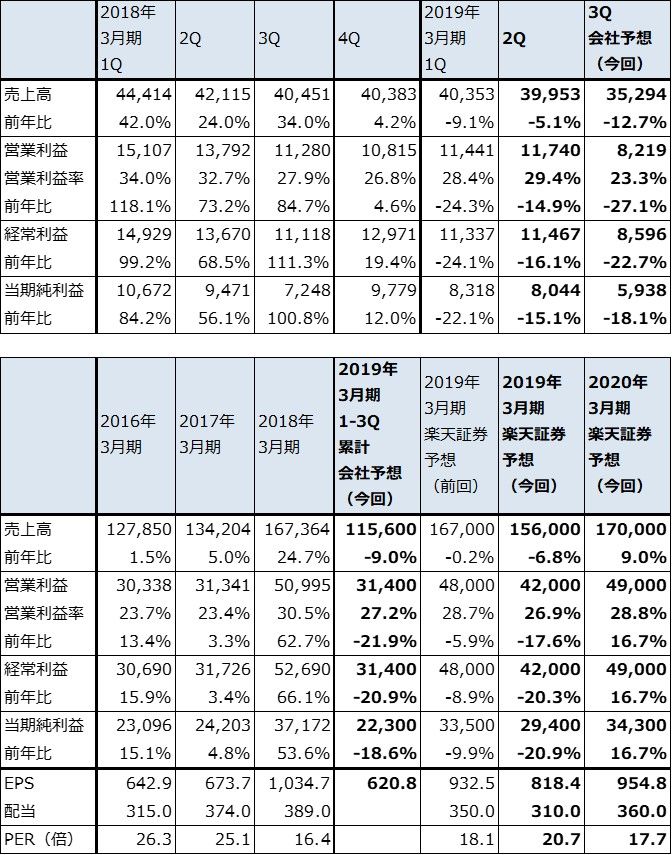

ディスコ

ディスコのダイサなどの切削機器は、メモリ、ロジック半導体だけでなく、電子部品(主にチップ積層セラミックコンデンサ)、CMOSイメージセンサーなどにも使われています。売上高の30~40%が半導体以外の分野であり、切削機器の用途の分散が進んでいます。

2019年3月期1Qから前年比で営業減益が続いています。会社予想では今3Qも27.1%営業減益となる見込みですが、これは今2Qに半導体後工程専門業者(OSAT)から今3Q納入分の引き合いのキャンセルがあったためです。一方、今4Q納入分はまとまった引き合いがあるもようなので、今4Qから業績は回復に向かう可能性があります。

来期を見ると、半導体向けだけでなく、電子部品向け、CMOSイメージセンサー向けの切削装置が増える可能性があります。国別に見ると、中国比率が今2Qに27%になっており、最大の向け先になっています。

投資には業績回復を待ちたいと思います。目標株価1万8,000円を維持します。

表9 ディスコの業績

発行済み株数 35,924千株

時価総額 607,834百万円(2018/11/21)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期純利益は親会社株主に帰属する当期純利益

注2:発行済み株数は自己株式を除いたもの

本レポートに掲載した銘柄:アドバンテスト(6857)、レーザーテック(6920)、東京エレクトロン(8035)、SCREENホールディングス(7735)、ディスコ(6146)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)