今日は、読者から質問の多い、株主優待投資について解説します。このレポート内容は、以下6つの動画でも、解説しています。動画で学びたい方は、以下URLからご視聴ください。

【動画で解説】優待投資、失敗しないための5つの注意点:まとめ

【動画で解説】優待投資、失敗しないための5つの注意点:その1

【動画で解説】優待投資、失敗しないための5つの注意点:その2

【動画で解説】優待投資、失敗しないための5つの注意点:その3

【動画で解説】優待投資、失敗しないための5つの注意点:その4

【動画で解説】優待投資、失敗しないための5つの注意点:その5

優待投資で、これだけは知っていてほしい、5つの注意点

日本には「株主優待制度」という、世界でも珍しい制度があります。上場企業が株主に感謝して贈り物をする制度です。上場企業が株主に、お中元やお歳暮を贈るようなものです。

本来、株主には配当金を支払うことで利益還元するのが筋です。ところが、日本の個人株主の一部に、お金(配当金)をもらう以上に贈り物(株主優待)を喜ぶ風潮があることから、株主優待という制度が存続、発展しています。小売・外食・食品業では、個人株主がそのままお客さま(会社製品の購入者)になることもあるので、広報宣伝活動の一環として自社製品を優待品に積極活用する企業も多数あります。

とても魅力的な制度なので、積極的に活用したら良いと思います。ただし、その魅力とリスクについて、これだけは知っておいてほしい5つのポイントが、あります。以下の5つです。

1.効率的な優待獲得には、最少投資金額で多数の銘柄に分散投資するのが有利

2. 優待券は有効期限(通常は1年)内に使わないと失効する

3.配当利回りも考えて、総合的に有利なものを選ぶ

4.権利取り直前に株価が大きく上昇している銘柄は投資を避ける

5.構造不況銘柄や財務に問題のある銘柄、不祥事を起こしている銘柄は避ける。株価が下げ続ける銘柄は、いったん売却を

1.効率的な優待獲得には、最少投資金額で多数の銘柄に分散投資するのが有利

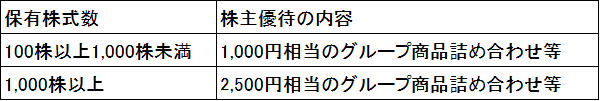

株主優待制度は、個人投資家を優遇する内容となっています。そのため、機関投資家には、株主優待制度に反対しているところが多数あります。優待制度はほとんど、小口投資家(主に個人株主家)に有利、大口投資家(主に機関投資家)に不利な内容となっているからです。以下は、典型的な優待の一例です。

A社の優待内容

期末の株主名簿に記載されている株主に以下の自社製品を送る。

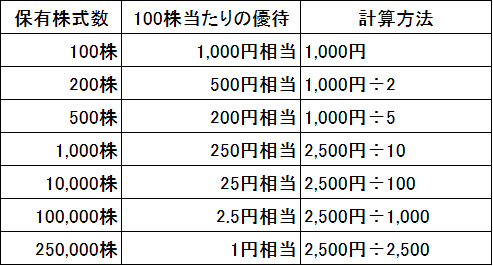

上記の優待内容から、100株当たり、どれだけの金額の優待を受けられるかを計算したのが、以下の表です。

ご覧いただくとわかる通り、100株当たりの経済メリット享受額は、最小単位(100株)を保有する株主が1,000円で最大です。保有株数の大きい株主は、100株当たりの優待受け取りが小さくなります。つまり、株主優待制度は、少額投資の個人株主を優遇するものであることがわかります。

個人株主数を増やしたい上場企業が、優待制度を積極活用して、個人株主にアピールしているわけです。したがって、少ない資金で効率的に優待を取ろうと思う個人投資家は、最小単位で、なるべく多くの銘柄に投資すべきです。

最小単位とは、原則100株ですが、稀にそうでない企業(たとえば500株保有しないと優待が受けられない企業)もありますので、個別企業については、それぞれの優待内容を確認してください。

2. 優待券は有効期限(通常は1年)内に使わないと失効する

→使いたい、使いやすいものから選ばないと、失効させてしまうことも。優待券には売却できるものもあるが、売却額は、自分で使う場合のメリット享受額より小さくなる

人気の優待券に、外食業の「食事券」があります。有効期限(通常は1年)がついているのが普通です。使わずに失効してしまえば、メリットを得られません。

人気の株主優待券ですと、ネット上、あるいはチケットショップで売却できる場合もありますが、かなり割引されます。500円の食事券が400円で売れれば、良い方です。500円の券が300円、あるいは、250円でしか売れないことも。あまり人気のない優待券は、買い取りするチケットショップがないこともあります。

株主優待割引券(たとえば1割引券)は、売れない場合が多いので、自分で使う以外に、メリットを得られないことが多いといえます。

ただし、航空会社(JALやANA)の株主優待割引券は、人気があります。自分で使わない場合は、ネットで売却できます。ただし、売却金額は、自分で使う場合に得られるメリット額より小さくなることがほとんどです。

航空優待券は、その時々の需給によって価格が変動します。供給が増えるとき(優待券が株主に贈られるとき)に下がり、旅行需要が増えるときに上がる傾向があります。ネットで「株主優待券 売却」と検索すれば、さまざまなチケットショップが出している買い値を見ることができます。近所にチケットショップがあれば、直接行って、売り値や買い値を問い合わせることもできます。

人気の株主優待割引券でも、有効期限までの期間が短いと、売れないことがあります。少なくとも有効期限が3カ月は残っていないと、売れないかもしれません。使うあてがない優待券は、早めに売却した方が良いと思います。

3.配当利回りも考えて、総合的に有利なものを選ぶ

日本の個人投資家に、配当金よりも贈り物(株主優待)を好む傾向があります。ただ、それも度が過ぎると、非合理な行動につながります。株主への利益還元は、本来は配当金支払いによって行うのが筋です。配当金と、株主優待を総合して、メリットの大きいところを選ぶべきです。

2,000円の自社商品(食べ物)を贈ってくれる会社を歓迎し、同じ投資金額で、5,000円の配当金(源泉税差し引き後では4,000円)を払ってくれる会社を避けるといった、非合理な行動をしていないか、考えてみてください。

株主優待の魅力的な銘柄と、優待はないが安定的に高い配当利回りの出ている銘柄に、分散投資した方がよいと思います。

4.権利取り直前に株価が大きく上昇している銘柄は投資を避ける

魅力的な株主優待で有名な銘柄には、優待の権利取り直前に株価が急騰し、権利落ち後に株価が急落するものもあり、注意が必要です。優待の権利取り前に、株価が急騰している銘柄は、投資を避けた方が良いと思います。

株主優待目当てで株式投資している人には、いい意味でも悪い意味でも、日々の株価変動をあまり見ない人が多いと聞きます。ストレスを感じずに、じっくり長期投資できるのは、良いことです。安定成長の小売株や食品株に投資して、気づかないうちに、株価が倍以上に上昇していたということもあります。

ただし、株価を見ないことによる、困った面もあります。小型で人気の優待株は、権利取りの直前に株価が大きく上昇することがあります。そういう銘柄は、投資を避けた方が賢明です。

年2回(中間決算と本決算)に分けて優待を出す銘柄では極端な値動きは少ないですが、年1回(本決算のとき)だけ人気の優待を出す小型株では、権利取り前に株価が大きく上がることがあります。そういう銘柄は、権利取りの直後に株価が大きく下がることが多いので、気をつけましょう。年1回だけの人気の優待を取るためには、権利取りの1~2カ月くらい前、優待取りの買いが入る前に投資した方が良いと言えます。

5.構造不況銘柄や財務に問題のある銘柄、不祥事を起こしている銘柄は避ける。株価が下げ続ける銘柄は、いったん売却を

株主優待目当ての投資には、困った面もあります。たとえば以下の3点です。

(1) 優待魅力に惹かれて投資する人の一部に、財務内容や企業業績をまったく見ないで投資する傾向がある

(2)優待魅力に惹かれて投資する人の一部に、株価をまったく見ない人もいる。気付かないうちに株価が大きく下落して損が膨らむこともある

(3)株主優待制度が突然廃止されることがある

「優待目当ての投資は良くない」例として有名になったのは、2010年に破たんした日本航空です。破たん前の日本航空は、業績や財務に問題がありましたが、株主に対して、航空運賃が正規料金の半値になる株主優待券を配賦していましたので、優待券がほしくて投資している個人投資家が多数いました。

破たん後に再生して再上場した現在の日本航空は、財務内容も収益力も回復し、投資対象として、問題ありません。ところが、破たん前の日本航空は、財務内容に重大な問題を抱えていました。私は、日本航空の破たん時にファンドマネージャーをやっていましたが、当時の日本航空は実質債務超過であったことから、投資不可リストに入れており、投資することはありませんでした。

「実質債務超過」とは、自己資本が実質マイナスということです。当時、表面上、自己資本はプラスでしたが、開示されている財務諸表の注記事項をきちんと見れば、退職給付債務(年金)の積み立てに大きな不足があり、差し引きすると、実質債務超過であったことがわかっていました。

株主優待は、個人株主にとって、とてもありがたい制度です。ただ、株式投資である以上、優待狙いで投資を考える場合でも、構造的に業績が悪化している企業や、不祥事を起こしている企業だけは避けるべきです。

優待を突然、廃止する企業も、売却した方が無難。業績や財務に、一時的ではない問題が発生していることも、あるからです。

▼他の新着オススメ連載

今日のマーケット・キーワード:『街角景気』は好天に恵まれ2カ月連続改善

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)