今日は、3月27日までの間、日経平均先物(6月限)を見る上で、注意すべき点を解説します。

日経平均先物の夜間取引は、翌日の日経平均を先取りすることもある

朝、東京証券取引所が開く前に、「シカゴ(CME)日経平均先物が(前日の日経平均終値と比べて)大幅安」というニュースを聞くと、ヒヤリとします。その日の日経平均が大幅に下がって始まることが多いからです。

逆に、「シカゴ(CME)日経平均先物が大幅高」と聞くと、期待が高まります。その日の日経平均株価が大幅に上昇して始まることが多いからです。

日経平均先物は、大阪取引所の夜間取引でも売買されています。夜間取引は、16時30分に始まり、翌朝5時30分まで続きます。こちらの終値も、翌日の動きを先取りするものとして、参考にされます。

日経平均先物(期近)の理論値は、通常は、日経平均とほぼ同値です。したがって、「CME日経平均先物が、(前日の日経平均終値より)300円安い」と聞くと、「今日の日経平均は300円くらい下がって始まる可能性がある」と解釈する人が増えます。普通は、その解釈で問題ありません。

例外として、3月9日から27日の間に、日経平均先物(6月限)を見る場合だけ、見方が異なります。

3月27日まで、日経平均先物(6月限)は、日経平均より約180円低い水準で推移する

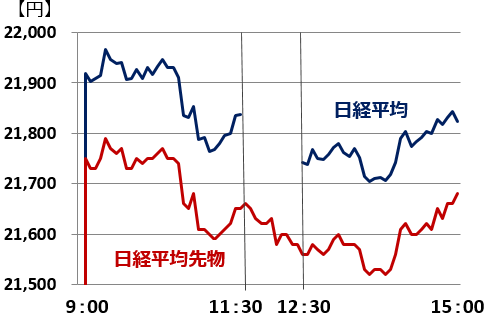

まず、3月12日(月)の、日経平均と、日経平均先物(6月限)の動きを比較した、以下のチャートをご覧ください。

日経平均と日経平均先物(6月限)の日中足:2018年3月12日9:00~15:00

ご覧いただくとわかるように、先物(6月限)は、常に、約180円下で、値段がついています。なぜならば、日経平均先物6月限の理論値は、3月27日まで、日経平均より約180円低いからです。180円低いのは、理論値どおりに値がついているだけで、先安感を表すわけではありません。

最初に、覚えていただきたいポイントだけ述べます。以下の結論だけ頭に入れていただければ、全部わからなくても問題ありません。

<結論1>

日経平均先物6月限の理論値は、3月27日までは、日経平均(現物)の値を約180円下回る。その間、先物6月限が日経平均より180円低い水準にあっても、それは、先安感を表しているのではない。理論値通りに値がついているだけである。

<結論2>

日経平均先物6月限の理論値は、3月28日以降は、日経平均(現物)とほぼ同値となる。3月28日以降は、先物6月限と日経平均は、ほぼ同じ価格で取引されることになる。

先週の木曜日(3月8日)は、日経平均先物3月限の最終売買日でした。日経平均先物(3月限)は、9日の朝に決まる特別清算値(SQ値)によって清算され、消滅しました。3月9日は、もう3月限を売買することはできません。

代わりに、活発に売買されるようになったのが、日経平均先物(6月限)です。6月限は、6月7日まで活発に売買され、8日の朝方に決まるSQ値で清算されます。

日経平均先物3月限は、ほぼ日経平均(現物)と同値で推移していました。ところが、6月限は、日経平均(現物)よりも理論値が約180円低いので、通常は180円低い値がつきます。3月限が消滅して、6月限を見るようになると、日経平均より低い値がついているので、「先安感を表している?」と勘違いする人がいます。

6月限の理論値は、日経平均より約180円低く、したがって、低い値がついて当たり前なのです。

3月本決算の配当金の権利落ち(予想額)は180円

現時点で、日経平均先物(6月限)は、日経平均(現物)よりも約180円価値が低いわけです。その理由は、3月決算での配当金にあります。

日経平均(現物)を保有していると、3月決算の配当金の権利落ち日(今年は3月28日)に、配当金を受け取る権利が確定します。ところが、日経平均先物(6月限)を保有していても、3月配当金を受け取る権利は得られません。

3月末基準の配当金は、約180円と予想されています。したがって、日経平均先物(6月限)は、日経平均(現物)よりも、180円低い値段が付くのです。

ところが、3月28日以降は、日経平均と先物(6月限)は、ほぼ同値で売買されることになります。3月27日までに日経平均(現物)を買えば、3月末基準の配当金が得られますが、権利落ち日の3月28日以降に買っても、配当金は得られないからです。先物を持っていても、現物を持っていても、3月末基準の配当が得られないのは、同じです。

したがって、3月28日から6月7日まで、日経平均先物を保有しても、日経平均を保有しても、どちらも3月配当金が得られないという点で、同じになります。したがって、3月28日以降は、両者はほぼ同値で推移することになります。

<参考>日経平均先物(6月限)の理論値の計算方法

詳しい説明は割愛します。概算値を出す計算式を掲載します。

(日経平均先物6月限理論値)=(日経平均の値)ー(6月7日まで日経平均現物を保有することで得られる配当金予想額)+(日経平均現物を購入するのに必要な現金を6月7日まで短期金融市場で運用した時に得られる利息)

現在、短期金利はほぼゼロなので、金利要因は無視しても大丈夫です。配当落ちは、3月・9月が特に大きいです。6月や12月にもあります。

東京市場の取引時間中は、日経平均先物が理論値から大きくカイ離することはありません。カイ離すれば、裁定取引が入り、先物は常に理論値の近くに維持されます。ただし、東京市場の現物取引時間が終了すると(15時以降)、日経平均先物は理論値からカイ離して動くようになります。裁定取引が入らないので、大引け後のニュースに反応して、日経平均の理論値から離れて動くわけです。

今日の説明は、わかりにくくてすみません。最初の「結論」だけ覚えておいていただきたいと思います。

▼もっと読む!著者おすすめのバックナンバー

3月7日:10万円以下で買える!「株主優待株」スクリーニング方法を解説

3月6日:人気の優待銘柄はいつ買うべきか?権利落ち直前の買いは有利?

2月22日: 「株主優待」が魅力的な好配当利回り株

▼今日のマーケット・キーワード:『街角景気』天候要因のマインド下押し続く

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)