先週は、株式市場が落ち着きを取り戻す一方、ドル/円はさらに円高が進み1年3カ月ぶりとなる105.55円をつけました。

2月の第4週を迎えたマーケットの今週のハイライトは、米国の金融政策決定会合であるFOMC(連邦公開市場委員会)の議事録です。米長期金利の動きに神経質になるマーケットでFOMC議事録が新たな波乱要因になる可能性があります。

RBA議事録(20日)

RBA(オーストラリア準備銀行)議事録は、成長見通しとインフレ見通しがポイントです。RBAは今月の制作会合で政策金利を据え置きき、見通しは「中立」を維持しました。RBAの楽観的な見通しを確認できるなら、政策がよりタカ派方向に向かっているというサインであり、豪ドルの買い材料になります。RBAのロウ総裁は、「次の政策変更は、利上げとなる可能性」と述べています。

FOMC議事録(21日)

1月は利上げを見送ったFOMCですが、21日に公表されるFOMC議事録では、詳細なインフレ見通しが示されることが期待されています。今年の米利上げ予想を3回から4回(3月、6月、9月、12月)へ引き上げる金融機関も多いようです。

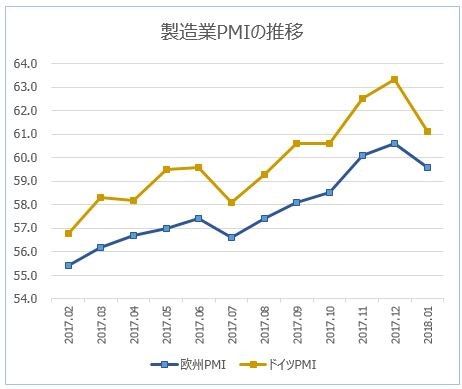

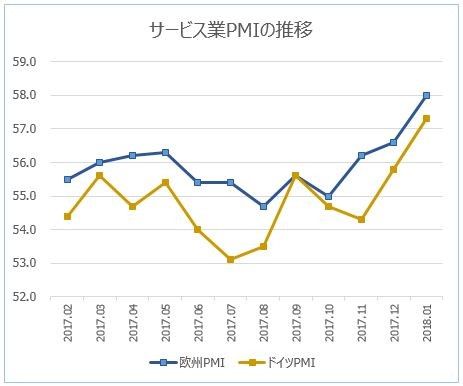

欧州PMI、ドイツPMI(21日) (グラフ1)

ドイツとユーロ圏の2月PMI(購買担当者景気指数)は、先月比でやや鈍化。とはいえ、過去最高水準にあることに違いはなく、欧州経済の見通しの強さは、ユーロ高の材料になっています。

【グラフ1】欧州とドイツのPMI推移(製造業、サービス業)

英失業率(21日)

英国の失業率(ILO方式、3カ月平均)は4.3%で横ばい。マーケットは平均時給の変化に注目していますが、最大の関心はブレグジットに伴う移行期間の交渉の行方。BOE(英国中央銀行)の再利上げ時期が早まるかどうかは、合意の結果次第ということになります。

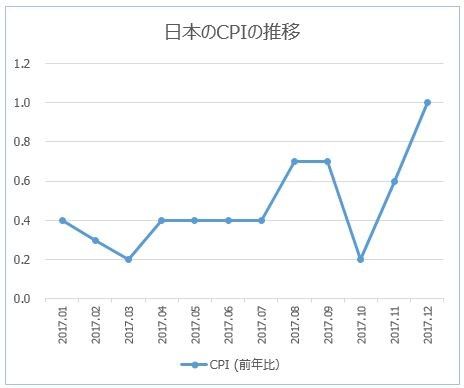

日本CPI(23日)(グラフ2)

金利がテーマとなっているマーケットで、ドル/円は、日本の金利上昇に神経質に反応しています。23日に発表される日本のCPI(消費者物価指数)のデータにおいて、明らかな上昇傾向が認められるならば、いくら黒田総裁が緩和政策の継続を唱えようとも、日銀の出口戦略に対する期待が強まるでしょう。

【グラフ2】日本のCPI推移

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)