トランプは<財政不安>というパンドラの箱を開けてしまったのか?

トランプは2月12日に2019会計年度(18年10月~19年9月)の予算教書を議会に提出した。財政赤字は7年ぶりの大きさとなる9,840億ドルに悪化すると見込んでいるが、超党派の調査機関「責任ある連邦予算委員会」は、17年度に6,657億ドルだった財政赤字が、19年度には1兆1,500億ドルに拡大すると試算している。

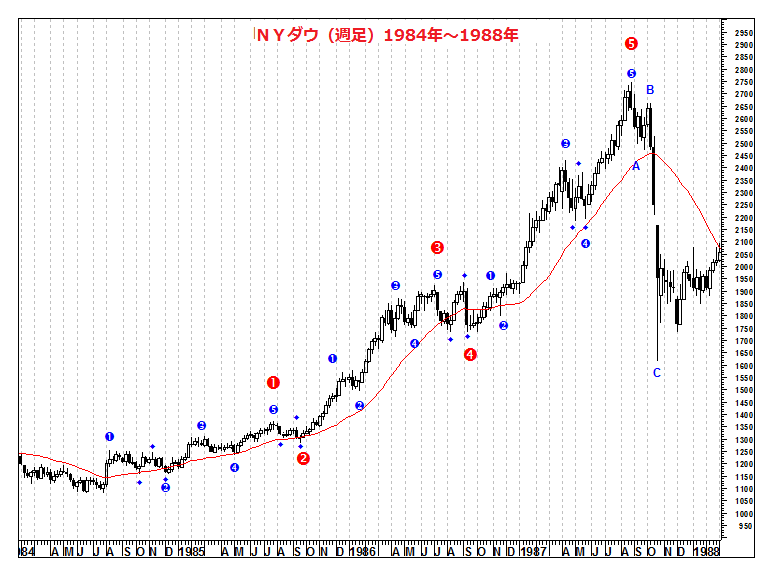

赤字の要因は大型減税と国防予算の大幅増だ。完全雇用と言われる状況で財政赤字を膨らますのは理解しがたいが、トランプの政策は呪術経済政策(ブードゥー・エコノミー)と揶揄されたレーガン大統領が1980年代に行ったレーガノミクスを想起させる。レーガンは減税をやると税収が増えると言って減税をやり、雇用対策として軍事費を拡大させた。レーガノミクスの結果は貿易赤字と財政赤字という双子の赤字を増大だった。

トランプ大統領の誕生で米国株はバブル相場が延命し、2017年の相場を暴走させたが、エコノミストのエド・ヤルデニ(ヤルデニ・リサーチ)が指摘するように、「トランプの勝利により、ファンダメンタルズやバリュエーションに関する合理的な評価とは何の関係もない溶解システムを作動させた」のかもしれない。そして、大型減税と国防予算の大幅増で、30年ぶりに<財政不安>というパンドラの箱を開けてしまった可能性がある。

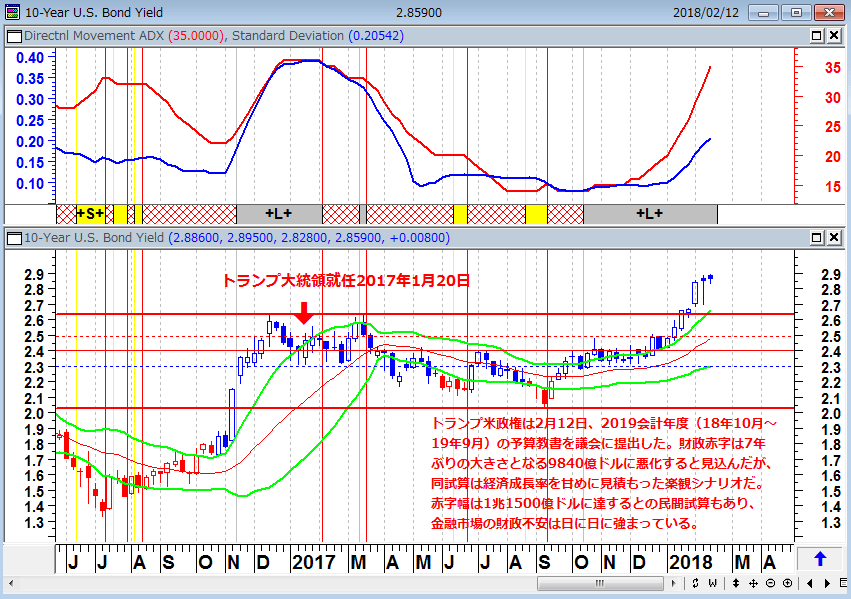

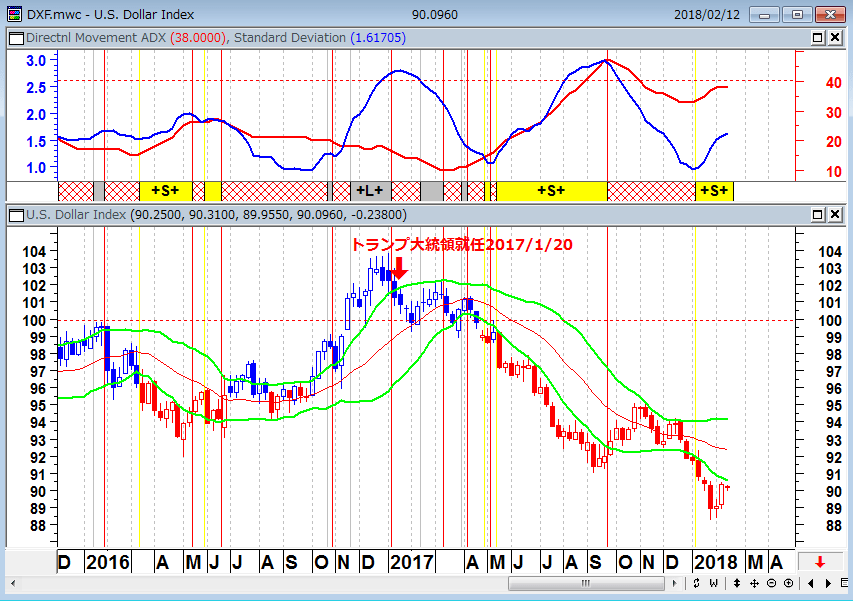

トランプ政権はレーガン政権とそっくりで、現在、米債務の膨張予想が債券安(悪い金利上昇)と株の下落を招いている。また、金利が上がっているにもかかわらず、ドルが上がらないのは、(1)トランプの保護主義的な通商政策を市場が警戒している(2)今後財政懸念がさらに強まれば、長期的には基軸通貨ドルの信認が揺らぐのではないかと2点の観測があるからだ。

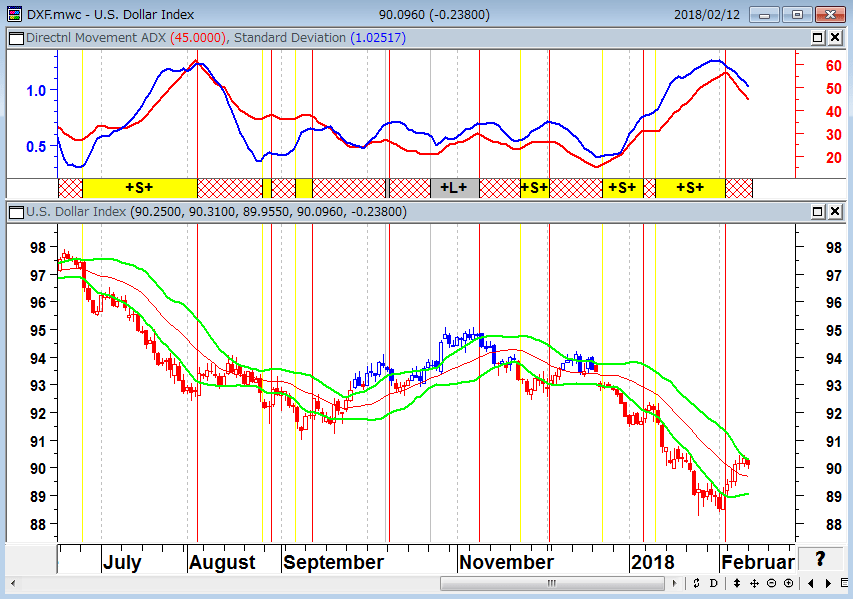

ドルインデックス(日足)

下段:21日ボリンジャーバンド±1シグマ(緑)

出所:石原順

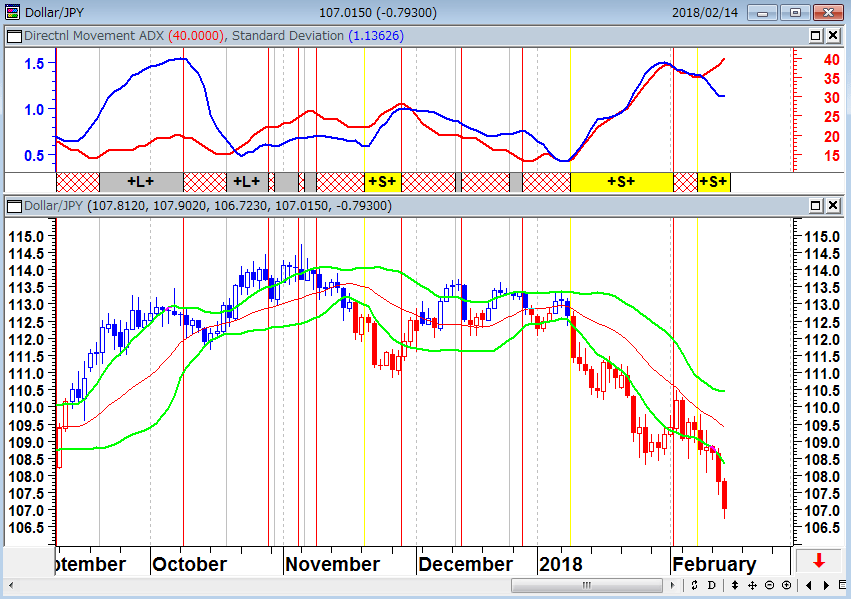

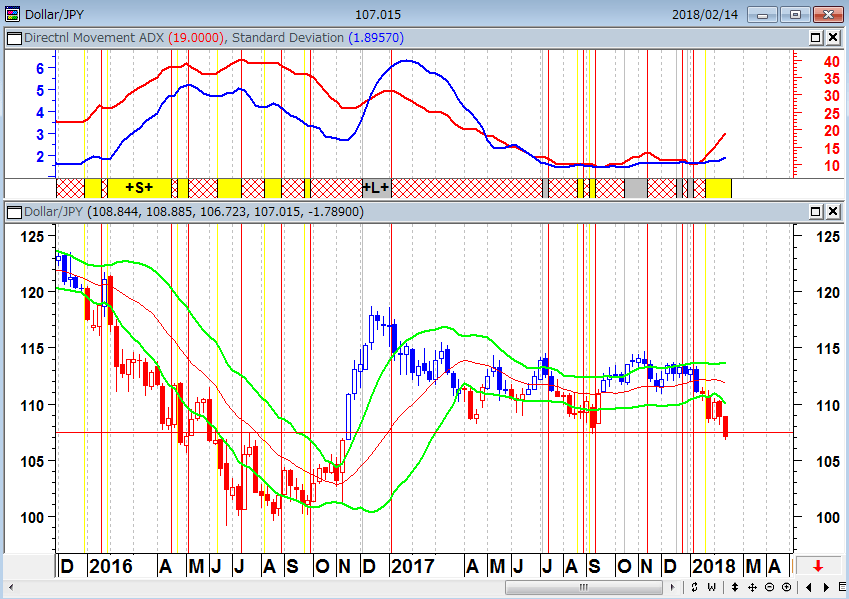

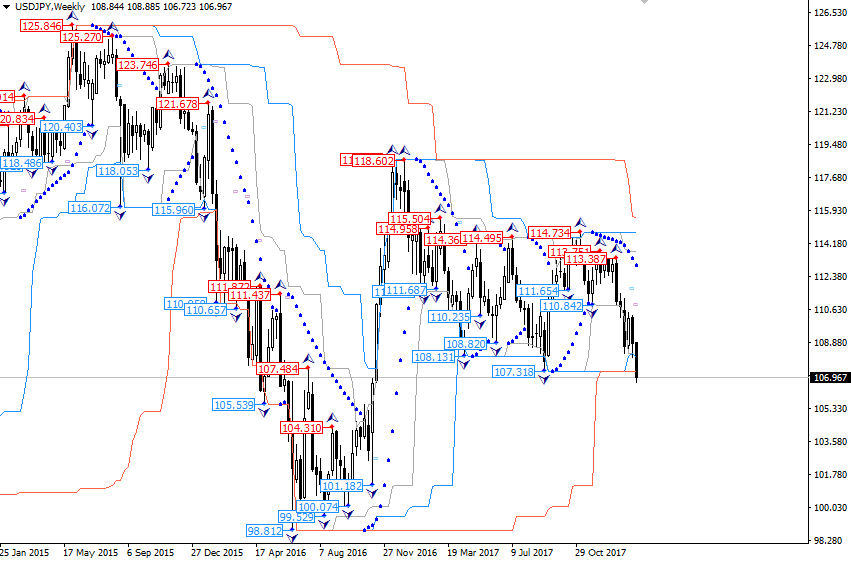

ドル/円は2月14日の相場で一時106円72銭と2016年11月以来の水準まで円高が進んだ。米国の悪い金利上昇とリスク回避の円高が相俟って、現状のドル/円は日足でも週足でも売りトレンドが発生している。節目の107円32銭を割り込んでおり、105円53銭までの下落余地が生じている。

ドル/円(日足)

下段:21日ボリンジャーバンド±1シグマ(緑)

出所:石原順

ドル/円(週足)

下段:21週ボリンジャーバンド±1シグマ(緑)

出所:石原順

ドル/円(週足)フラクタルハイロー=目立った高値と安値

トランプが掲げている米国ファースト政策はインフレをプッシュ

トランプが掲げている米国ファースト政策は(頓挫したものも含めて)、TPP(環太平洋パートナーシップ協定)からの離脱・NAFTA(北米自由貿易協定)見直し・入国禁止令・オバマケア代替法案・ボルカ―ルールの撤廃・メキシコ国境のトランプウォール・環境規制の緩和・減税・財政出動(インフラ投資)などであるが、どれもインフレを招来しそうなものばかりである。また、米国が長期にわたってディスインフレでいられたのは、安い労働力(移民)の供給があったからである。しかし、トランプは移民を制限し、米国人の給料を上げるといっている。これでは米国が悪性インフレになってもおかしくはない。

トランプが大統領に就任して以来の相場を振り返ってみよう。トランプは今回の減税で金融市場の財政不安というパンドラの箱を開けてしまったのだろうか?トランプ就任以来、金利が上がっているのにドルが売られ、赤字だけが増えている。

米10年国債金利(週足)

下段:21週ボリンジャーバンド±1シグマ(緑)

出所:石原順

ドルインデックス先物(週足)

下段:21週ボリンジャーバンド±1シグマ(緑)

出所:石原順

ジェフリー・ガンドラックは現在の相場に対して、「金利急騰とドル安が財政赤字拡大とともに起こるのは危険なカクテルであり、1987年のブラックマンデー相場を想起させる。今年の相場の成功にとって重要なのは、2017年に相場が熱狂の局面に入ったことを理解することだ。昨年9月からのビットコインの急騰でボラティリティは制御不能になった。ビットコインの急騰は、1999年終わりのドットコムバブルの狂気と同じだ」とコメントしている。

レーガン政権時代のNYダウ(週足1983年~1988年)とブラックマンデーの波動カウント

この状況で金利が上がるとどうなるか?

オバマ政権の経済顧問だったケネス・ロゴフというハーバード大学教授が「巨額のレバレッジ(債務)を解消しなければいけないバブル収縮期に必要なことは、“意図的にインフレを起こし、債務の価値を減らす”ことだ」と発言していたが、長期的にはそうした方策が採られる可能性も高まっている。

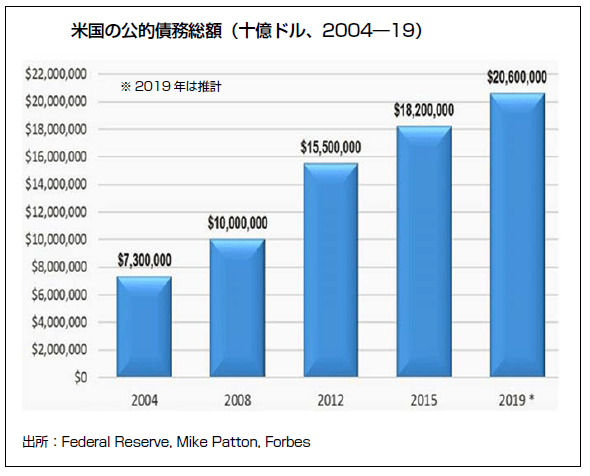

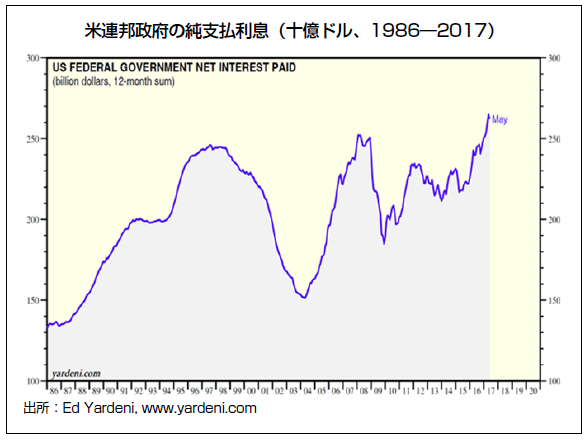

レーガノミクスの時代の米国の負債は1兆ドル(110兆円)だった。それがトランプノミクスの今は20兆ドル(2,200兆円)に達している。負債と金融バブルが今の世界景気を支えているのである。この状況で金利が上がるとどうなるかを、そろそろ視野に入れておくべきだろう。

トランプノミクスはレーガノミクスの二の舞となりそうだが、市場の一部では「第二次プラザ合意(米国の借金減らし)があるのではないか?」との噂も出ている。トランプは追い詰められると、第二次プラザ合意とまではいかなくても、借金減額のドル安政策や保護主義的な通商政策に傾いてくるだろう。

米国の公的債務総額(2004年~2019年)

米連邦政府の純支払利息(1986年~2017年)

「株のファンダメンタルズは何も変わっていない」というのは本当か?

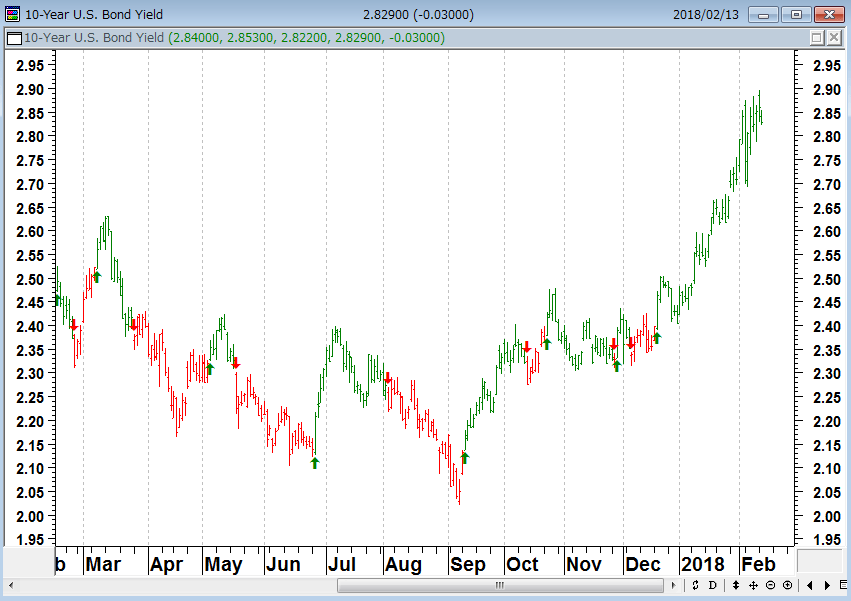

ファンダメンタルズは何も変わっていない。だから、株は買いだという報道が多い。しかし、株の<理論価格>を決定する将来の利益を<現在価値>に割り引くための金利が急騰しているのに、ファンダメンタルズが変わらないというのはおかしな話だ。たぶん、<現在価値>を理解できない人が言っているのであろう。ファンダメンタルズは金利の上昇で大きく変化しているのである。

債券の帝王ビル・グロース(ジャナス・ヘンダーソン・グループ)は、「5年国債と10年国債の25年にわたる長期トレンドが1月9日に崩れ、債券の弱気相場が確認された」とツイッターでコメント、債券相場のベアマーケット入りを宣言していた。

米10年国債金利(日足)

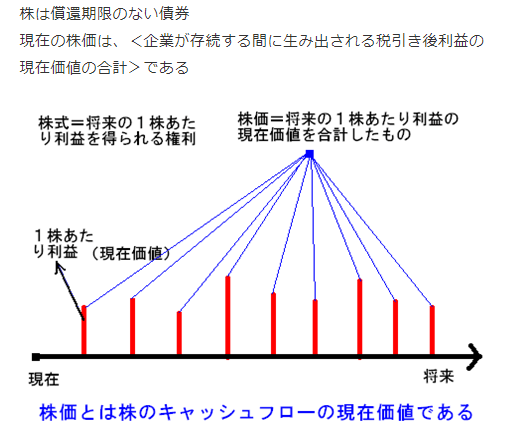

世の中には、預金・株・債券・為替・コモディティ・不動産などいろんな金融商品があるが、これらはすべて同じものである。すべての金融商品の値段は<キャッシュフローの集合体の現在価値>、簡単に言うとすべて<債券>に置き換えられるからだ。

たとえば、ドル/円レートは米国の国債と日本の国債の交換、株式は償還期限のない債券である。不動産価格も収益還元法という利回りで決まる。要するにこの世のすべての金融商品は<金利>というファクターでみるとすべて同等に扱えるのである。

株は償還期限のない債券である

バブル相場の成功者はホテルカリフォルニア化する

筆者の周辺の株のファンドマネージャーはここ2年ほど、「もう合理的な判断やバリエーションから長期に買える株はない」とぼやき続けてきた。

GMO(グランサム・マヨ・バン・オッタールー)の資産配分チームのメンバーであるモンティア氏は、「米国株を不愉快なほど過大評価されていると表現。市場は理不尽なバブルに支配されているという。同氏は問題の資産を購入している人々は適正な価格で買っていると本当に信じているわけではない。むしろバブルが破裂する前により高い価格で誰かに売りたいと思って買っていると指摘した。モンティア氏は、ノーベル経済学賞受賞者で米イエール大学のロバート・シラー教授らが考案したシラーPER(CAPEレシオ)に言及。同指標は米国株が過去2番目に割高であることを示している。また、最近のBofA(バンク・オブ・米国)メリルリンチの調査で、過大なバリュエーションに市場は悩まされていると回答したファンドマネージャーの割合が過去最高水準に達していることも引き合いに出した。バブルはいつも同じとは限らず、通常バブルを連想させる異常な陶酔感を伴わないものもあり得るとも指摘。株価が崩壊する時期について予測は不可能であることを認めながらも、みんなが同時に逃げようとするため一部の投資家は間違いなくその過程で押しつぶされるとみる同氏は、私なら早く集団から離れることを選ぶ」(2月4日 ブルームバーグ『米国株は「不愉快なほど過大評価されている」-GMOのモンティア氏』)と述べている。

バブル相場はいつの時代も下げ相場を知らない初心者ほど儲かるのである。だが、最後はバブルの崩壊に巻き込まれてしまう。バブル相場は押し目買いという成功体験の積み重ねなので、途中で降りられないからだ。「あなたは、好きな時にチェックアウトできます。しかし、あなたは二度と立ち去ることはできません」というホテルカリフォルニアの歌詞が浮かんできそうだ。

この9年間の中央銀行バブル相場は下げ相場を知らないミレニアル世代が牽引してきた。だが、リスクは生きている。リスクが死んだことはないのである。そろそろ、アダム・スミスのいう<神の見えざる手>が働いて、バブル相場も調整局面入るだろう。

FRBの政策はデフレ回避という大義名分の「バブル飛ばし(損失先送り策)」をやってきた

2000年以降、FRB(米連邦準備制度理事会)はデフレ回避という大義名分の「バブル飛ばし(損失先送り策)」をやってきた。イエレンは利上げをしない理由ばかりを探し、バブルを温存してきた。本来なら3年前にもっと利上げをしなければならなかったのに、いつものパターンでビハインド・ザ・カーブ(利上げ後ずれ)となり、3年分の遅れをキャッチアップするために今FRBは利上げを急いでいる。

米国株の下げ止める手段はとりあえず利下げしかない。ところが、新FRB議長パウエルは3年分の利上げの遅れをキャッチアップするために、3月に利上げに動こうとしている。FRBが利上げに動けば株式市場は嫌気するだろう。

今のバブル末期環境ではFRBの利上げ見送り、あるいは緊急利下げなどを市場は歓迎するかもしれない。だが、FRBが利上げを見送れば景気後退への先行き不安が増幅し、ドルも売られることになる。そして、ドル安はコモディティ高を促し、インフレ懸念を増幅しかねない。今年、バブルが延命した場合は、来年の相場が地獄になるだろう。

筆者は、「この過剰流動性相場の終わりのシグナルはインフレだ。政策金利が上がるだけでは、株価は暴落しない。株価が暴落するのはインフレになったときである。インフレになれば、中央銀行は利下げも追加緩和もできないからだ。日・欧の金融・財政政策ものりしろがほとんど残っていない。米国の景気拡大期は100カ月超に及んでいるが、この先到来する景気後退期に、米国は1.25%の利下げののりしろしかない。景気後退になったら、QE4で対処せざるを得ないであろう」と言い続けてきた。だが、利下げやQE(量的緩和)もインフレになったら不可能となる。

(1)賃金は上がらずインフレにならず資産価格だけが青天井、(2)中央銀行の爆買いという

自作自演、(3)低ボラティリティという3つの特徴を持っていた<超現実主義経済>も、そろそろ曲がり角に来ているようだ。

「今回は、ミンスキーですら考えてもみなかった大ブームを生み出しました。きわめて高いリスクの資産に投資した人たちの相当数は、自分たちがどんなに野放図なことをしているのか軽率にも考えてみなかったのです。自分は安全圏にいると思っていた彼らの多くは、実は、とんでもない投機かポンジー金融の仲間になっていたことに気がついて、大いに驚いたというわけです」

2009年4月講演『ミンスキー・メルトダウン-中央銀行家の教訓』

サンフランシスコ連銀総裁ジャネット・イエレン

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)