今日のポイント

・トランプ米大統領がエルサレムをイスラエルの首都として認める方針を発表。イスラム諸国の反発は必至で、市場はこの「新たな地政学リスク」を警戒、高値圏で利益確定売り。

・半導体株の株価変調をきっかけに、日米ハイテク関連株は総じて下落。中国の不動産規制で上海株が続落。相場も業種物色も「リターン・リバーサル」の一巡で終わるか。

中東情勢の混乱は新年に向けたブラックスワン?

日経平均株価は今週、外部環境の悪化を受けて乱高下しました。特に6日は年初来最大の下落幅(445円安)を記録。目先の下値支持線であった25日移動平均線を下抜けました。

トランプ米大統領は5日、エルサレムをイスラエルの首都として公式に認め、在イスラエル米国大使館をテルアビブからエルサレムに移設する方針を表明しました。これは米国がこれまで数十年間維持してきた外交方針を破棄することを意味し、中東での紛争を刺激するだけでなく、イスラム系過激派の大規模テロ誘発が懸念されています。一方で、朝鮮半島を巡る緊張もくすぶるなか、この中東地域での地政学リスクは「新たなブラックスワン(まさかの「黒い白鳥」)」の登場を警戒する事態になりかねません。

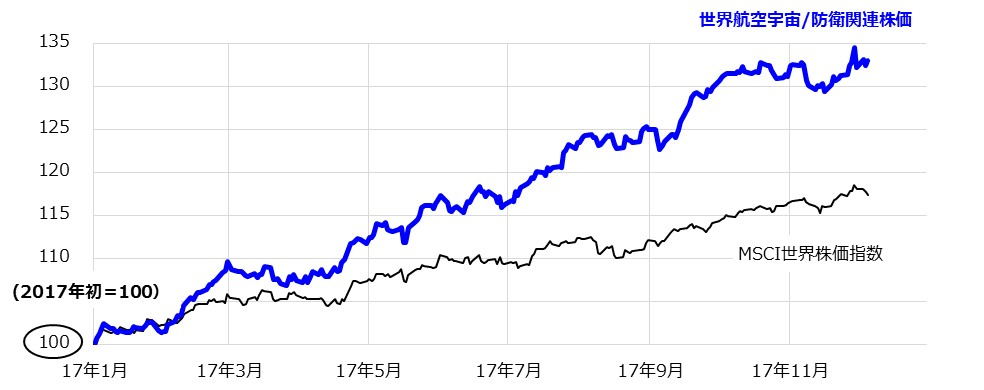

こうした軍事的紛争の可能性を好材料と見るセクターが防衛関連株です。トランプ大統領が誕生して以降、世界の防衛関連株価(MSCI世界航空宇宙・防衛株価指数)は、株式市場平均(MSCI世界株価指数)に対して優勢に推移しています(図表1)。

図表1:世界の防衛関連株価指数(2017年初来推移)

ハイテク(IT)株価の変調とチャイナリスクの再燃を警戒

これら地政学リスクの高まりとほぼ同時に警戒されたのが、ハイテク関連株価の調整とチャイナリスクの再燃です。米系証券会社が先週、韓国サムスン電子に関する調査リポートで半導体需要の先行きに懸念を示したのをきっかけに、米フィラデルフィア半導体指数が下落。先週まで史上最高値を更新していたナスダック総合指数、ナスダック100指数、S&P500IT指数などが反落しました。

この動きは国内市場にも波及し、東京エレクトロンなどの半導体関連株や東証33業種の電気機器指数(テック株全般)を下落に追い込みました。

一方、中国では上海総合指数が下落を続け、6日には節目とされていた3,300ポイントを割り込みました。過熱する不動産市況を警戒し、中国人民銀行(中央銀行)が金融規制の強化を発表したことで、市場は「痛みを伴う構造改革」を意識し、中国景気の減速懸念が拡大。そのため、投資家のリスク回避姿勢が強まり、香港のハンセン指数も急落を余儀なくされました。

このチャイナリスクの再燃が東京市場に波及し、中国における需要拡大を期待して株価が堅調であった機械、FA(ファクトリー・オートメーション)、建機など「中国関連株」と呼ばれる銘柄群も売られました。株式市場でも「悪いことは重なる」と言われ、高値圏で推移していた世界株や日本株の利益確定を先行させる口実を、短期筋を中心とする外国人投資家に与えることになります。

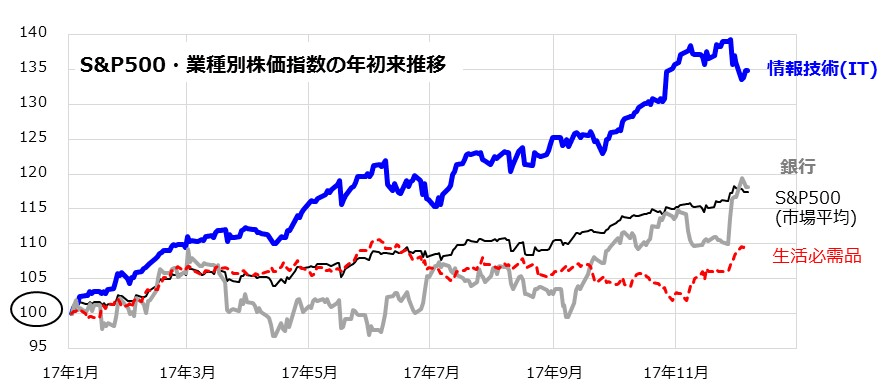

ただ、世界市場に影響が大きい米国株式市場のセクター物色を見ると、好調を続けていたIT情報技術関連が反落した一方、銀行や生活必需品関連は相対的に堅調となっています。そのため、セクターローテーション(業種物色の循環)を伴う「リターン・リバーサル(逆張り的な投資手法)」を軸とする一時的調整とも考えられ、ファンダメンタルズ(経済と業績の拡大)が形成するトレンドとしての「強気相場」が崩れたとは判断できません。

図表2:米国株式市場のセクター別株価推移(2017年初=100)

IT関連株の強気相場は終わったのか

短期的な売買需給の変化を受けた株価変動とは別に、米国の経済や株式市場をリードするIT分野の長期的な成長期待には変化がないと考えています。

「IT業界の7つの有望分野」を示すとされる「CAMBRIC(キャンブリック)」(※)からの収益が増え始めた企業群の業績拡大は今後も続くと考えられます。

※CAMBRIC=米国のIT業界における7つのメガトレンドを示す略語で、クラウド・コンピューティングの「C」、AI(人工知能)の「A」、モビリティの「M」、ビッグデータの「B」、ロボティクスの「R」、IoTの「I」、サイバーセキュリティーの「C」の頭文字をとったもの。

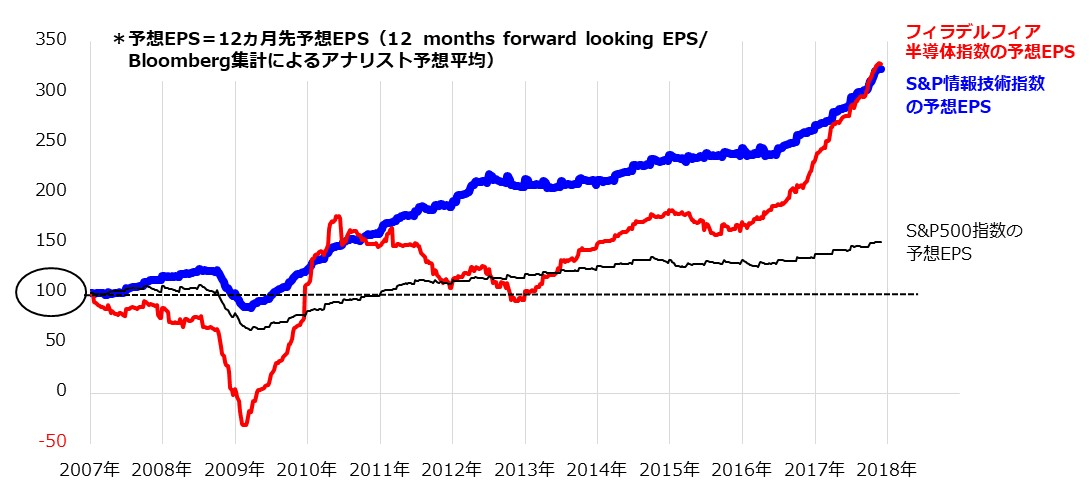

これら分野のコアテクノロジー(基幹技術)、プラットフォーム(基幹環境)、デファクトスタンダード(標準技術)では、米国の大手IT企業が主役を担っています。米IT業界の成長ダイナミズムを象徴するS&P500IT株指数、フィラデルフィア半導体指数、S&P500指数をベースにした「12カ月先予想EPS(1株当たり利益)」は、総じてすべて上向き(成長)を維持しているのがわかります(図表3)。

図表3:米国市場の株式指数別業績見通し(12カ月先予想EPS)推移

図表3を見ると、S&P500IT指数は、2007年初から約3倍となりましたが、同指数ベースの業績見通し(予想EPS)も約3倍に増額されています。同指数の予想EPSの成長ペースは、市場平均(S&P500指数)の成長ペースを大きくしのいでいます。

こうしたIT業界の生産・サービス拡大を背景に、電子部材(デバイス)や半導体の需要も拡大。半導体(および半導体製造装置)業界のトレンドを示すフィラデルフィア半導体株指数の予想EPSは、IT業界平均よりも収益拡大ペースが強いことがわかります。

もちろん、シリコンサイクル(半導体の需給サイクル)の影響を受けやすいコモディティ系半導体の需給は早晩緩んでいく可能性はあります。ただ、FA、AI/ロボット、ビッグデータ、自動運転などの分野で需要が拡大している高機能・高付加価値半導体の成長期待は強く、半導体業界全体の収益環境がピークを迎えたと判断するのは時期尚早でしょう。

最近の株価下落で、S&P500IT指数の12カ月先予想PER(株価収益率)は約18.3倍に低下。フィラデルフィア半導体指数も予想PERは約15.4倍に低下しました(11月6日時点)。利益成長期待を加味した予想PERの面で、株価に割高感はみてとれません。

今般の株価下落は、「第4次産業革命」の進展を象徴するIT関連株の強気相場における短期的なスピード調整、年末を控えて利益確定売りが先行した影響が強いと考えています。中長期の視野に立てば、日米市場ともハイテク関連株の押し目買い好機となる可能性が高いとみています。

▼もっと読む!著者おすすめのバックナンバー

・2017/12/1:北朝鮮とアマゾンの戦い?地政学リスクと米国株高期待

・2017/11/24:日経平均の敵か味方か?2018年の米国株を占う

・2017/11/17:生産性革命に挑む!設備投資関連の押し目は好機か

▼他の新着オススメ連載

今日のマーケット・キーワード『税制改正大綱』の注目点は?

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)