GLP投資法人が「買い」と考える三つの理由

GLP投資法人を筆者が買いと評価する以下三つの理由についてコメントします。

【1】高い稼働率

【2】継続的なNOIの向上

【3】アクティブな財務戦略

【1】高い稼働率

GLP投資法人は上場以来、稼働率99%程度に維持しています。物流の主要部をカバーした高機能大型物流施設の構成は、稼働率を維持し賃料収入の安定したポートフォリオになっています。

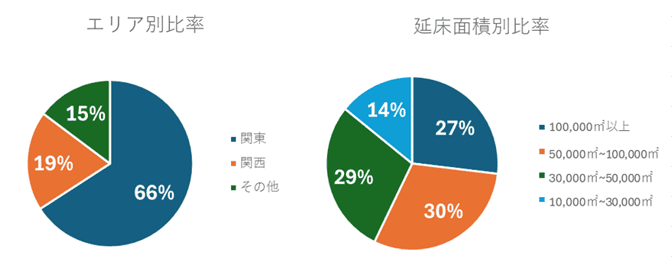

GLP投資法人は2024年9月30日時点で資産規模(8,851億円)、物流施設特化型のJ-REITの中で最大級、保有物件は88物件で物流施設需要の高い関東・関西を中心として、施設規模では延床面積5万平方メートル以上の大きな物流施設が過半数を占めるポートフォリオになっています。

<GLP投資法人のエリア別・延床別面積比率:2024年9月30日時点>

なおご参考までに、GLP以外も含む全国の物流施設賃貸市場について説明します。物流施設の空室率は7%台と増加傾向にあるものの、内訳を見ると空室が出ているのは新規開発物件が中心であり、竣工後1年以上が経過した既存物件については空室率が1.8%と低い水準を維持しています。

エリア別の賃貸市場で見ると首都圏の物流施設の増加により空室率は足元9.7%と高い水準になっているものの、供給は2023年にすでにピークアウトして2024年以降空室率は徐々に低下していくとしています。

【2】継続的なNOIの向上

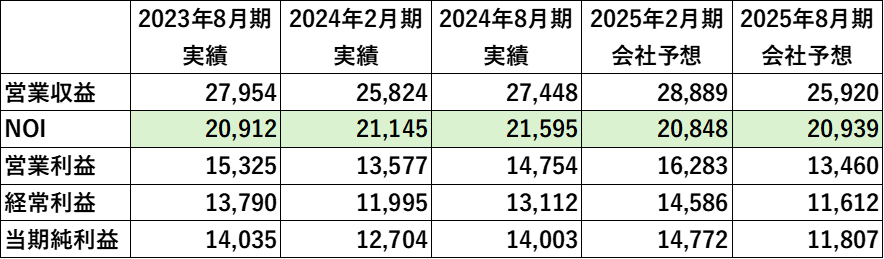

J-REITに投資する上で収益力の数値として確認したいのがNOI(純収益)です。NOIが継続的に上がっていれば収益を高める力があると見て取れます。GLP投資法人では前述した高い稼働率を維持した上で、さまざまな内部成長戦略でNOIの向上が図られています。

GLP投資法人は上場来 23期連続での賃料増額をしており、直近3年での賃料増額率は平均+6.8%と良好です。これは3年を超える契約の約8割に、リース期間中CPI(消費者物価指数)の変動に伴った賃料改定を可能とする条項導入していることが要因の一つです。

その他にも、太陽光発電設備の設置、LED照明への切り替えやEV充電器設置などの先進的な電力関連設備を整えていることも継続的な賃料の増加につながっています。

2024年8月期実績までのNOIを見ると2024年2月期に続き2024年8月も継続的に伸びています。2025年2月期会社予想についてはGLP舞洲IIの火災における保険金の影響で減少が見られますが全体の業績は好調と考えられます。

<GLP投資法人の業績推移:2023年8月期~2025年2月期(会社予想)(百万円)>

【3】アクティブな財務戦略

利益の大半を分配する制約があるJ-REITは、財務戦略の確認が重要です。増資や物件の売却、購入が適切に行われているか、確認する必要があります。

GLP投資法人はアクティブに物件を入れ替える成長戦略を進める一方で、投資口価格を下落させる可能性の高い無理な増資は行わないと経営陣は表明しています。一口当たりの分配金やNAVを成長させられる環境が整った時だけ、増資を伴った外部成長を進める方針としています。

また、資本コストを踏まえ、外部成長を行うために相対的にコストが割安なLTV(不動産価格に対する借入金)の活用も検討されています。足元の日本銀行の金利政策により10年国債利回りは上昇していますが、グローバル対比で日本の金利水準は依然として割安な状況で、GLP投資法人の鑑定LTVでは34.8%と非常に低位な状況です。

取引市場、株価水準、金利動向、取得物件の特徴、将来の成長への寄与度など、さまざまな側面から条件を満たす場合にLTVを活用しつつ、物件の売却に伴って得られた手元資金を活用した物件の入れ替えも戦略として運用しています。実績として2020年8月期から8期連続で合計7物件を売却しています。

このようにアクティブな財務により資本を守りながら、ポートフォリオの質を向上しているところが評価できます。

以上の三つの理由から、GLP投資法人は物流不動産市場の拡大で高い稼働率を維持しつつ、物件売却や財務戦略といった多角的な経営戦略で成長していると評価できます。よって分配金を受け取りながら、内部成長と財務戦略での価格の上昇を期待する長期保有銘柄の選択肢になると判断しています。

実質スポンサーの交代

以下は投資判断に直接影響する話ではありませんがご参考までにGLPの実質スポンサー交代について説明いたします。

現在、GLP投資法人は物流施設開発・運営の最大手であるGLPグループをスポンサーとしています。

2025年上半期にはスポンサーであるGLPキャピタルパートナーズグループを、米国投資会社のアレス・マネジメント・コーポレーションが買収し、GLP投資法人の実質スポンサーを交代する予定です。買収による投資方針や運用体制に変更の予定はないとしています。

なおアレス・マネジメント・コーポレーションはニューヨーク証券取引所に上場し、約960億ドルの不動産を有する世界有数のオルタナティブ投資マネジャーで、買収によって投資、開発、運用能力のさらなる増強に期待しています。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)