※このレポートは、YouTube動画で視聴いただくこともできます。

著者の西崎 努が解説しています。以下のリンクよりご視聴ください。

「為替に振り回されないで!ドル建て投資で知っておくべき知識3選」

資産形成の正解は人それぞれですが、一方で、多くの人が失敗してしまう考え方や、やり方があるようです。このシリーズでは、資産形成を始める人が陥りがちな失敗事例を取り上げ、やってはいけない行動を分かりやすく解説します。

お悩み

米ドルが想定よりも円安になってしまい投資も生活も不安

尾崎匠馬さん(仮名)会社員・40歳(既婚、共働き、子ども1人)

尾崎さんは夫婦で共働きをしていて、生活費はそれぞれの給与から一定額を出しあっていました。それとは別に将来に必要な資金のために貯蓄もしていて、これまで少しずつNISA(ニーサ:少額投資非課税制度)で積立投資をしていました。しかし、それ以外にもまとまったお金が集まってきたので、最近ネットの動画で見かけた米ドル建て債券にも興味を持っています。

ただ、ここ最近で円安に大きく振れたことで、検討し始めた頃に比べて為替の水準が随分変わってしまい、生活費もインフレの影響か、やや増えてきていることでいまいち投資を始めることに踏み切れません。

食費やマンションの管理費・修繕積立金の上昇は思った以上に大きく、さらにこれで為替が円高になって投資で損をしてしまったらどうしようかと二の足を踏んでいます。ついには、いったん投資を引き上げた方がいいとまで考えだしていました。

生活自体に心配はないけれど、なかなか判断がつかない状況が続いています。尾崎さんが現状を打破するためにはどうしたらいいのでしょうか?

主軸通貨の米ドルへの理解は投資にも家計設計にも重要

米ドルが円安に進んだことによって、投資も家計設計についても改めて考えてみる時期になってきたようです。資産形成をする人にとっても、とても大きな変化です。

2024年に新NISAが始まってから、インデックス投資での積立投資を始める方がより一層増えてきています。積立投資では米国S&P500種指数と全世界株式への投資が二大巨頭となり、日本人の海外投資は毎月継続的に行われています。そのどちらも外国為替の影響を受ける投資であり、主に米ドルへの投資となっています。

また、円安は日本におけるインフレ要因の一つにもなっています。日本の輸入で代表的なものは原油やLNG(液化天然ガス)など家計において必要な物資です。その分生活に必要なお金もさまざまなものが値上げされることによって、資産形成で重要な毎月投資に回せる余裕資金をつくる家計設計がやや難しくなってきています。

本来適度なインフレは経済にとって良いもので、現金有利なデフレよりも投資をする時期としては良いはずです。しかし、インフレになじみがない人がほとんどの日本では、どう対応するべきかを実践できている人は少なそうです。

私たちは否応なしに、投資にも家計にも為替の影響を受けています。今回はその中でも世界の主軸通貨である米ドルについて、知らずに投資をやってはいけないポイントをお伝えいたします。

知っておくべき米ドル建投資1: 為替が円安円高に変動する理由を知る

円安円高といわれる時、一般的には円安米ドル高、円高米ドル安のことを意味しています。為替は日本円と相手国通貨の相対評価なので、どの通貨と比較された円安円高なのかを理解することがまず第一歩です。

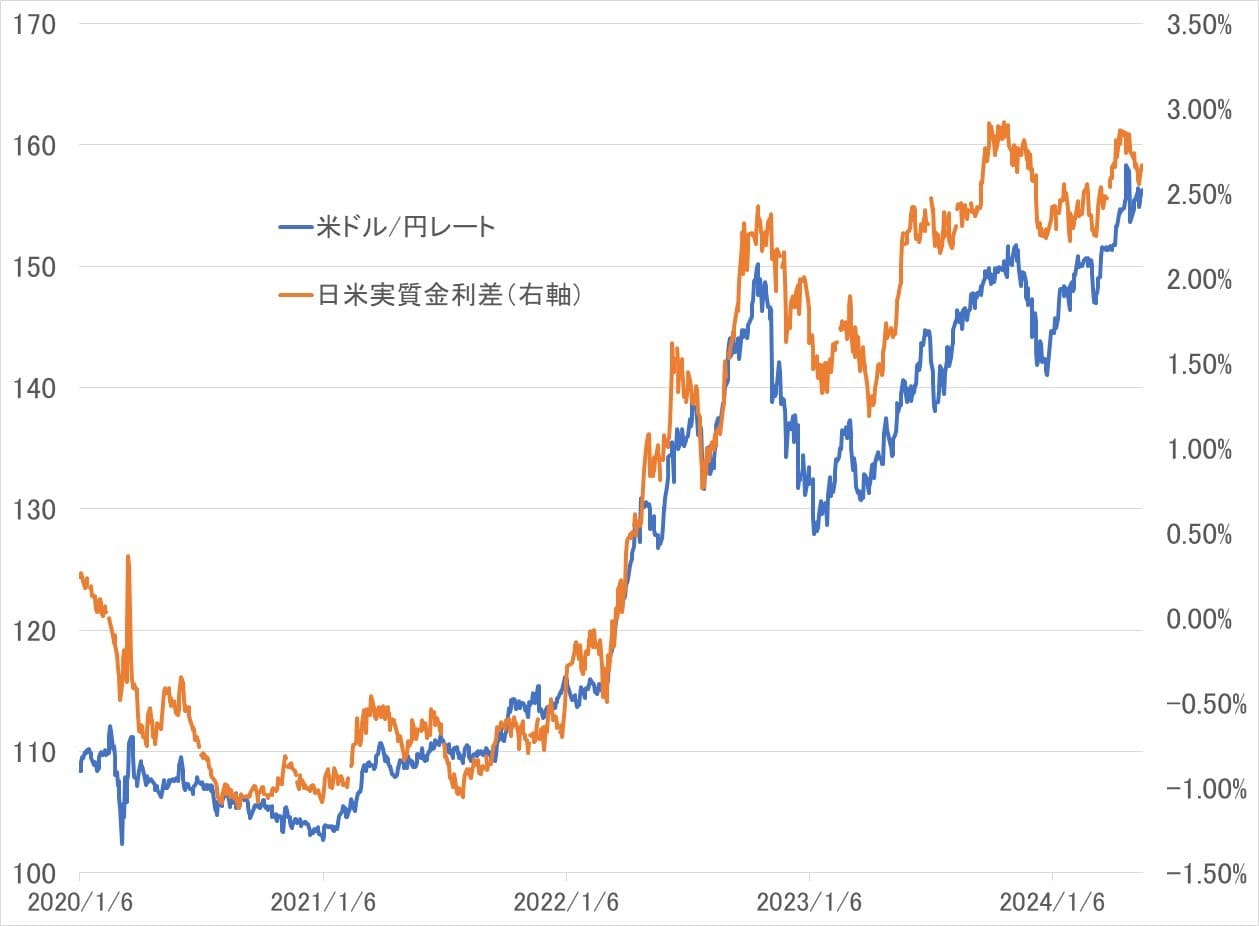

そして米ドル/日本円レートの為替が変動する理由としていくつもの要素がありますが、いま主に影響しているのは日米間の金利差です。つまり米国の金融政策や日本銀行の金融政策の実行状況とそれらへの将来の思惑ですが、それ以外にも貿易収支などの需給要因や、短期的には為替介入や投機的なキャリートレードなどさまざまな理由があります。

まず必ず押さえていただきたいのは、米国で利上げがされだした2022年以降の米ドル/日本円レートと日米の実質金利差を比較してみると、以下の図のように非常に相関性(値動きの連動性)が高いことがわかります。ただし、過去の推移では連動性が薄いときもあることに注意が必要です。

よく過去の為替を見て、いまは円安だ円高だと主張する方がいます。しかし重要なのは今の為替水準がどんな理由で動き、そしてこれからどう動きそうかを理解することです。投資なら為替だけでなく株式や債券の値動きも重要になるので、為替の値動きだけにとらわれないようにすることも忘れないようにしましょう。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)