ドル円相場が160円をつけた後に154円台に急落!神田財務官「今はノーコメント」

4月29日の外国為替市場でドル/円が160円19銭と1990年4月以来およそ34年ぶりの円安・ドル高水準を付けた。チャート的には1985年9月のプラザ合意の水準まで明確な「節」がなくなっている。

ドル/円(月足)

出所:石原順

日本円は多くの通貨に対して下落スパイラルを続けている。足元の急激な円安は、日本銀行の植田和男総裁が「為替レートは金融政策が直接コントロールする対象ではない」と述べ、通貨の下落を阻止する意向を示さなかった先週金曜日に始まった。

植田総裁は記者会見で、中央銀行の理事たちは円安が基調的なインフレに「大きな影響は今のところない」と判断していると述べた。「ハイパーインフレが日本社会に解き放たれようとも、ジンバブエと同じように通貨崩壊を招き入れることを決めたのだ」と、海外のオルタナティブメディアからは驚きの声が上がっている。

植田日銀総裁は普通の金融政策を取り戻し、金利をマイナスからプラスに戻し、表向きにはイールドカーブのコントロールを手放した。日本は過去数十年間、経済と社会の安定を維持するために驚くほど多額の赤字国債を発行してきたため、政府の財政は非常に脆弱(ぜいじゃく)であり、わずかな金利上昇でさえ破滅的な事態を招きかねない。

日本の対GDP(国内総生産)債務比率はおよそ250%である。日本は金利を上げることはできない。なぜなら、金利を上げると政府の予算が破綻し、低金利債務でいっぱいの年金基金のほとんどが破綻する可能性があるからだ。

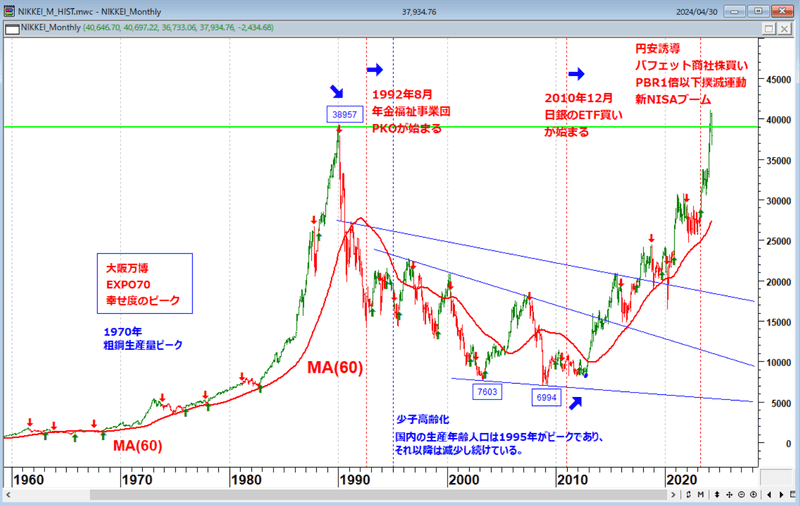

植田日銀総裁が指揮を執った1年間で、日経平均株価は急騰し、ついに1989年の高値を取り戻した。その一因となったのは、大幅な利上げがない円の暴落(円安バーゲンセール)だった。

日経平均株価(月足)

出所:石原順

日本は過去30年間、ステファニー・ケルトンが指摘しているように疑似MMT(現代貨幣理論)を行ってきた。これは海外で「狂気の最高の展示物」とやゆされているが、必然的に現金(日本円)の崩壊に近づいていく。MMTは政府が自国通貨建ての借金をいくら増やしても財政は破綻せず、インフレもコントロールできるとする理論である。

通貨の崩壊は日本が長年の疑似MMTという狂った金融政策の代償として支払っているものである。結果、通貨インフレという詐欺的増税が到来している

MMTは、過去一度も機能しなかった。18世紀初頭のフランス、西暦180〜280年のローマ帝国、または19世紀と20世紀のワイマール共和国、ジンバブエ、アルゼンチン、ベネズエラを確認すれば分かるだろう。はたして、日本は円買い介入で、通貨のワイマールスタイルの崩壊を食い止められるのだろうか?

日本の円買い介入については、G20で米国に無視され、その後イエレン米財務長官は、「円の対ドルでの下落に対応するために日本当局がとり得る動きについて自身の姿勢を問われ、為替市場への介入はまれな出来事であるべきだ」と語った。

日本の低金利と大規模金融緩和は、米国株と米国債の買い支え(補完装置)として利用されている。そういう政治的理由からも、日銀は金利を上げられない。日本は米大統領選挙までは基本的にゼロ金利の解除をしにくいのである。日銀はいけるところまでゼロ金利と金融緩和を引っ張りたいというのが本音だろう。

だが、米国としてもバイデン政権が11月の大統領選挙を控える中、世界のエブリシングバブルを支える日銀が利上げサイクルに入って株価が下落基調に転換するのは好ましくない。日銀が利上げするより、介入で時間稼ぎをしてくれたほうがマシであろう。

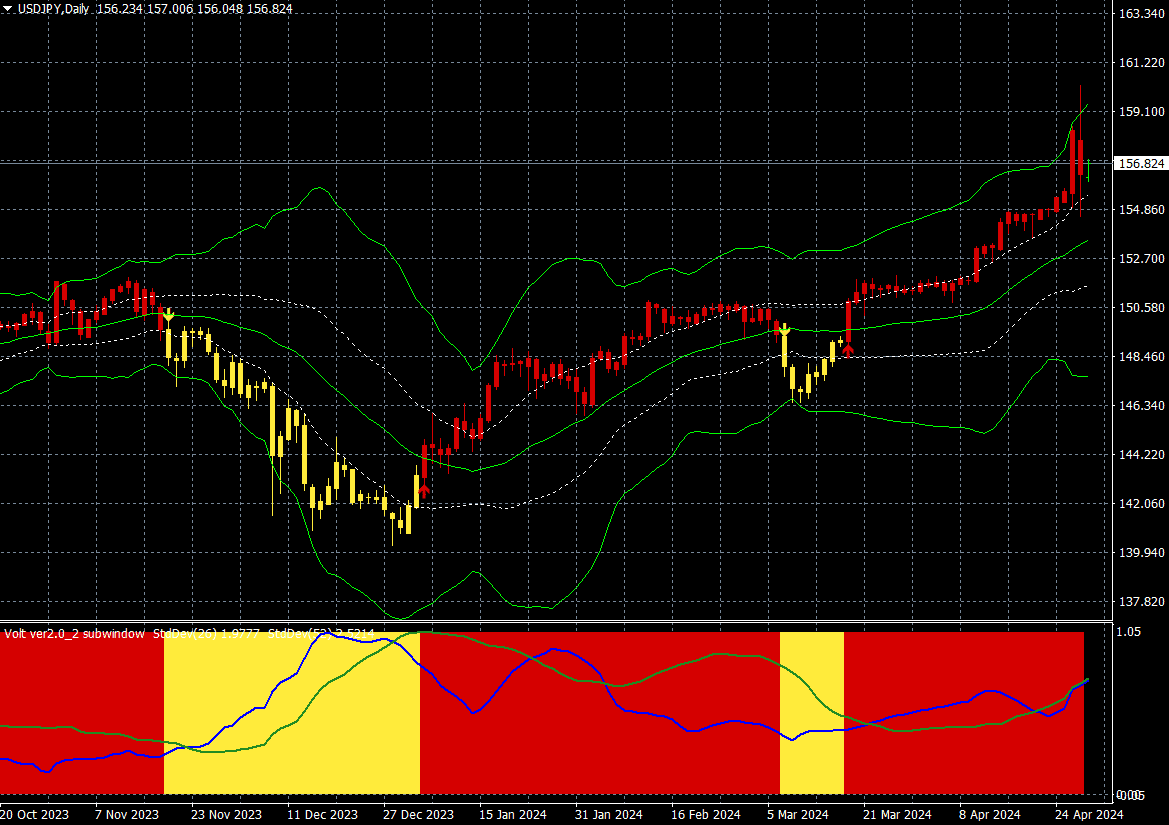

昨日、ドル/円は一時160円17銭と1990年4月17日に付けた160円20銭に迫った。しかし、その後は154円54銭まで5円以上急落した。ダウ・ジョーンズは、「日本の金融当局は円を支えるために外国為替市場に介入した」と報道している。だが、為替介入との指摘に神田真人財務官「今はノーコメント」と述べた。

ドル/円(日足)

出所:楽天MT4・石原順インディケーター

ドル/円(1時間足)

出所:楽天MT4・石原順インディケーター

日本の財務省や日銀にとって問題がさらに複雑なのは、円安に対処するための二つの選択肢が、間接的に世界の金利・利回りに上昇圧力を加えるということである。また、日銀・財務省が円の暴落を抑えるために何もしなければ、中国など他の重商主義国を犠牲にして近隣窮乏化政策による輸出を増やすことになるとみられる。

ドル円相場が円高になる条件を考えてみると、

- 日本が金利を上げる

- 米国が金利を下げる

- 株が暴落する

といういずれかの条件が必要となる。

では、円安はどこで止まるのだろうか?

4月23日のゼロヘッジの記事『円キャリートレードはいつ終わるのか?』では、

【数十年にわたる日本のマイナス金利政策が終了した。これは、かつて外国為替市場で最も人気のあった取引のひとつであった20兆ドル規模の円キャリートレードの終焉を意味し、世界経済に連鎖的な影響を及ぼす可能性がある。円キャリートレードとは、投資家が円を借りて、金利の高い米ドルなどの高利回りの外貨建て資産を買うことだ。中東の紛争は悪化の一途をたどっている。イランとイスラエルの対立は、核武装の危機に瀕し、外国からの介入をさらに引きずり込むだろう。もし原油が円に対して急騰しすぎて、日銀がそれを救うためにパニックに陥れば、世界的なマージンコールが起こり、株価の暴落と広範囲な経済崩壊のドミノ効果が始まるかもしれない。日銀は円安を打ち消すために債券利回りを上昇させ、投資家を日本国債買いに戻し、米国とEUの債券利回りを押し上げる。これは短期的には米国とEUの利払いが増えることを意味し、その利払いはより多くの借金で賄うしかない。キャリートレードが完全に解消すれば、経済の他の部分も巻き添えにするほどの大爆発になるかもしれない】

と、日銀が意図せぬ利上げに追い込まれることによって、現在の円安の巻き戻しを警戒する声も出ている。

日銀は世界の中央銀行による型破りな政策の大実験の終結を示すことになるだろう。これまで日本の異常低金利と量的緩和が、世界のエブリシングバブル(なんでもバブル)を支えてきた。そしてドル円の上昇(円安)はエブリシングバブルの象徴である。

円売りのゲームに参加しているのは日本の個人投資家だけではない。日銀が異常低金利を続ける中、円は調達通貨となり、20兆ドル(約3,100兆円)のキャリートレードが行われているという。米国の利下げ観測が後退する中、円キャリートレードの巻き戻しはもう少し先になりそうだが、「大円安の次に警戒すべき事態」であろう。

いずれにせよ、円安を止める要因は日銀の利上げか米国の利下げである。現在、多くの人々が推測しているように、バイデン政権が、たとえデータをグロテスクなまでに操作してでも、選挙を前にしてバイデノミクスをできるだけ良く見せようという指令があったとすれば、選挙まではその可能性は低い。

日本人は今、「給料は上がらないが物価は上がる」という典型的なスタグフレーションの渦中にいる。この傾向は、これからもっとひどくなるだろう。公的債務の対GDP比の限界は250%程度といわれ、1940年代に英国が一度経験しているだけである。

少子高齢化が進む日本は金利が上がると厳しい事態を迎える。円の暴落は赤字支出が制御不能になったときに何が起こるかの予告である。

日本銀行が輪転機で刷った円で政府の借金を帳消しにするというインフレの方向性は、これから、日本国債や円に対する信認を揺るがすことになるだろう。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)