失敗から復活した独自の方法とは

トウシル:成功に見合うだけの努力をされてきたはっしゃんさんですが、過去、投資で失敗したことはありますか?

はっしゃんさん:たくさん失敗していますよ(笑)。一番大きな損失は、2011年3月11日に、投資していた電力株が暴落し、資産が半減したことですね。

トウシル:東日本大震災のときですね。あのときは原発事故などがあり、電力株は相当…だったのでは?

はっしゃんさん:はい。予測不可能な事態だったので、仕方ないとは思うのですが、資産も減るし、あの状況を見ていると投資のモチベーションも上がらない状態でした。ただ、反省点としては、保有の理由があいまいだったという点ですね。

当時、電力株は高配当株で魅力的だったし、他に買いたい銘柄がなかったので、「とりあえず堅調な銘柄に固めて投資しておくか」というような、守りの投資で、確固たる意志や目的がなかったことが敗因の一つだったと思っています。

トウシル:そこからどうやって復活したのですか?

はっしゃんさん:成長銘柄を発掘して長期投資する手法は、これまでと同じでしたが、「はっしゃん式理論株価」で、割安性を可視化できるようにしました。

独自開発の「はっしゃん式理論株価」が買いの指標

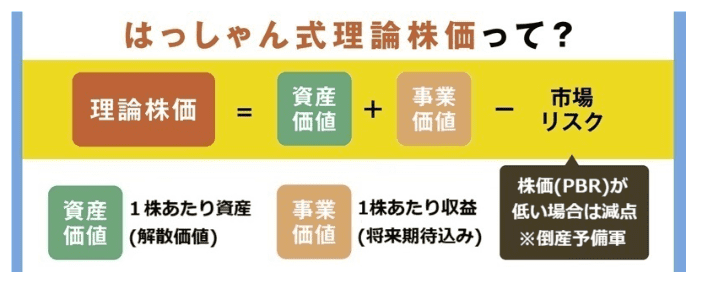

トウシル:「はっしゃん式理論株価」とは何でしょうか。

はっしゃんさん:それまでは月次情報を用いて、業績が好調な企業を発掘していましたが、業績に対して株価が割高なのか割安なのかについては不十分だったと思います。確かにPER(株価収益率)やPBR(株価純資産倍率)でも判定できますが、独自に深掘りする方法はないかな?と考えていました。

妥当なPERは成長性によって決まる側面があります。その企業に将来性があればPERは20倍、30倍、40倍とどんどん上がっていきますし、成長性が落ちるとPERは下がっていきます。

その相関性を考えて、対象の銘柄の理論PERは何倍が妥当なのか分かるような指標を算出できるようにしました。具体的には過去の株価とその時の業績との相関を何軸か作り、企業の業績から導き出せる「はっしゃん式理論株価」を算出できるようにしたんです。

トウシル:はっしゃん式理論株価から、その銘柄が今、割安なのか割高なのか分かるのですね。

はっしゃんさん:はい。はっしゃん式理論株価の指標を使い始めたのは2008年のリーマンショックの直前辺りです。リーマンショックをへて、はっしゃん式理論株価でエントリーの目安を定めて投資するスタイルに改良していきました。

はっしゃん式理論株価は、過去の統計結果から相関度を出すことができます。過去のデータの正規分布(平均値・最頻値・中央値が一致し、それを軸として左右対称となっている確率分布のこと)を取ることでロジカルに差が決まることで確率を出しています。

はっしゃん式理論株価よりも割安な株価に焦点を当てて考えると、長期間、施行回数が多ければ多いほどプラスの確率が期待できます。

トウシル:月次情報から電力株での失敗をへて、はっしゃん式理論株価の方法にバージョンアップしたんですね。

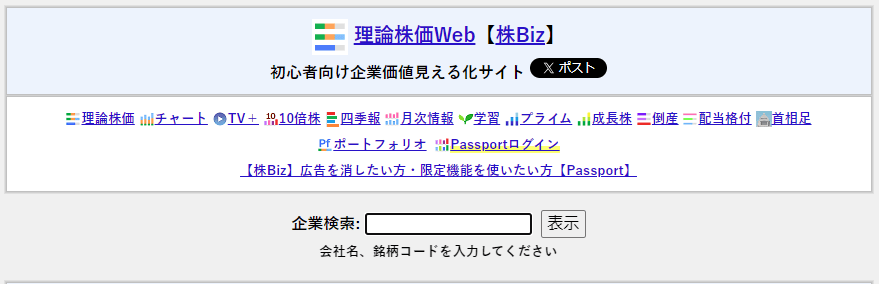

はっしゃんさん:そうですね。最初のうちは株価チャートにPERの線をかぶせて可視化していたのですが、はっしゃん式理論株価をかぶせて、一目で企業業績や今後の期待値を可視化できるようにしたんです。私のサイト「理論株価Web【株Biz】」や「理論株価チャートRoom」では、証券コードを入力するだけでその企業の業績や期待値が一目で分かるようになっています。

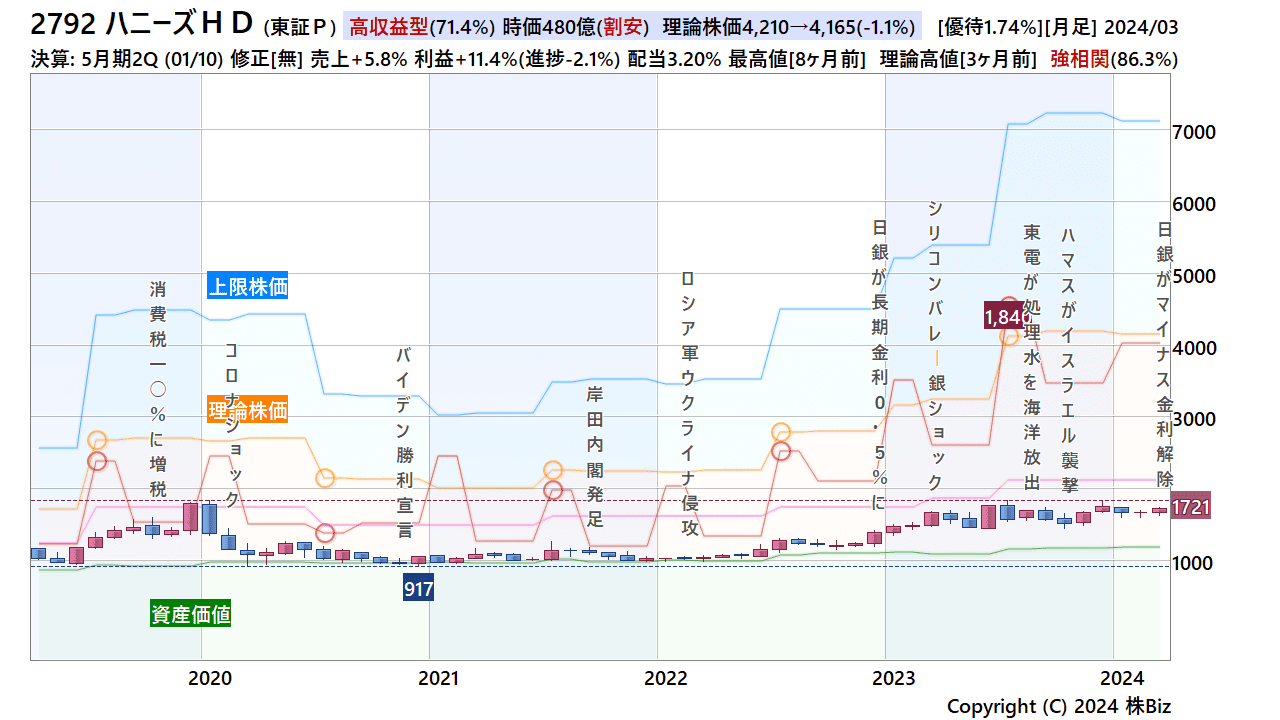

はっしゃん式理論株価について具体的に説明しますね。上記のグラフをご覧ください。ローソク足の株価チャートが表示されており、オレンジ色のラインが、はっしゃん式理論株価です。このはっしゃん式理論株価が株価より高い値で右肩上がりに続いていれば買いの目安です。グラフの上に「強相関(86.3%)」と書いてあります。

これはボリンジャーバンドのように、株価とはっしゃん式理論株価の相関度を数学的に計算しています。はっしゃん式理論株価が上がれば、86.3%の確率で株価も上がる可能性を示しています。

トウシル:分かりやすい! 強力なインジケーターですね。

はっしゃんさん:はい。こういうグラフが出せるシステムを自分でプログラミングしています。成長倒れになるようなパターンや、バブルが終わったら下落するパターンなどが視覚的に分かるので、ライブ配信や株Bizのサイトで情報発信をしています。はっしゃん式理論株価を使うと、企業業績と株価を視覚化して、伝えやすいのです。

トウシル:初心者の方もはっしゃん式理論株価と株価が連動している銘柄に絞って業績を見ていれば投資できそうですね。

はっしゃんさん:そうなんです。割高な銘柄は避けてくださいね。買ってしまうと勝率が低くなります。成長倒れの企業や決算が減収減益になった企業なども視覚化できるようになっていますよ。

利益確定のタイミングは売らないこと?

トウシル:日経平均株価も4万円を突破した今、利益確定のタイミングが気になります。はっしゃんさんの売りタイミングについて教えてください。

はっしゃんさん:私は基本、売りません。ガチ保有です。

トウシル:え、この高値でも売らないんですか?

はっしゃんさん:そうですね。個人的な意見ですが、日経平均株価が4万円で止まるとは思っていません。世界中で日本だけがデフレで取り残されていましたが、これからはインフレが始まろうとしていると思っています。そうなると日経平均株価は4万円どころか5万円を超えるのではないかと考えています。

日経平均株価は、今まではバブル最高値を超えられなかったのですが、今回、バブル最高値を超えた以上は、他の国と同じように、株価は高値を更新し、物価は適正なインフレで右肩上がりになっていくと思います。

トウシル:そうなると、まだまだ売らずに保有するというはっしゃんさんの姿勢には根拠が感じられますね。

はっしゃんさん:はい。私は本にもある通り、長期投資家なので、基本、売りません。成長ダウンにならない限りは、5年、10年、20年でも投資し続けます。

損小利大なので、上がった銘柄はとにかく売りません。はっしゃん式理論株価で見ても分かるのですが、右肩上がりのうちは売ってはダメ。そもそも最初から、業績分析の上で5倍、10倍になると思っている企業を選んで投資しているわけですよ。そうした企業が予想通り業績が良くなって株価が上がったら、最初の姿勢通り、売らずにずっと保有しておきたいんです。

トウシル:期待値から外れた株はどうするのでしょうか。

はっしゃんさん:速攻で売ります。私は「1円損切りルール」って言っているのですが、買い値を下回ったら持っておく必要はないので、速攻で売っちゃいます。利益を増やして損を減らすことで、持ち株はみんな含み益銘柄ばかりが残ります。

トウシル:割り切りが早いんですね。

はっしゃんさん:投資でうまくいかない人はその逆をやっているんです。5%や10%程度の上昇で利益確定してしまう。その逆に含み損は持ちっぱなしで、含み損コレクターになってしまう。まずはいい銘柄を、はっしゃん式理論株価より安く買いましょう。その銘柄がずっと成長するんだったら、ずっと付き合って長く保有しましょう。

私は、年間を通じてポートフォリオを入れ替えたりはするのですが、基本的には、株価の上下で売買することはありません。「株価を見るな、業績を見ろ」ということです。

今後の展望は「日本を応援する環境づくり」

トウシル:Vtuberに加えて書籍も出版されています。読者の皆さまにお伝えしたいことがありましたらお願いします!

はっしゃんさん:約5年前に起業して、投資サイトの運営やVtuberライブ配信活動をメインに活動しています。企業理念は、株式投資の初心者が持続可能な株式投資の環境をつくることです。 そういう思いで起業したので、初心者を育てていって日本を応援する環境づくりを、微力ながらも応援させていただいて恩返しをしたいなと思っています。

投資をしないと日本の投資人口は増えません。NISA(ニーサ:少額投資非課税制度)が始まりましたが、投資信託だけでなく個別株に投資して日本の企業を応援してほしいと思っています。そのための環境づくりという意味ではっしゃん式理論株価のような、より簡単な指標を作って、長期投資、安全な投資の啓蒙をしていきたいですね。

投資は人生の選択肢が広がって、株式を通じて社会とか経済の仕組みを知る機会になれると思うんです。そこを最大限利用するためにはやはり個別株投資が1番いいと思います。お金もうけだけではなく、自己投資と思って株式投資をしてほしいと思います。

>>前編「長期投資&ガチホでなぜ億り人に?IT投資家・はっしゃんさんインタビュー[前編]」

![[動画で解説]植田総裁・名古屋講演のメッセージ~政府・日銀にとって御誂え向きの2024年7-9月期GDP~](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3fb371897205e7696fbfa011f2bc1cb7104479.jpg)

![[動画で解説]「エンゲル係数」上昇の背景に世界分断あり](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d62961de68f1df741a9eba8339b2f7369057.jpg)

![[動画で解説]三菱UFJ・三井住友FG「買い」、金利上昇が追い風](https://m-rakuten.ismcdn.jp/mwimgs/1/1/498m/img_1174681cd85c0f0b4e420d8b1fd9b99646084.jpg)

![[動画で解説]お金を増やすより大切なこととは?~「きみのお金は誰のため」著者:田内学さん](https://m-rakuten.ismcdn.jp/mwimgs/d/7/498m/img_d7287782ff94c2262881da4417dae03353400.jpg)

![独自で開発した「はっしゃん式理論株価」を公開中!IT投資家・はっしゃんさんインタビュー[後編]](https://m-rakuten.ismcdn.jp/mwimgs/1/7/550/img_1751a6fb98d269cb24b323370c1b4d0793684.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)