「NISAの日」に投資の認知さらに拡大

毎年2月13日は「NISA(ニーサ:少額投資非課税制度)の日」です。NISA(Nippon Individual Savings Account)は、イギリスのISA(Individual Savings Account=個人貯蓄口座)の日本版で、毎年一定金額の範囲内で購入した金融商品から得られる利益が非課税になる(税金がかからなくなる)制度です。

2024年に制度設計が拡充したNISAは「つみたて投資枠」と「成長投資枠」に分かれています。制度を管轄する金融庁のウェブサイトにある、つみたて投資枠に関する記載は以下の通りです。

「特に少額からの長期・積立・分散投資を支援するための非課税制度です」「対象商品は、手数料が低水準、頻繁に分配金が支払われないなど、長期・積立・分散投資に適した公募株式投資信託と上場株式投資信託(ETF)に限定されており、投資初心者をはじめ幅広い年代の方にとって利用しやすい仕組みとなっています」。

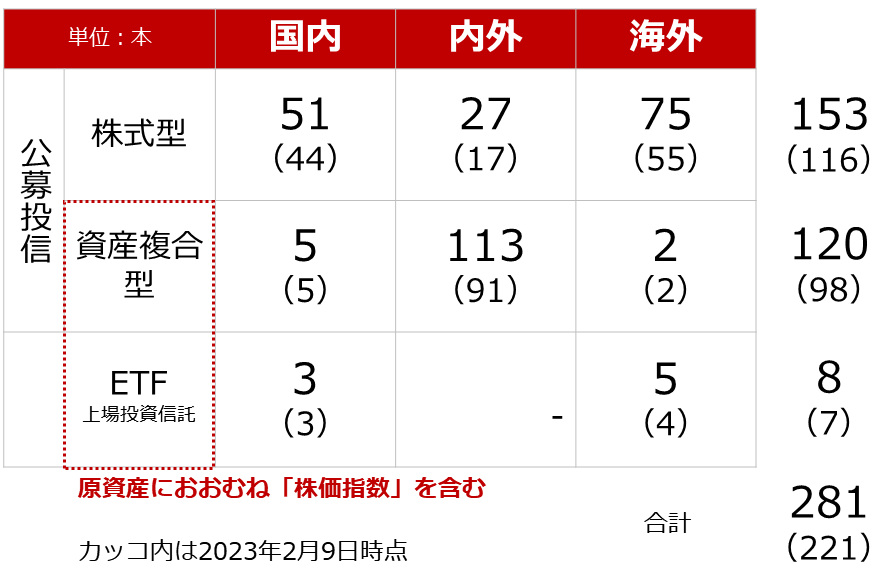

こうした背景の上で金融庁が選定したつみたて投資枠の対象商品には、どのようなものがあるのでしょうか。以下の図の通り、足元、合計281本のうち公募投信(一般的な投資信託)の株式型が153本、同資産複合型が120本、ETF(上場投資信託)が8本です。また、このおよそ1年間で増加した60本のうち、公募投信は合計59本、ETFは1本でした。

資産複合型は債券(国内外)、REIT(リート:不動産投資信託)などを含む場合がありますが、ほとんどが「株価指数」を含んでいます。ETFもほとんどが「株価指数(国内外)」を原資産にする商品です。つまり、現在のつみたて投資枠の対象商品は、「株式市場への長期積立投資」という色が濃いといえます。

図:つみたてNISA対象商品(281本)(2024年2月8日時点)

本レポートでは、つみたて投資枠が強く依拠する「株式市場」を考察する上での長期視点の注意点を述べます。日々、コモディティ(国際商品)市場を通じて、マクロ経済やさまざまな国の政治などを分析している筆者ならではの視点で、書き進めます。

「現実」と「偶像」が存在

あるアナリストは、米国株の長期視点の動向について筆者と議論をしていた時、「米国株が下がったら、世界が大混乱に陥る(おちいる)じゃないですか、だから下がりようがないでしょう?」と述べました。これを聞き、筆者は数秒、頭の中を整理するのに時間がかかりました。

つまりこのアナリストは、「米国株は世界中の投資家が望まない状態にはならない」と言っているのです。言い換えれば、「米国株市場は世界中の投資家の望みがかなう場である」となるでしょう。みんなで望めば価格が上昇する、ということでしょうか。

筆者の専門であるコモディティ市場は、売り手と買い手の関係が比較的平等です。生産者(産油国や鉱山会社や農家など)の多くは価格上昇を望み、消費者(主に資源を持たない国々)は価格下落を望むためです。正反対の望みを持つ者たちがせめぎ合って価格が決まる世界に上昇至上主義は存在しません。

「経済の血液」といわれる原油の市場はまさに、正反対の望みを持つ者たちのせめぎ合いの場です。しばしば需給以外の要因で短期的な上下は起きるものの、価格推移が一方的になりにくいという意味で「現実」的だといえるでしょう。

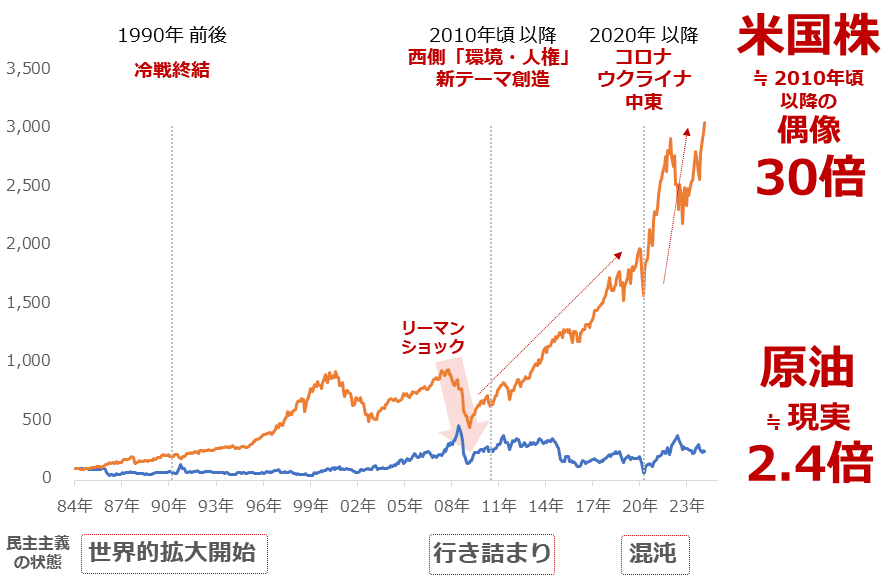

以下はその原油相場(≒現実)と、日本の長期投資の制度上の主軸であり、下がると皆が困るとされる米国株の推移です。1984年1月に比べ、原油の足元の水準は2.4倍です。一方、米国株はなんと30倍です。

図:「偶像」と「実態」の推移(ここではS&P500種指数とWTI原油先物を参照)

先ほどのアナリストの発言を耳にしてしばらくして、筆者の頭の中をよぎったのは、もはや米国株市場は「市場」ではなく「偶像(神や仏のような崇拝の対象)」と化しているのではないか、ということでした。

もし本当に「偶像」化しているのであれば、米国株市場は大多数の市場関係者の願いに応えようと「上がるのは当たり前」「下がるに下がれなくなっている」「下がることを許されなくなっている」のかもしれません。その意味では、米国株式市場は、どこまでも上昇する可能性があるといえます。

株価上昇のために西側はテーマを創造

1984年1月比で2.4倍の原油(≒現実)と同30倍の米国株(≒偶像)の値動きに差が生じ始めたのが、リーマンショック(2008年)後でした。先ほどのグラフに書いた通り、世界全体で民主主義が行き詰まりを見せはじめた時期からです。

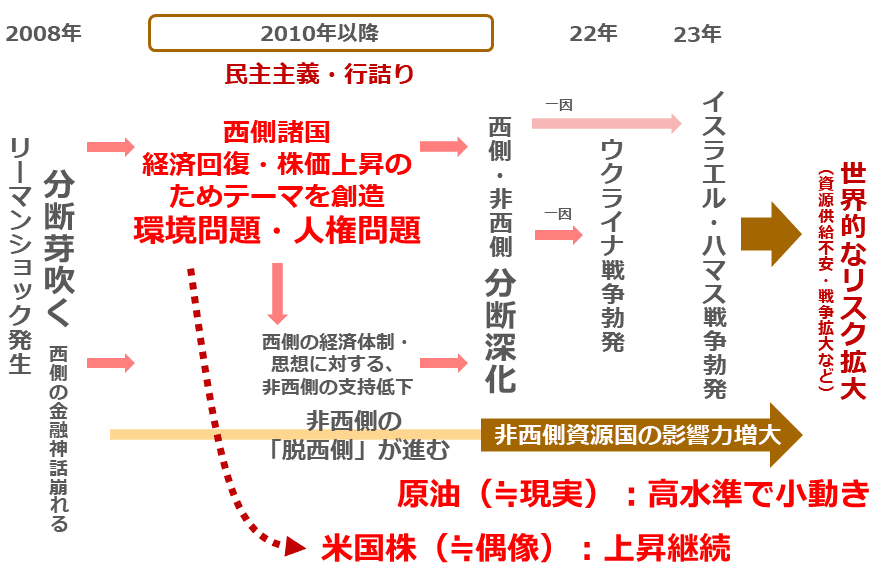

民主主義の行き詰まりの直接的なきっかけは西側諸国が経済回復・株価上昇を実現するために行った「テーマの創造」であったと考えられます。

そのテーマとは、主に「環境問題」と「人権問題」です。SDGs(持続可能な達成目標)やそのための考え方の一つであるESG(環境、社会、企業統治)などが提唱され、本格的に西側主導の問題解決が進みはじめました。

西側諸国を中心に、石油は使ってはならない、人権侵害があった企業の製品は買ってはならない、石油会社や人権侵害を犯している国や企業、それらに関係する投資商品に投資してはならない、などの論調が強まりはじめました。

こうしたテーマは、投資先選別の基準となり、テーマに準拠している国、企業、金融商品に大きな資金が流入しはじめました。そして同時に、準拠していない国、企業、金融商品から資金流出がはじまりました。

石油の分野で言えば、西側諸国が脱炭素を進めたことで、EV(電気自動車)関連に資金流入が起き、産油国や石油会社から資金流出が起きました。これは西側が作ったテーマ起因の「利益の移転」だといえます。

図:リーマンショックを起点とした「現実」および「偶像」の状況

これらのテーマは、多くの場合、非西側諸国に不利でした。今まさに石炭火力をメインにしている国や、民主前の独裁国家などです。当然、西側はこうした問題を含めて解決に導こうとしたわけですが、拙速だったことや、それをビジネスの起爆剤にしようとしたことが不公平感を増大させてしまったと考えられます。

西側が問題解決をしようとすればするほど、西側と非西側の分断は、深まっていきました。西側の行動が非西側に利益の移転や株価上昇を目的としたものなのではないかと見透かされてしまった感もあります。

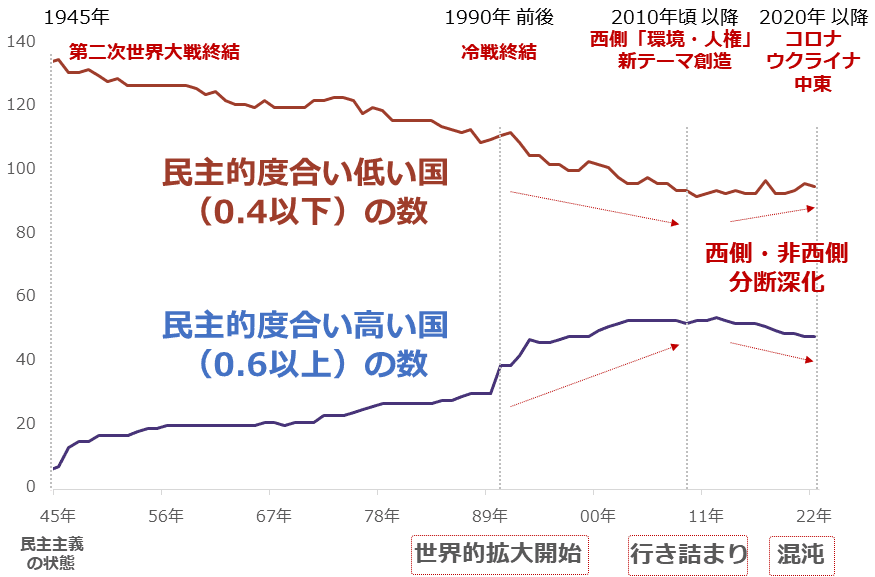

西側と非西側の分断が深まっても株価上昇

2010年ごろから西側と非西側の分断が進んだ様子を、データで確認することができます。以下は、スウェーデンのヨーテボリ大学のV-Dem研究所が公表する、自由民主主義指数の状況です。同指数が0.4以下の「民主的な度合いが低い国」の数と0.6以上の「民主的な度合いが高い国」の数の推移です。

図:自由民主主義指数0.4以下および0.6以上の国の数(1945年~2022年)

V-Dem研究所は毎年、世界の民主主義に関するさまざまなデータを公表しています。自由民主主義指数はその一つで「自由民主主義の理想がどの程度達成されているか?」を数値化したものです。

国家や多数派の専制から個人や少数派の権利が守られていること、憲法で保護された市民の自由、強力な法の支配、独立した司法が維持され、行政権の行使の制限が効果的に機能していること、選挙において民主主義が達成されていることなどが基準で、0から1の間で決定します。0は民主的度合いが低い、1は民主的度合いが高いことを意味します。

法の支配や独立した司法が維持されなくなると、国家間の対外的な枠組みにおけるルールの順守も危ぶまれるようになります。世界全体で目指すとしたSDGsやその手段の一つであるESGを推進する力が低下したり、自国の利益を第一にする考え方がまん延したりします。

グラフが示す通り、2010年ごろ、世界の民主主義に関わる環境が変化しました。非西側がほとんどを占める民主的度合いの低い国の数が増加に転じ、西側諸国の集団である民主的度合いが高い国の数が減少に転じました。1980年代から2000年ごろまでに見られた世界全体の民主化の潮流が転機を迎えたのです。

世界全体で民主主義に関わる環境に変化が生じた2010年ごろは、西側が提唱した「環境問題」「人権問題」を機に西側と非西側の分断深化が始まったタイミングでもありました。自由民主主義指数の推移は、西側が提唱した「環境問題」「人権問題」が世界分断のきっかけだったことを補完していると、筆者は考えています。

その意味では、「環境問題」と「人権問題」において、西側と非西側双方が譲歩しないかぎり、世界の分断が解消したり、民主主義に回帰したりすることはないといえます。とはいえ、2010年以降そうであるように、こうした前提があったとしても株価は上昇し得ます。

民主主義は混とんとし、世界の分断は深まっているけれども、株価は上昇し得る。このことはこれからの長期投資の前提になると筆者は考えています。

NISA利用の長期投資は最高の生涯学習

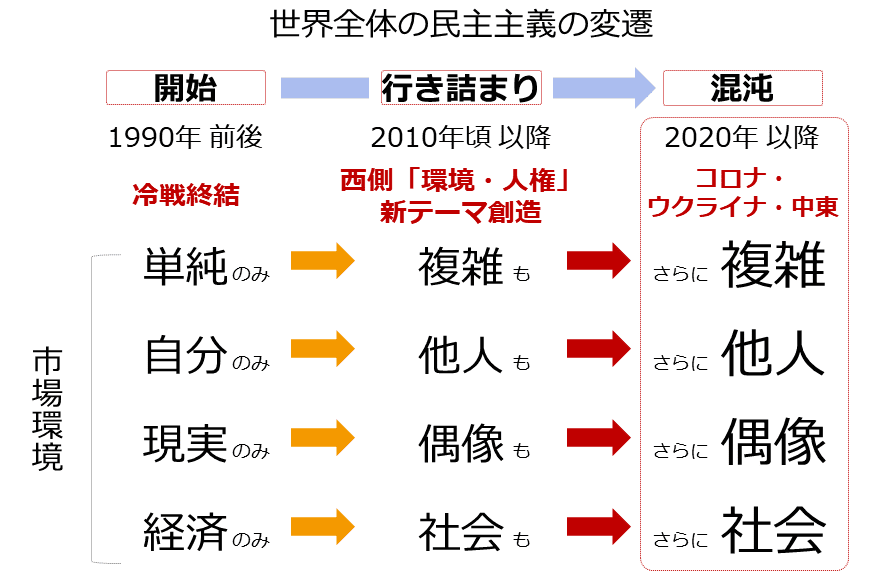

以下の図の通り、民主主義の世界的な拡大がはじまった1990年前後の市場環境は、単純なつくりだったため、自分視点で現実だけを見て経済的な側面のみのアプローチで分析が可能でした。いわゆる経験則や相場格言が当たる時代でした。

図:1990年以降の世界全体の民主主義の変遷と市場環境(筆者イメージ)

しかし、リーマンショック後に西側がテーマを創造して以降、民主主義は行き詰まりを見せはじめ、市場分析の際は複雑さを容認したり他人や偶像を意識したり、さらには社会全体を網羅したりしなければならなくなりました。

相場分析に多次元の思考が求められ、「頭の中に立体的な映像を描くこと」が必要になりました。一元的であることが許された1990年前後の考え方では到底追いつかなくなっているのです。

そして2020年以降、新型コロナの感染拡大やウクライナ戦争勃発、中東での戦争拡大などを機に、より一層、複雑、他人、偶像、社会を意識しなければならなくなりました。こうした市場環境に対応するためには、今まで以上に、より一層、頭の中に立体的な映像を描くことが求められます。

例えば、スマートフォンやパソコンなどの情報機器を操作する際、少なからず「見えないもの」を頭の中でイメージ(映像化)すると思います。このボタンをタップやクリックをすると次にどんな画面が出てくるのだろうと。また、読書の時はほとんど常に、頭の中に映像を作り出していると思います。

頭の中に見えないものを映像化することは、複雑、他人、偶像、社会といった立体的な思考を必要とする世界を理解するために欠かせないスキルです。

こうしたスキルを磨くための即効性のある方法は、読書のほか、タップする前に次の画面を想像する、食べ物を口に入れる前に味を想像する、などが挙げられます。(すぐにタップしない、すぐに口に入れないなど、行動を数秒保留することは、別の意味で思考を深める非常に重要な動作です)

頭の中で映像化する習慣が身に付いたあとは、浮かんだ映像を頭の中で裏返してみたり、形を変えてみたり、色を付けて(変えて)みたりします。こうすることで視点を変えて物事を捉えるスキルが磨かれます。また、同じテーマで複数の映像が浮かんだ場合は、共通点を探したり、足したり引いたりして抽象化し、全体像の把握に努めます。

こうした頭の中での動作は、市場環境の変化に合わせた措置として、現代の相場を分析するのに大変に役立ちます。近年、ほとんどの市場では、上昇要因と下落要因が交錯しているため、一元的な分析は行き詰まりを見せています。さまざまな材料を頭の中で映像化し、それらの関係性を明確にすることが、現代の相場分析に欠かせなくなっています。

この考え方が効果を発揮するのは、市場分析の分野だけではありません。一般社会で生活する時にも大変に役立ちます。雨のように無数に降り注ぐ情報の取捨選択や解釈、人とのコミュニケーション、大小さまざまなイベントや問題発生時の対応、子育てや夕飯のメニュー選択まで、あらゆる場面で役立ちます。

こうした考え方に気が付いた瞬間、見えてくる景色が一変します。複数の著名人もそう述べています。スキルを磨く場が相場分析であったとしても、考え方は生活にも大いに役立ちます。そう考えると、現代ならではの相場分析を深めることは、生きることを楽しくすることにつながるといえます。実は長期投資は、「最高の生涯学習の対象」なのだと思います。

[参考]コモディティ(全般)関連の商品例

・海外ETF(新NISA成長投資枠活用可)

インベスコDB コモディティ・インデックス・トラッキング・ファンド(DBC)

iPathブルームバーグ・コモディティ指数トータルリターンETN(DJP)

iシェアーズ S&P GSCI コモディティ・インデックス・トラスト(GSG)

・投資信託(新NISA成長投資枠活用可)

SMTAMコモディティ・オープン

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)