2024年から始まった新しいNISA(ニーサ:少額投資非課税制度)では、投資可能額が大幅に増えると同時に、制度が恒久化され、非常に使いやすい制度となりました。しかし、そんなNISAであっても、ほぼ唯一のデメリットともいえる、注意すべき点があります。

今回は、NISAを利用する際には必ず理解しておきたい「損益通算」と「繰越控除」についてご説明します。

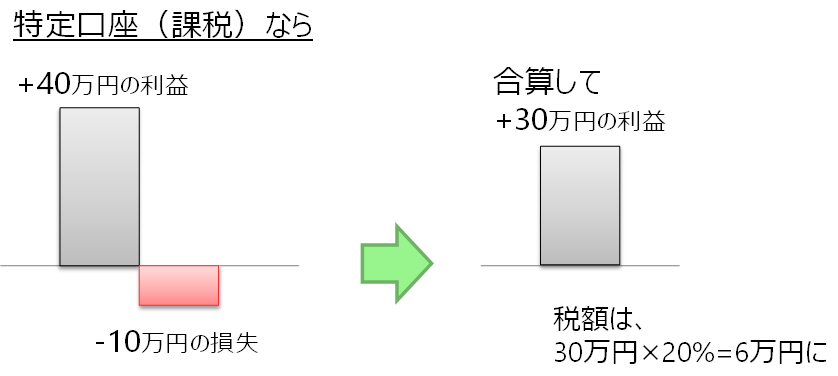

特定口座(課税口座)なら利益と損失を合算してから税金を払う(損益通算)

株式や投資信託などに投資する口座には、利益に対して課税される特定口座などの課税口座と、非課税の取り扱いとなるNISA口座があります。

課税口座の場合、売却して利益もしくは損失が確定した場合、利益と損失を合算した上で、合計が利益になっていればその利益に対して課税される仕組みとなっており、損益通算と呼ばれています。

具体的な例でご説明します。特定口座で取引を行い、ある証券では40万円の利益が、また別の証券では10万円の損失が確定したとします。この場合、40万円の利益と10万円の損失を合計すると30万円の利益になりますから、30万円に対して20%の税金がかかることになり、税額は6万円となります(復興特別所得税は割愛)。

この利益と損失の合算は1月から12月までの1年ごとに計算して判断されることになっています。ただし、ある年の合算した損益が結果として損失になった場合には、翌年以降最長3年間にわたり繰り越すことができ、繰越控除と呼ばれています。

つまり、ある年に合算した結果20万円の損失となった場合、翌年が30万円の利益であれば、繰り越した20万円の損失をその年の30万円の利益を合算した結果の10万円に対してのみ課税されることになるのです。

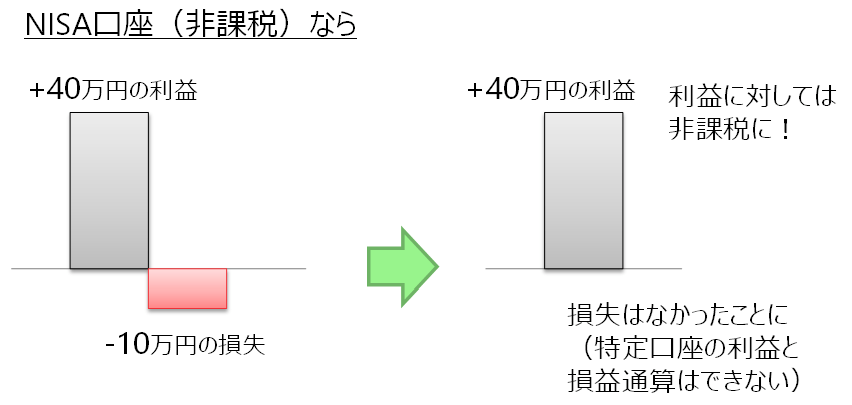

NISA口座(非課税口座)なら利益も損失もなかったことに

次に、NISA口座の場合で考えてみましょう。先ほどの特定口座の例と同様に、NISA口座で取引した結果、40万円の利益と、10万円の損失が確定したとします。

NISA口座では利益が出ても非課税となりますから、40万円の利益に対しては課税されません。一方、10万円の損失については、他の利益と損益通算したいところですが、こちらは損益通算されることはなく、損失もなかったものとして扱われます。

損失はなかったものとして扱われるため、特定口座であれば可能な繰越控除もできないのです(もちろん40万円の利益と10万円の損失を損益通算した結果の30万円の利益に対して課税されない、と考えることもできますね)。

NISA口座で利益を出しやすくするなら分散投資がおすすめ

NISA口座では損益通算や繰越控除ができないという仕組みを前提とすると、できるだけ損失を出さないことが重要になってきます。もちろん投資で損を出したい人などいないでしょうから、投資をする上での大前提でもあります。

投資信託のように、1本の投資信託であっても実質的には数十銘柄から数千銘柄など幅広い株式や債券などに分散して投資できるものであれば、一時的に含み損の状態になったとしても、長期的に保有を継続していけば含み益の状態に回復してくる可能性が高いと考えられます。

一方、個別株式のように、特定の一社の株式への投資では、その企業の業績など、個別性が非常に高くなります。創業者である社長が交代してから業績不振に陥り回復のめどが立たなくなってしまった、その企業にとって向かい風となるような規制の変更があり業績が悪化し続けているなど、個別の要因によって株価が長期的に低迷してしまう可能性も考えられます。そういった状況になって、NISA口座で損失を確定させると、上述の損益通算や繰越控除ができないということになるのです。

こういった税制上の取り扱いを考慮すると、個別株式のような個別性の高い銘柄に投資する場合は、あえて損益通算や繰越控除が可能な特定口座などの課税口座で投資していくという選択肢もあるのではないでしょうか。

損益通算や繰越控除ができない点は、NISA口座のほぼ唯一のデメリットだと筆者は考えていますが、損失を出してしまってから「知らなかった」では取り返しがつきません。

NISA口座で取引をされる際には、きちんと理解しておくようにしましょう。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)