※この記事は2018年8月3日に掲載されたものです。

投資小説:もう投資なんてしない⇒

第5章 分散投資は、個人投資家を堕落させるか、成功させるか

<第3話>なぜ人は、長期投資ができないのか

隆一は少し不思議に思い、先生に尋ねた。

「先生の話を聞いていると、投資ってインデックスファンドをいくつか組み合わせて、長期で持てば年利で7%前後のリターンが上がるので、それほど難しいとは思えないのですが」

「そうですね。しかし、世の中には<言うは易し行うは難し>が多いのです。例えばジョギング、マラソンなども単に走っているだけに見えますが、フォーム、適切な筋力、メンタル面が揃わないといい走りはできません。では、多くの人が長期投資でうまくいかないのはなぜか? それは、人は損をしたくないという気持ちがとにかく強いからです。お金がなくなると生活ができなくなりますので、生存の欲求が脅かされることになります。これはお金持ちでも同じで、今はお金持ちでもお金がなかった時期が必ずあるので、運用で失敗するとそこに戻るのではと思ってパニックになってしまいます」

「うちの会社の社長も、若い時はお金がなくて週末にアルバイトをしていたそうで、たまに飲みに連れていってもらうと、あの頃には戻りたくないなと言っています」

「ふむ。このお金が減っていくという恐怖感に打ち克ちながら、投資を継続することが大切なのです。前回、勉強した行動ファイナンスの実験でこういうものがあります。たとえば、私とあなたでジャンケンをして勝った人が1万円もらえて、負けた人が1万円支払うとします。あなたはやりますか?」と先生が尋ねると

「絶対やりません」と隆一は即答した。

損失に対して、2.5倍の痛みを感じる

「そう、勝つ確率と負ける確率は同じなのに、多くの人がこのジャンケンをやりません。ではジャンケンで勝った人がいくら貰えるとやるかと質問すると、その平均が25,000円なのです。つまり、ジャンケンで勝ったら25,000円、負けたら10,000円という条件ならやるということです」

「先生、私もそれならやります」

「この結果から何が言えるかというと、人は損失に対して利益の2.5倍の痛みを感じるということです。それほど損をしたくないのです」

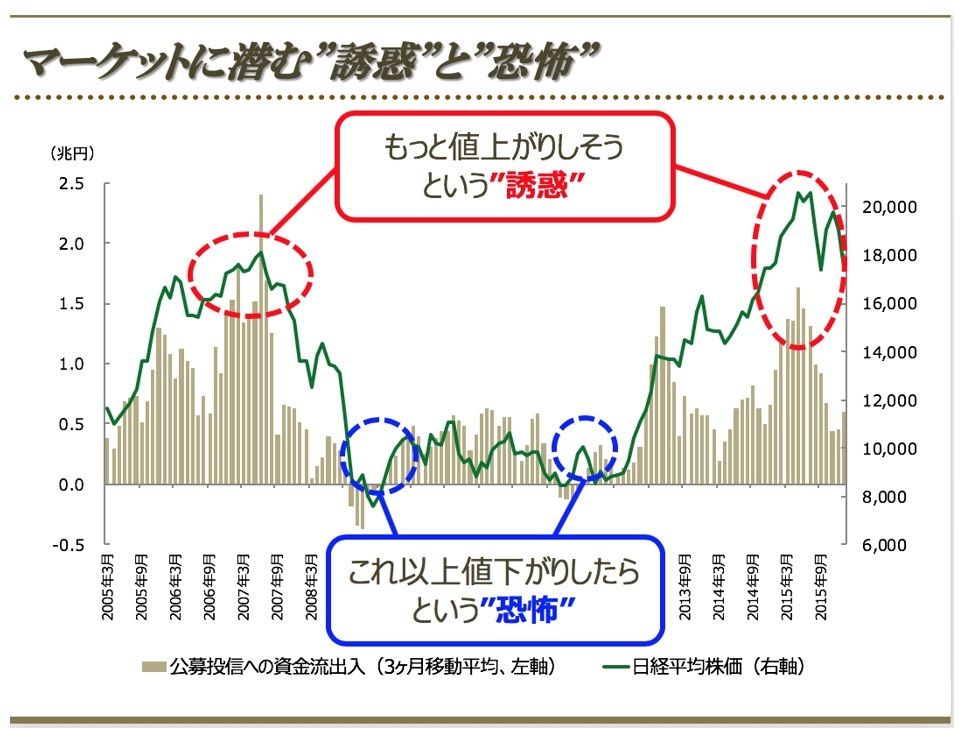

そして、先生はグラフを出してきた。

「このグラフが何を表しているかと言うと、緑色の折れ線が日経平均で棒グラフが投資信託への資金流出入額です。流入が多いと棒グラフが高くなり、流出が多いと棒グラフ下に伸びます。これを見てどう思いますか?」

「そうですね、日経平均(折れ線グラフ)が高い時に流入が増えて、下がると逆に流出が増えていると思います。」

「その通りです。特に大きく下がると売る人の方が増えて流出超になってしまうのです。これがまさに損失回避行動の典型です。」

「先生だから、分散投資なんですね。先生が最初に言った、<投資とは飛行機に乗っているのと同じ>で、途中で必ず揺れるが、その揺れに耐えられれば目的地まで辿り着けるという話を思い出しました。株式100%のポートフォリオだと、なんとかショックが起こると評価損がマイナス50%ぐらい出ることがあるので、その揺れに耐えられない。飛行機から飛び降りたくなるのであれば、債券を入れて揺れをマイルドにしておかないといけないですよね」

「すばらしい答えです」

先生は、少しずつ隆一の中で、投資の知識が点から線、線から面になっているのに目を細めた。

経済成長に賭ける長期投資。損失の痛みに耐えられる配分

隆一はさらに続けて「先生がどうして、いわゆる投資テクニックの話をしないで、資本主義や株式会社の成り立ちの話を私に教えてくれたがのかがわかってきました。資本主義下では人間のアニマルスピリッツがある限り、経済は成長し続ける。また株式会社も同じく成長できなければ市場から出ていくしかなく、そうした企業の新陳代謝が起こりながら、米国株は年率7%のリターンを過去出してきた。ただ、人は人に影響されるので、周り人が株を買って短期的に儲かったと聞くと自分も買いたくなり、買う人が増えるとその会社の価値以上の価格がマーケットでつきバブルが起こる。バブルが破裂をすると、今度は逆に価値以下の価格でも人は売ろうとしてしまう。しかも、評価損の痛みはその額の2.5倍に感じるので、自分のリスク許容度に合ったポートフォリオ(資産配分)を組まなければ投資を続けられないということですね」

隆一は赤ちゃんがある日、急に言葉を発したように、一気に話した。

「いよいよ私の教えることも終盤に入ってきたようですね」

先生は名残惜しくもあり、ただみんなが通るべき道を隆一も通り過ぎようとしているのを感じた。

「物事には、原理原則というものがあります。そして、あなたは長期分散投資の原理原則を理解しました。ここまでくると、今後あなたが資産運用で成功する可能性は格段に上がったといえるでしょう。ただ、原理原則を分かっていれば平時におかしな投資行動をすることはなくなりますが、急変時にはまだパニックになってしまう可能性があります」

「先生、私の中に軸のようなものができていますので、その軸があればマーケットの急変時も大丈夫なような気もしますが」と隆一は、食い下がった。

「確かに、あなたはすでに投資のことを体系的に学んだので、軸はできたと思います。ただ、あと少しだけあなたに教えなければいけないことがあります」

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)