3.不透明な局面ではバランス型運用が賢明か?

米景気後退リスク、米株安リスクに加え、円高米ドル安のリスクもあるなど、不透明な局面ではバランス型運用が賢明か?

前述したような過去の経験則通りになれば、今後は、米景気後退、米株安、米金利低下(米債券高)が想定されます。また、そうした状況に陥ると、円高米ドル安に転じるリスクも高まります。

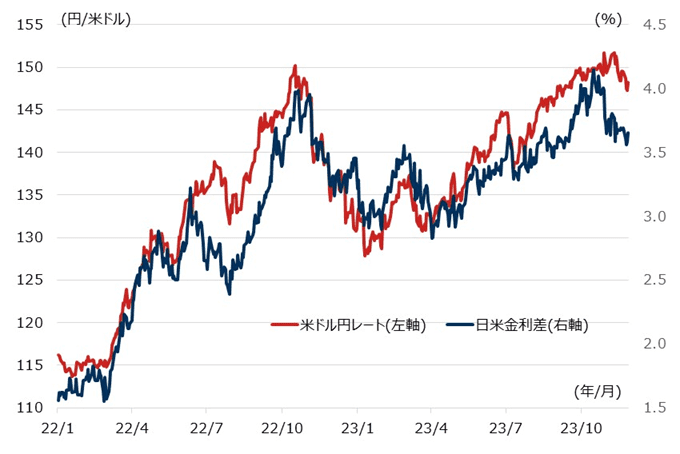

図表3は、米ドル/円レートと日米金利差(10年国債利回り格差)の推移ですが、米利上げが始まって以降の過去2年程度は両者(米ドル/円レートと日米金利差)が連動してきたことが分かり、今後、米金利が低下に向かうとすると、日本の金利は下値が限られるために、日米金利差は縮小していくことが想定されます。

そうすると、米ドル/円相場も円高米ドル安に動く可能性が高いと思われます。

逆に過去の経験則通りにはならず、米経済が景気後退に陥らず、株価も堅調、金利も低下せず、米ドル/円レートもしっかりという可能性も否定できません。

以上のように、来年の投資環境にはかなりの不透明感があると見ており、そうした局面では、為替ヘッジをしつつ、株式と債券を併せ持つバランス型運用が望ましいのではないかと考えます。そして、ある程度の方向性が見えてきたら、再び投資対象を絞っていくのも良いでしょう。

[図表3] 米ドル/円レートと日米金利差の推移

※日米金利差は「米10年国債利回り-日本10年国債利回り」(利回りはBloomberg Generic)

(出所)Bloombergデータを基に野村アセットマネジメント作成

<関連銘柄>

NEXT FUNDS S&P米国株式・債券バランス保守型指数(為替ヘッジあり)連動型上場投信(証券コード:2863)

<当資料で使用した指数と著作権等について>

●「NYダウ」(ダウ・ジョーンズ工業株30種平均株価)はS&P Dow Jones Indices LLC(「SPDJI」)の商品です。Standard & Poor’s®およびS&P®はStandard & Poor’s Financial Services LLC(「S&P」)の登録商標で、DJIA®、The Dow®、Dow Jones®およびDow Jones Industrial AverageはDow Jones Trademark Holdings LLC(「Dow Jones」)の商標であり、これらの商標を利用するライセンスがSPDJIに付与されています。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)