「買いの質」は変わったのか?

このように、日米の株式市場は高値更新を狙える状況にあるわけですが、先週の株価上昇のきっかけとなったのは、米国で先週14日に公表された10月分のCPI(消費者物価指数)の結果です。

その結果についてより細かく確認すると、前年比の上昇率が3.2%となり、市場予想(3.3%)を下回ったほか、前月比も横ばい(0.0%)で、こちらも市場予想(0.1%)をやや下回りました。

一般的に、こうした経済統計では、前年比で現在の水準感を探り、前月比の推移で方向感を確認するという見方をしますが、今回の結果は、水準感と方向感の両面で、米国インフレが落ち着きつつある状況を確認した格好です。

いずれにしても、「米金融政策の利上げサイクルが終焉した」という見方を補強し、株高をもたらしたと言えます。

となると、この先の株式市場が高値を更新し、さらに上値を目指せるかどうかが気になるところですが、そのポイントになるのは、前回のレポートでも指摘した「買いの質」の変化になります。

つまり、売り方の買い戻しが中心で、「弱気な相場見通しの修正によるポジション調整」から、「相場の先高観を背景とした積極的な上値追い」へと変わって行けるのかどうかです。

そこで、あらためて図1から図4で示した日米の株価指数の動きを見ると、いずれも米10月CPIを受けて株価が一段高となったものの、その後はもみ合いが続いています。

確かに、米10月CPIを受けた株式市場は、多くの投資家が「米国の金利は上昇よりも低下の可能性が高くなってきた」という共通認識のもとで上昇したわけですが、その先にある、「では、どこまで金利が下がるのか」については、「これからも下がり続ける」、「高止まりが続く」など、見方が分かれていきます。

ですので、ある程度まで株価が上昇した後、新たな材料が出てこなければ株価上昇の勢いが弱まることが想定されます。

図5 米10年債利回り(日足)の推移(2023年11月17日時点)

また、上の図5は、米10年債利回りの推移です。今回の米10月CPIの結果を受けて、米10年債利回りは4.4%台まで低下しました。図5からも、25日・50日移動平均線を下回るなど、米10年債利回りがピークアウトもしくは下向きへの意識が濃くなっているように見えます。

とはいえ、米経済の強さと株価の上昇を伴って金利が上昇していた8月の水準(4.3%台)よりもまだ高い状況であるほか、FRB(米連邦準備制度理事会)が目標としている2%台からもまだ距離があります。

このほか、株式の益回りと債券の利回りの差である「イールド・スプレッド」も狭い状況となっており、株式市場には割高感も残っています。そのため、株価が一段高するには、企業が利益を伸ばすか、金利水準自体がさらに低下していくことが必要です。

そして、金利の低下の背景にある米経済が、市場が前提としている「ソフトランディング」ではなく、思ったよりも景気が後退してしまう「ハードランディング」となる懸念も燻っています。

ハードランディングとなれば、景気後退による企業業績の悪化の方が懸念され、金利が低下しても株価が上がりにくくなってしまいます。

ちなみに、祝日明けとなる今週24日(金)の米国では「ブラック・フライデー」を迎え、クリスマス商戦が本格化しますが、一部の米小売企業の決算では米国消費の陰りについて言及しているところも存在しているだけに、現時点ではまだ株価の先高観に対して確信を持ちづらく、足元の株式市場が夏場の高値を超える上昇があったとしても、中長期のトレンドとしては継続できないかもしれません。

目先の株式市場の方向感のカギを握るのは「あの銘柄」

ただし、これまで見てきたように、チャートの形状自体は悪くはないため、中長期のトレンドにはつながらないかもしれませんが、短期的には株価が上昇し、年初来高値を更新していく可能性は十分にあると思われます。

そして、そのカギを握るのが、今週決算を発表する予定の米半導体企業のエヌビディアです。

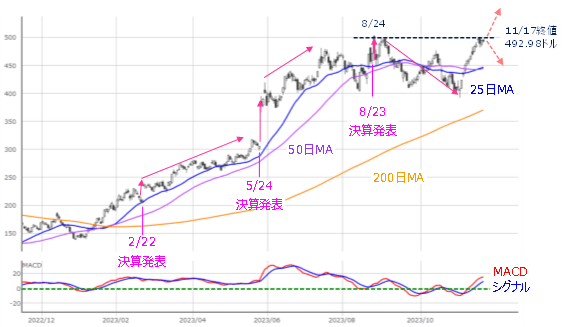

図6 米エヌビディア(NVDA)日足とMACD(2023年11月17日時点)

上の図6はエヌビディアの日足チャートです。先週末17日(金)の終値は492ドルと、節目の500ドル近辺に位置しています。

また、図6のチャート上には、エヌビディアが過去に決算を発表したタイミングも記載していますが、エヌビディア株は決算発表を受けて、動意づいてきたことが分かります。2月と5月の時は上昇基調を強め、8月の時は株価が天井をつけて、調整に入るきっかけとなりました。

とりわけ、500ドルの株価水準は、8月の決算発表を受けた直後につけた高値水準で、以降の株価はここを超えられていない状況が続いています。

つまり、今週発表される決算で、前回超えられなかった500ドルの壁を突破できるかが試されることになるわけですが、エヌビディア株は直近までの相場の株高を牽引していた銘柄のひとつであり、先週の14日まで10連騰を見せるなど、かなりの勢いで上昇していました。

この株価上昇が、好決算への期待を先取りして織り込んでいたのであれば、材料出尽くしで売られることも考えられるため、決算を受けた市場の初期反応が今週の相場のムードに大きく影響を与えることになりそうです。

当面の日経平均の予想レンジは3万0,500円~3万3,700円

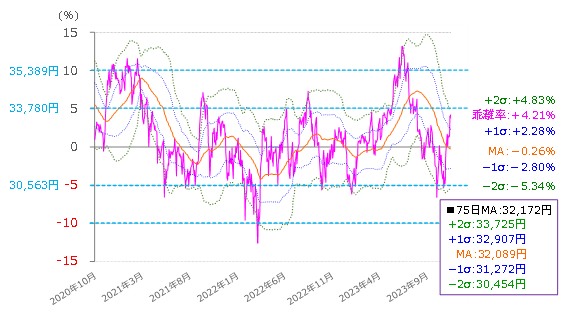

そのため、足元の相場は上方向への意識の強さを感じつつも、中長期的な見方は従来とあまり変わっておらず、当面の日経平均の予想レンジについてもこれまで通り、75日移動平均線乖離率をボリンジャーバンド化したものが有効となりそうです。

図7 日経平均75日移動平均線乖離率のボリンジャーバンド(2023年11月17日時点)

先週末17日(金)時点の75日移動平均線乖離率は、株価上昇に伴ってプラス4.21%まで上昇してきました。75日移動平均線乖離率は全体的にプラスマイナス5%の範囲内で推移している場面が多く、プラス5%に迫っている状況です。

先週末時点の75日移動平均線の値(3万2,172円)を元にプラス5%の株価を計算すると、3万3,780円となり、図1でも紹介した6月19日の高値(3万3,772円)とほぼ同じ株価水準であるほか、達成感も出やすくなるかもしれません。

また、プラスマイナス5%の範囲を計算すると、3万0,600円から3万3,800円ぐらいとなり、当面の値動きの想定レンジとなりそうです。

したがって、今週は先週からの相場の基調の強さを引き継ぎ、高値更新の期待が高い一方、中長期的な買い継続につながるほどの状況へ変わったと判断するにはまだ早いため、今週に見せる株高の賞味期限はあまり長くないかもしれないことを念頭に置きつつ、取引に臨むのが良いかもしれません。

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[今週の株式市場]イベント満載の今週で相場の方向性が決まる?~株価の「波」で考える今後のシナリオ~](https://m-rakuten.ismcdn.jp/mwimgs/1/5/356m/img_153ff688ed25288cbf3894967228ba9640935.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)