トウシルでは新連載「経済アナリスト馬渕磨理子流 はじめての銘柄の選び方」を始めます。日本金融経済研究所の代表理事で経済アナリストの馬渕磨理子氏に投資初心者向けに資産形成や銘柄選びの基本となる考え方を紹介してもらいます。公開は不定期となります。

投資が一般的になった背景

金融業界に携わって11年目ですが、株式投資が皆さまになじみのあるものになってきたと感じます。職業柄、いろんな方の投資に関するギモンにお答えしますが、10年前であれば「投資って怖い…」という意見が多くありました。最近は20代の方から「(米国株の代表的指数)S&P500種指数はこのまま積立投資、継続でいいですか?」といったご質問を受けます。

すでに自分で考えて投資に取り組んだ上で、今の状況をどう考えたらいいかの質問を投げかけてくださる方が増えました。

投資が一般的になった背景にはさまざまな要因が挙げられます。

- 投資の分かりやすい情報が増えた

- 身近に、投資で資産形成に成功している人が増えた

- 株のパフォーマンス、相場がいい

- NISA(ニーサ:少額投資非課税制度)などの制度が充実

- 物価高で資産形成の重要性を意識

ネットや雑誌、動画など誰もが身近にアクセスできるところに分かりやすい投資の情報が増えたことで投資に関するハードルがグッと下がりました。

そして、社会人として働きながら資産形成に成功している方の存在を、SNS(交流サイト)を通じて知る機会が増えました。まだ10年前であれば、もともとお金持ちの方が余裕資金を多く投じてするものが投資のイメージだったでしょう。

しかし、今はある程度、資産形成できても会社で働くことを続けている方も多いです。またNISAでコツコツと積立投資をしていたら利益が出ているという周りの声も耳にするようになったという環境の変化は大きいと思います。

日本、40世帯に1世帯は資産1億円以上

実際に、米国株・日本株ともに、株価は上昇を続けてきたため、リターンの恩恵を受けた人が増えています。例えば、個人が保有する預金や株式などの金融資産は、今年6月末の時点で2,115兆円となり、過去最高を更新しました。株価が上昇したことなどが主な要因です。

2,000兆円と言われても…。個人の感覚では乖離(かいり)しすぎている金額ですよね。

野村総合研究所が定義する保有資産の階層分類によると、純金融資産1億円以上5億円未満を保有する世帯は「富裕層」、5億円以上を「超富裕層」と定義しています。

野村総研が2021年の統計を元にまとめた調査結果では、国内には富裕層と超富裕層は計148.5万世帯あり、全体の約2.8%、40世帯に1世帯の割合です。

小学校の1学年に数人はいる計算です。過去30年間平均年収が400万円台で推移している日本においては、意外な結果かもしれません。

しかも、この内訳の中に、一般的なサラリーマン(ビジネスパーソン)がコツコツ蓄えて資産1億円に到達するケースも少なくないです。

では、ここからは、投資についてのものの考え方をマクロ経済から考えていきたいと思います。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

日本にもインフレ時代到来の可能性、投資が選択肢に

今回は、「投資をはじめようと」思っている方に、企業の選び方をご紹介したいと思います。

あくまでも「投資のモノの考え方」であって、その企業を直接的にオススメしているわけではありません。

日本は長らくデフレ(物価の下落)に苦しんできました。しかし、もしかするとこれから日本もインフレ(物価の上昇)に巻き込まれながら賃金上昇が起きる可能性があります。

デフレから脱却ができるかどうか、この日本経済の浮揚を本物にできるかどうかは、政府のかじ取り、日本銀行の政策次第にかかっています。

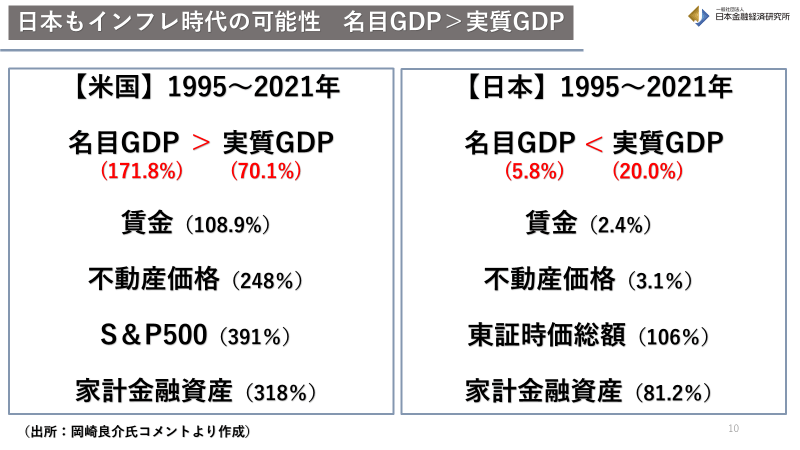

マクロ経済の分析に定評のある金融ストラテジストの岡崎良介氏の切り口によれば、米国の経済は1995~2021年の27年間で名目GDP(国内総生産)は171%成長し、実質GDPは70%成長しており、まさにインフレを巻き込みながら経済成長を遂げてきたと言えます。

また、27年間のS&P500の成長は約400%で、それにうまく乗ってきた米国の家計の金融資産は300%増加しています。

一方で、日本はこの27年間、名目GDPよりも、実質GDPの成長率の方が大きかったという驚愕(きょうがく)の事実があります。名目GDP<実質GDP まさにデフレの図式です。毎年、名目のモノの値段が下がっている状態です。

しかし、2022年から始まった物価高で日本も名目GDPの成長率の方が大きくなってきています。インフレが起き始めているのです。インフレが起き始めていると、まだ確信を持った表現にしていない理由は「賃金上昇はまだ起きていない」からです。

本物のインフレ経済は賃金上昇を伴わなければ意味がありません。

こうした、物価上昇が起きる経済では、基本的に投資行動が促されます。なぜならば、物価高に追いつくために自己資金を増やしたいと考える人が増えます。昨日よりも今日、今日よりも明日にはモノの値段が上がるかもしれないといった感覚に包まれるからです。

つまり、これまで投資になじみがなかった方も、何らかの資産形成に興味を持ち始める社会になります。

新NISAが資産形成の追い風、個別株なら時価総額大きい銘柄

その追い風になるのが、2024年1月からスタートする新NISAです。非課税投資枠も年間360万円に拡大されますので、多くの方々が参加しやすい制度が誕生します。

新NISAに関しては、トウシルのこちらのインタビュー記事「NISA拡充で若者の投資拡大へ 経済アナリスト馬渕磨理子氏」をご覧ください。

新NISAでは基本的には全世界株、S&P500、日経平均株価(225種)、高配当銘柄を集めた投資信託、債券投資、などの指数に連動するモノへの投資が一般的です。

それらを行った上で、さらに個別企業にも興味あり、投資対象にしてみたいとお考えの方は時価総額の大きい安定的な大型株が良いでしょう。

投資が一般的になり、初心者の方が参加されるようになれば、分かりやすい企業に資金が集まりやすくなると考えられます。実際に、今の相場ではその動きを先取りしたような大型株が堅調です。投資が民主化されればされるほど、安定・大型株の人気の動きが加速するでしょう。

トヨタとNTT

米国株では、GAFAMと呼ばれる米巨大IT企業に資金が集まっているのと同じロジックです。王道中の王道を歩むことになります。

日本では

・誰もが知る大型株企業

・プロの機関投資家が注目している企業

・自社株買いや株式分割に積極的

事例として、トヨタ自動車(7203)やNTT(9432)を挙げたいと思います。

トヨタは8月1日に最新となる2023年4-6月期の連結決算を公開しました。結論から入ると、主要な全ての項目は右肩上がり、特に売上高、営業利益、純利益いずれも過去最高を更新しています。その中でも第一に注目したいのが営業利益です。

営業利益は前年同期から93.7%増の1兆1,209億円。実は日本企業において四半期の営業利益が1兆円を超えるのは初のことです。トヨタが1兆円超えを達成できた要因には円安による為替変動がプラスに働いたこともあります。

特に海外では値上げによって自動車一台ごとに生じる利益も大きく増えています。販売台数を伸ばし、一台ごとの利益も増加しているという二つのプラスを生んだ営業面の努力によって約5,400億円の増益に成功しました。

次に、NTTです。ここでは「株式分割」に言及します。

NTTは1:25の株式分割を実施しており、株価は180円程度です。1単元(100株)購入するための投資単位(最低投資金額)は約1万8,000円です。

「株式分割」を行うことは、株価が上昇しやすいというロジックがあります。これまで、高くて買えなかった株価を分割することで、投資家の裾野を広げることができます。

株価はオークションと似ていて、たくさんの人から人気が集まれば集まるほど、株価は高くなります。株式分割によって、「買いたい、欲しい」と思う人は増えます。

株式分割以前から保有していた投資家にとっては利益が増える可能性があるため「株主還元の一環」の取り組みだといわれています。トヨタも株式分割を行っています。

トヨタやNTTの取り組みを事例に、そのほかの企業の取り組みにも注目してみてください。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)