余裕資金がある人は成長投資枠でキャッチアップ投資

つみたて投資枠と並行して成長投資枠を活用することで、これまでに蓄えてきた預貯金を投資に回すキャッチアップ投資も可能です。

なるべく若い時期から投資信託の積み立てなどを活用して長期投資を行うのが理想ですが、時間的な余裕がなかった人も多いのではないでしょうか。今回の改正で、つみたて投資枠と成長投資枠を同時に使えるようになることで、40代後半や50代からでもNISA口座を活用しリタイア後に向けて資産を積み上げることができるようになります。

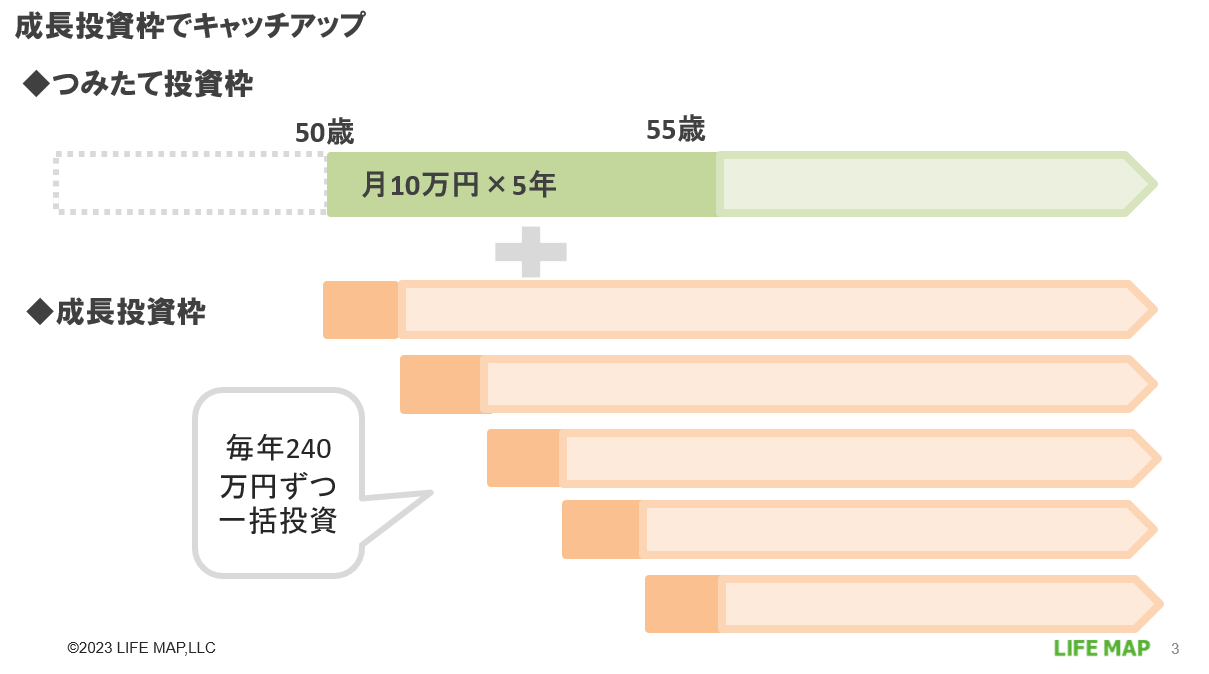

ある程度まとまった預貯金がある人は、例えばつみたて投資枠で毎月10万円の積み立て投資を行い、成長投資枠を活用し毎年240万円ずつ投資を行うことで短期間に非課税投資枠を埋めることも可能です(図3)。

つみたて投資枠では積み立てが原則ですが、年2回以上の買い付けであれば積み立てとみなされます(金融機関により積み立ての設定回数は異なる)。成長投資枠での投資は一括でも、積み立てでも良いでしょう。生涯投資枠が埋まった後は長期で運用を続けていきます。

つみたて投資枠と成長投資枠で異なる商品を購入する必要はありません。つみたてNISA対象商品なら、つみたて投資枠でも、成長投資枠でも同じ商品を購入していくことができます。

つみたてNISA対象商品は購入時手数料が無料で、保有中にかかる運用管理費用(信託報酬)も一定水準以下と決まっていて、長期の資産形成に適した商品に絞られています。多くの人にとっては両方の枠で同じ投信を買っていくのがシンプルかつ続けやすい方法ではないでしょうか。

成長投資枠でリスクを取って攻めのサテライト運用も

一方、個別株やREITといった商品はつみたて投資枠では購入できません。現状、一般NISA口座では個別株投資をしている人も多く、2014年の制度開始から商品別買い付け総額(2022年9月末時点)のうち約42%を上場株式が占めています。

ベテラン投資家で、新NISAでも個別株投資をしたい人はつみたて投資枠で投資信託を積み立て、成長投資枠で個別株を買うということになります。一般NISAの年間投資枠の上限は120万円でしたが、新NISAの成長投資枠は240万円となるため、投資できる企業も増えます。

今回の改正では保有する金融資産の一部を解約しても非課税投資枠が復活することになりました(売却の際に空くのは時価ではなく、取得価格=簿価で計算されます)。ただし、枠が復活するのは翌年なので、短期売買には不向きです。長期で企業価値が上がるような会社の株をしっかり選んで長期で保有したいところです。

つみたて投資枠・成長投資枠ともに指数にこだわらない運用を行うアクティブ投信を購入することもできます。ただ、アクティブ投信は玉石混交でそれを見分けるのは難しいとされます。

まずはつみたてNISA対象商品の中から運用方針などが記載された交付目論見書や月次リポートをしっかり読んだり、投信の説明会(動画・対面の説明会など)があれば視聴・参加したりするなど「主体的に」調べ、その結果、納得・共感するものがあれば候補に加えてもよいでしょう。

一般投資家が投信を評価するアワード 「投信ブロガーが選ぶ!Fund of the Year」のサイト(特に投票者のコメント)などは参考になります。

多くの人にとって新NISAの生涯投資枠1,800万円は資産形成を行うのに十分な金額だと思います。なるべく早く非課税枠を埋めていき、長期で運用を続けるのが有利です。

年齢、運用できる期間、投資に回せる金額、これからのライフイベントなどによってさまざまな活用法が考えられます。新NISAが始まる2024年に向けて、無理のない、自分なりの投資計画を立てていきましょう。

*新NISA制度については2023年1月末時点の情報を基に記載しています。

竹川美奈子(たけかわ・みなこ)氏 LIFE MAP合同会社代表 ファイナンシャル・ジャーナリスト

出版社や新聞社勤務などを経て独立。2000年FP資格を取得。取材・執筆活動を行うほか、投資信託やiDeCo(個人型確定拠出年金)、マネープランセミナーなどの講師も務める。個人投資家の草の根交流会「コツコツ投資家がコツコツ集まる夕べ(東京)」共同幹事などを務め、投資のすそ野を広げる活動に取り組んでいる。『一番やさしい! 一番くわしい! 個人型確定拠出年金 iDeCo(イデコ)活用入門』、『一番やさしい!一番くわしい!はじめての「投資信託」入門』(以上、ダイヤモンド社)、『臆病な人でもうまくいく投資法 お金の悩みから解放された11人の投信投資家の話』(プレジデント社)ほか、著書多数。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)