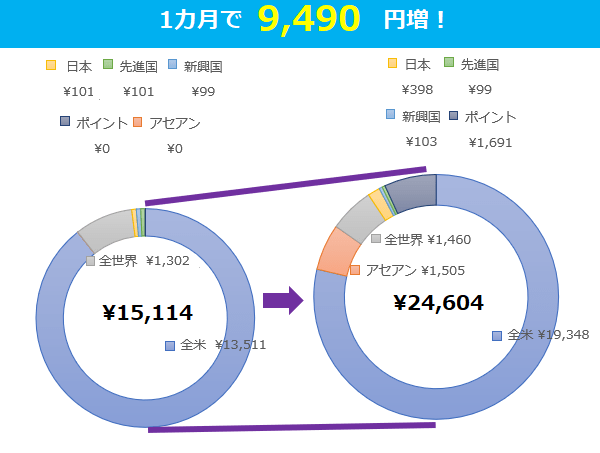

6月の保有額:2万4,604円

6月も5月に続き、FRB(米連邦準備制度理事会)や欧州の金融引き締め懸念、リセッション(=景気後退局面ともいう。景気の良いときから悪いときへ変わる局面を指す)懸念で、世界的に株価が軟調な展開となってしまいました。

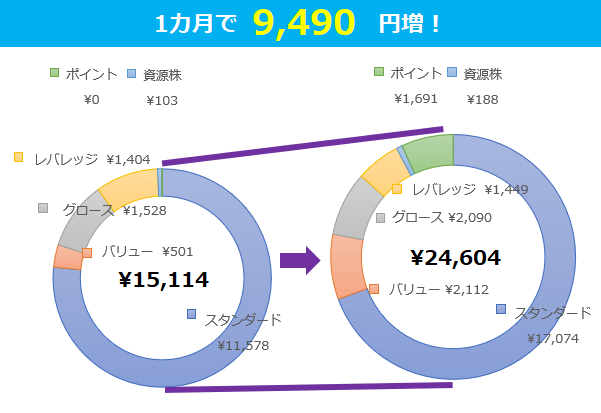

ただ、保有している世界株・米国株投信は軟調な展開でしたが、バリュー株投信、アジア諸国の株・新興国株の投信は上々のパフォーマンスとなり、米国株投信のマイナス分を一部カバーできたのが良かったです。

全体的にインデックス投信よりアクティブ投信の調子が良い月でした。

楽天ポイ活で獲得した楽天ポイントのうち、投資可能なポイントは9,663ポイントで、これを使ってさまざまな投資信託を購入しました。よって、投資信託の保有額自体は2万4,604円と増加しています。ただ、主力の米国株投信は軟調な展開で、投資信託の評価損益はトータルで▲173円と微減となってしまいました。

6月はS&P500種指数が、高値から一時▲24.5%、NASDAQ100は一時▲34.2%となり、リセッションなしの株価調整局面ではほぼ底値圏ですが、リセッションに陥るとさらに下落するリスクがあります。

2022年3月には、米国債の2年と10年の間で逆イールド(短期金利が長期金利を上回ること。一般的に景気が後退するサインといわれている)が一時発生。

過去のデータでは、逆イールド発生から、1~2年程度で株価が大天井をつけることが多いです。したがって、今回の下落から株価が戻っても、2023年3月~2024年3月あたりに長期上昇トレンドが終焉(しゅうえん)するのではないかと警戒しています。

*まつのすけさんに「投資信託に関する質問」を受付中! こちらのアンケート機能から質問をお寄せください!

2022年6月時点の、エリア別ポートフォリオを解説!

6月はFRB・ECB(欧州中央銀行)の金融引き締め姿勢に加え、上昇が止まらないインフレ率の状況からか、米国株、先進国株は軟調な展開でした。相対的にアジア株は堅調で、特に中国のインターネット・ハイテク関連銘柄は大きくリバウンドしました。そこで、それらの投信を組み入れたところ、良好なパフォーマンスとなりました。

しかし、主力の米国株投信は軟調な展開で、投資信託の評価損益はトータルで▲173円と微減。リセッションが起こらなければ底値圏と思われるため、せいぜいここから▲20%程度で再び上昇に向かうと私は考えており、このままバイ&ホールドする方針です。

2022年6月時点の、タイプ別ポートフォリオを解説!

6月はアジア諸国の株式が堅調だったので、新しくアセアンのバリュー株式関連投信に重点的に投資しました。また、米国株も底値圏だとは思ったので、S&P500に連動する投信を厚めに購入。年後半~2023年にかけてのリバウンドを期待したいと考えています。残っているポイントは温存しておき、市況が落ち着いて底打ちの気配が出てきたら投入する予定です。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)