信用取引とは、差し入れた担保、つまり委託保証金の許す範囲内(原則、委託保証金率30%)で資金や株式を証券会社から借りて取引することを前回までに学びましたが、今回は借りる対象の「資金」と「株式」にスポットライトを当ててみたいと思います。

結論から言ってしまうと、株価が今後値上がりすると予想すれば「資金を借りて買う取引」を行い、逆に値下がりすると予想すれば「株式を借りて売る取引」を行います。

例えば、株価が1,000円の銘柄Aを1,000株取引したいと思います。取引金額は、1,000円×1,000株で100万円です。

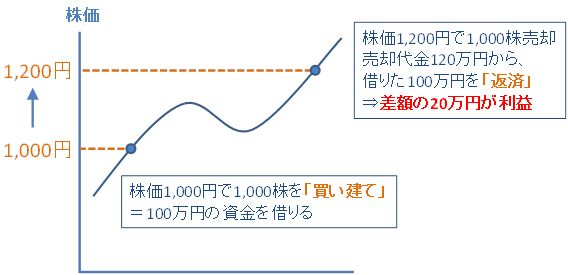

まずは資金を借りて買う取引から見ていきます。

この例の場合、「証券会社から100万円の資金を借りて、株価1,000円の銘柄Aを1,000株買う」ことなりますが、このことを「買い建て」といいます。その後、予想が見事に当たって株価が上昇し、1,200円になったので売却します。1,200円×1,000株の120万円が売却金額になりますが、この120万円から最初に借りた100万円を証券会社に返済して、手元に残った20万円が利益になります。「株価が高くなったら売って利益を得る」という点は現物株取引と同じです。

「買い建て」のイメージ

※手数料などの諸経費は考慮しない

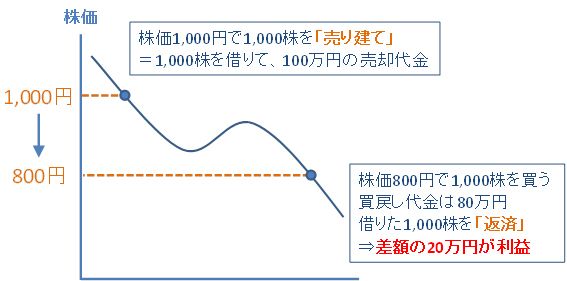

一方、株式を借りて売る取引のことを「売り建て」といいます。売り建ては「証券会社から1,000株借りて、銘柄Aを1,000円で売る」ことになります。この時点では売却代金の100万円をいったん手にすることになりますが、その後、株価が800円まで下落したので、この値段で1,000株を買い戻して証券会社に返済します。これにより、売却代金の100万円と、1,000株を返済するためにかかった買戻しの費用80万円(800円×1,000株)の差額の20万円が利益になります。株価が下落するほど買戻しの費用が安くなるので、利益も増えるというのが売り建てのポイントです。

「売り建て」のイメージ

※手数料などの諸経費は考慮しない

現物株の最初の取引は必ず「買い」になるため、株価の上昇でしか利益を得られないのですが、信用取引の売り建ては、株券を借りるという仕組みによって「売り」から取引ができるため、株価の下落時にも利益をねらうことができます。現物株オンリーという方には、少しイメージしにくい面があるかもしれませんが、信用取引の売り建てを活用することで取引の自由度は大きくなります。

ちなみに、新しく信用取引を始めることを「新規建て」、信用取引を手仕舞うことを「返済」といいます。さらに詳しく分けると、買い建ての場合は、「新規買い建て→売り返済」、売り建ての場合は、「新規売り建て→買い返済」になります。

≫≫1分でわかる信用取引5【信用取引の基礎】コストはどれくらい?信用取引のルール

▼信用取引についてもっと知る

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)