金が国内価格で40年ぶりの高値をつけたほか、パラジウム、プラチナなども好調で、盛り上がりを見せた2019年の貴金属マーケット。

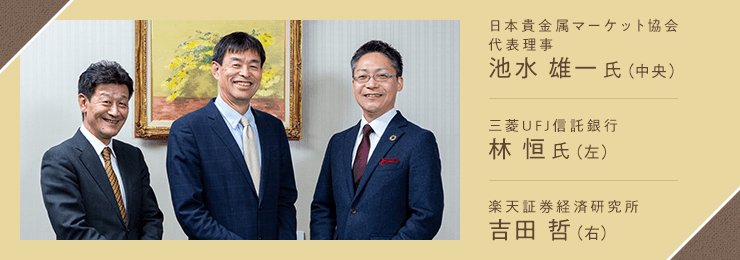

果たしてこの市況は今後も続くのか!? 資産運用にどのように取り入れていけばいいのか。日本貴金属マーケット協会代表理事の池水雄一氏、貴金属ETF・金の果実シリーズ(証券コード1540~1543)の商品主管である三菱UFJ信託銀行の林恒氏、楽天証券の吉田の3名が、貴金属投資の今後の展望について語ります。

対談のポイント

1.アメリカの利下げ、株高が金価格の追い風に!

2.国内の金価格は1グラムあたり6,000円を目指す!?

3.自動車排ガス浄化装置向け触媒需要増でパラジウムの好調は継続

4.水素自動車(FCV)の普及で期待のプラチナ

5.安値圏のシルバーは値頃感が魅力

6.貴金属投資が資産運用の保険に!

1.アメリカの利下げ、株高が金価格の追い風に!

林氏:2019年の貴金属マーケットを語る上で欠かせないのが、国内価格で40年ぶりの高値をつけた金の話題ですよね。この金価格上昇の背景には何があるのでしょうか。

池水氏:理由は大きく分けて2つあります。一つは、世界の中央銀行が低金利政策を取っていることです。さらに、2018年12月まで金利を上げていたアメリカも、2019年7月にとうとう金利を下げてきました。金は金利を生まないことがデメリットなのですが、世界的に金利が下がったことで、このデメリットが薄れたんです。

そしてもう一つが、中東問題、北朝鮮問題、香港情勢、などの地政学リスクです。また行動が読めないトランプ大統領の再選などマーケットに不安要素が多いことが、金には強い追い風になっていると思います。

林氏:金価格が下がることはいまのところないとお考えですか?

池水氏:当面大きな下げはないでしょうね。いまは1,150ドルが下値ですが、今後はさらに上がっていくのではないかと予想しています。

吉田:トランプ氏が再選のために何らかの政策を打ち、さらなる利下げ、株高の方向に動く可能性がありますよね。確かに利下げは金に追い風ですが、株高はデメリットではないのでしょうか?

池水氏:以前は株が上がると金が下がりましたが、いまは株高によって得た利益が金にも回ります。もはや株高は金にとってデメリットではなくなっているように感じています。

2.国内の金価格は1グラムあたり6,000円を目指す!?

林氏:ちなみに2019年時点で、ドル建てだと6年ぶりの高値ですが、円建てで40年ぶりの高値というのはかなり大きな出来事ですよね。これは日本人が金を買っているからなのでしょうか?

池水氏:40年ぶりの高値ということは、40年前にもっと高値があったということです。他通貨ではいま歴史的な高値なんですが、円建てだけは歴史的高値ではないんですね。実は1981年、82年のアフガン侵攻の時には、6,000円台をつけたことがあるんです。この数字は四半期や月足の終値のチャートにしてしまうと出てこないんですよね。

過去40年間、純金積み立てを続けた人は、全員得している状態です。それだけに利食いの売りが出るのも当然ですが、いまは買いも多いんですね。特に若い世代にとっては過去の高値は関係ないですから、買う投資家は増えていると思います。

林氏:純金積み立ての販売も急激に伸びているようですね。

池水氏:いままで金を買ったことがない人が買っているということですよね。これだけ上がっても、まだチャンスがあると思っている人は多いんだと思います。

林氏:これから先はリサイクル用の売りが出てくると思いますが、これもこなしていきそうですね。

池水氏:そうですね。国内価格も4,000円を割るよりは、6,000円を目指す可能性が高いのではないかと予測しています。特に、2019年7月にFRBが利下げに転じたことは大きな転換だと思うんです。この動きはまだ始まったばかりですから、マーケットはこれから上がっていくでしょうね。

3.自動車排ガス浄化装置向け触媒需要増でパラジウムの好調は継続

吉田:パラジウムがかなり値上がりしていますが、池水さんは今後どうなるとお考えですか?

池水氏:後はどこまで上がるかですよね。パラジウムはガソリン車の触媒としての需要が伸び続けている一方、供給量は変わっていません。需給を考えると、上がるしかないんです。2019年は自動車の販売が頭打ちになっているというニュースで弱気になっている人もいますが、触媒の使用量は減っていません。排ガス規制が厳しくなって、そのために必要なパラジウム、プラチナの量も増えているんですよね。ですので、これは弱気材料にならないと考えています。

吉田:電気自動車(EV)の普及はマイナス要因にはならないですか?

池水氏:EVの比率はまだ全体の1%程度。大部分はガソリン車ですからね。ガソリン車に使われるパラジウムは今後も増えていくと思います。パラジウムは過去およそ10年間、供給が追い付いていない状況が続いていますが、この需給のギャップは今後さらに大きくなっていくでしょうね。パラジウムの価格はプラチナの2倍になりましたが、これをプラチナに移管していくのは技術的に簡単ではありません。莫大なコストもかかりますから、そうそう代替には動かないと思います。

林氏:これだけ科学技術が発展したいま、パラジウムの代替が出てくることはないのでしょうか?

池水氏:この10年ほどで、代替案がいろいろ出てきましたが、何一つとして実現していません。別のものがパラジウムの代替になるのは相当難しいのだと思います。

これらのことから考えても、まだ当分の間は、パラジウムの価格高騰は続くのではないでしょうか。

4.水素自動車(FCV)の普及で期待のプラチナ

吉田:金価格がこれだけ上がってきたいま、プラチナの動向も気になりますね。

池水氏:中国当局はこれまでリチウムイオン電池を使った電気自動車(EV)を支援していましたが、2019年補助金をストップし、水素自動車(FCV)促進に燃料電池自動車促進に舵を切っています。FCVはディーゼル車の10倍プラチナを使いますから、もし将来FCVが主流になるとしたら、プラチナにはかなり追い風ですね。

吉田:プラチナ価格はリーマンショックの際の安値である900ドル近辺からは大きく下がらないですね。

池水氏:900ドルより下がると、生産コストを割ってしまうためです。それだけに、900ドルを割れたところは買いだと思いますよ。

吉田:2000年より前、プラチナは500ドルくらいでしたよね。水準が切り上がったのは何が理由なのでしょうか?

池水氏:これは私の意見ですが、この時代は金の価格がベンチマークだったんだと思うんです。金が500ドルくらいだったから、プラチナも500ドルだった。そこが2000年くらいから、独自の動きをするようになったのだと思います。

吉田:プラチナが過去の安値水準に下がることはないのでしょうか?

池水氏:金価格が下がることがあれば可能性としてゼロではありませんが、リーマンショック後プラチナは、宝飾品よりも自動車の触媒としてのニーズがメインになっています。このニーズがある限り、そこまで下がることは考えにくいのではないでしょうか。

林氏:プラチナは金やパラジウムに比べて安値圏にありますから、個人投資家が長い目で見られるなら、魅力的な投資対象ですよね。

池水氏:先程お話したFCVの普及など、今後の自動車業界の動き次第では大きく化ける可能性がありますよね。

吉田:金やパラジウムは価格が上昇したため買えないという人にも、安値圏にあり、さらに下値が限定されているとみられるプラチナはいいですよね。

5.安値圏のシルバーは値頃感が魅力

吉田:ちなみに、かなり安値圏にあるシルバーの今後についてはどうお考えですか?

池水氏:ここ数十年シルバーは負け組でしたが、やはりかなり安値なところが魅力ですよね。シルバーも産業用メタルで、80%以上は工業用です。太陽光発電でも使われていますから、新興国では今後ニーズが増える可能性があります。

吉田:シルバーは金と同じ値動きをする傾向がありますから、金がこれだけ上がれば、シルバーも上がる可能性はありますよね。最近の価格は金の85分の1ですから。

林氏:ウォーレン・バフェットやビルゲイツが突然買ったりして、ときどき大きく化けるのもシルバーですよね。

吉田:貴金属ETF・金の果実シリーズ、銀の果実(証券コード1542)だと、最近は1口5,000円くらいですから、かなり手が届きやすい価格ですよね。

6.貴金属投資が資産運用の保険に!

吉田:2019年3月に行った前回の対談で、基本型と積極型、貴金属投資のポートフォリオを2つ考えました。あの時点から見ると、基本型は+12.4%、積極型で+14.7%と、好成績でした。2020年は、どんな投資配分がオススメですか?

ちなみ配分は、基本型が金6割、プラチナ2割、あとはパラジウムとシルバーに1割ずつ。積極型が金とプラチナを3割ずつ、パラジウムとシルバーを2割ずつでした。

池水氏:投資資金が500万円あったら、そのうち1割の50万円を貴金属に。内訳は前回の比率そのままでも良いのではないかと思います。

林氏:三菱UFJ信託銀行の貴金属ETF・金の果実シリーズは、一口数千円から数万円で投資できますから、ぜひ活用していただきたいですね。

池水氏:貴金属投資は、ある意味保険ですよね。株や債券とはリスクが違いますし、現物資産という価値がありますから、投資資金全体の5~10%組み込むことで、資産運用の保険になると思うんです。

吉田:貴金属は株や債券と違って、発行体がありませんから。発行体が破綻するリスクがないのは大きな安心ですよね。

林氏:さらに金の果実シリーズの中でも金とプラチナについては1kg以上なら現物に交換できるという強みがあります。

池水氏:証券会社に万一のことがあっても、現物が残りますからね。株式を含んだポートフォリオ全体に貴金属を組み入れることは、引き続き重要なことだと思います。

吉田:貴金属や不動投資などの現物資産への投資で株式・債券中心の運用にスパイスを効かせることは、ポートフォリオを豊かにすることにつながりますよね。

林氏:池水さんは、ETFでの貴金属投資はどんなところが魅力だと思いますか?

池水氏:手軽に・少額で貴金属に投資できるところですかね。個人投資家にはETFはよい選択肢だと思います。

吉田:これからもたくさんの個人投資家の皆様にETF(金の果実シリーズ)を活用した貴金属投資の魅力を知っていただきたいですね。

「金の果実シリーズ」4銘柄

「金の果実」シリーズは、国内の商品先物取引市場における貴金属価格に連動するように作られたETF(上場投資信託)です。株式と同じ取引方法、手数料で投資が可能なため、「貴金属の価格に連動する株式」と例えられることがあります。

| 銘柄 コード |

銘柄名 【愛称】 |

|---|---|

| 1540 |

純金上場信託 (現物国内保管型) 【金の果実】 指標価格は、国内の商品先物取引市場における金1グラムあたりの先物価格から評価した、金地金1グラムの現在の理論価格です。 |

| 1541 |

純プラチナ上場信託(現物国内保管型) 【プラチナの果実】 指標価格は、国内の商品先物取引市場におけるプラチナ1グラムあたりの先物価格から評価した、プラチナ地金1グラムの現在の理論価格です。 |

| 1542 |

純銀上場信託(現物国内保管型) 【銀の果実】 指標価格は、国内の商品先物取引市場における銀1グラムあたりの先物価格から評価した、銀地金100グラムの現在の理論価格です。 |

| 1543 |

純パラジウム上場信託(現物国内保管型) 【パラジウムの果実】 指標価格は、国内の商品先物取引市場におけるパラジウム1グラムあたりの先物価格から評価した、パラジウム地金10グラムの現在の理論価格です。 |

【ご注意】

上記4銘柄の「金の果実ETF」については、信託財産である貴金属地金は国内で保管され、一定口数以上で、国内での貴金属現物との転換(交換)が可能となっております。なお、弊社では貴金属現物への転換(交換)は対応しておりませんので、転換(交換)をご希望なさる場合は、指定転換販売会社(証券会社)への移管が必要となります。詳細につきましては、指定転換販売会社(証券会社)までお問い合わせをお願いいたします。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[広告]金価格40年ぶりの高値でマーケットも注目!プロが教える「貴金属投資」の魅力](https://m-rakuten.ismcdn.jp/mwimgs/1/8/550/img_185de8390fc122d6738ff1646fcd0d9f74021.png)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)