つみたてNISAの4つのメリット

今回は「つみたてNISA(積み立て型の少額投資非課税制度)」のメリットと注意点について解説します。

まずは、メリットです。

1つ目はわかりやすさ。「年間40万円」の範囲内で、一定の条件に合致した投資信託を積み立てていくと、「最長20年」にわたって、受け取る「(普通)分配金や解約したときの利益が非課税」になるという比較的シンプルでわかりやすい仕組みになっています。

2014年からスタートした「一般NISA」は非課税期間が5年なので、長期で保有しようとすると非課税期間が終わったときに、課税口座(特定口座)に払い出すか、新たなNISA口座に持ち越す(ロールオーバー)か、課税口座(特定口座)に移管するかといったことを考えなくてはなりません(非課税期間終了前の解約、課税口座への移管も可能)。

その点、「つみたてNISA」はロールオーバーといった面倒な仕組みがありません(*1)。

2つ目は「ためながらふやす」仕組みとして利用しやすいことです。長期的にお金を育てていくには、お給料の一部を自動的に貯蓄や投資に振り向ける「仕組み」を早めに作ってしまうのがポイント。昔は「まとまったお金をためてから投資する」のが常識だったかもしれませんが、今やネット証券では100円から投資信託が購入できる時代です。万一に備えるお金ができたら、積み立て貯蓄と並行して積み立て投資を行いましょう。そのときに仕組みに取り入れやすいのが、つみたてNISAやiDeCo(イデコ:個人型確定拠出年金)です。

積み立て投資をする「場」としては、3つ目のメリットでもある「運用益が非課税になる」口座を優先的に活用したほうがよいからです。

投資経験者の方の中には、「つみたてNISAは投資できる金額が少ない」という方もいるかもしれません。しかし、例えば企業年金のない会社員がつみたてNISAとiDeCoを合わせて利用すると、年間67万6,000円(月額約5万6,000円)まで投資信託の積み立てを行うことも可能です。仮に上限額を20年積み立てたら、元本だけで1,352万円にもなります。

もし企業年金のない会社員同士で結婚していたら、その2倍、年間135万2,000円(月額約11万2,000円)まで積み立てられるわけですから、資産形成を行う上では十分に価値のある金額だと思います。それ以上余裕がある場合には、課税口座も利用しましょう。

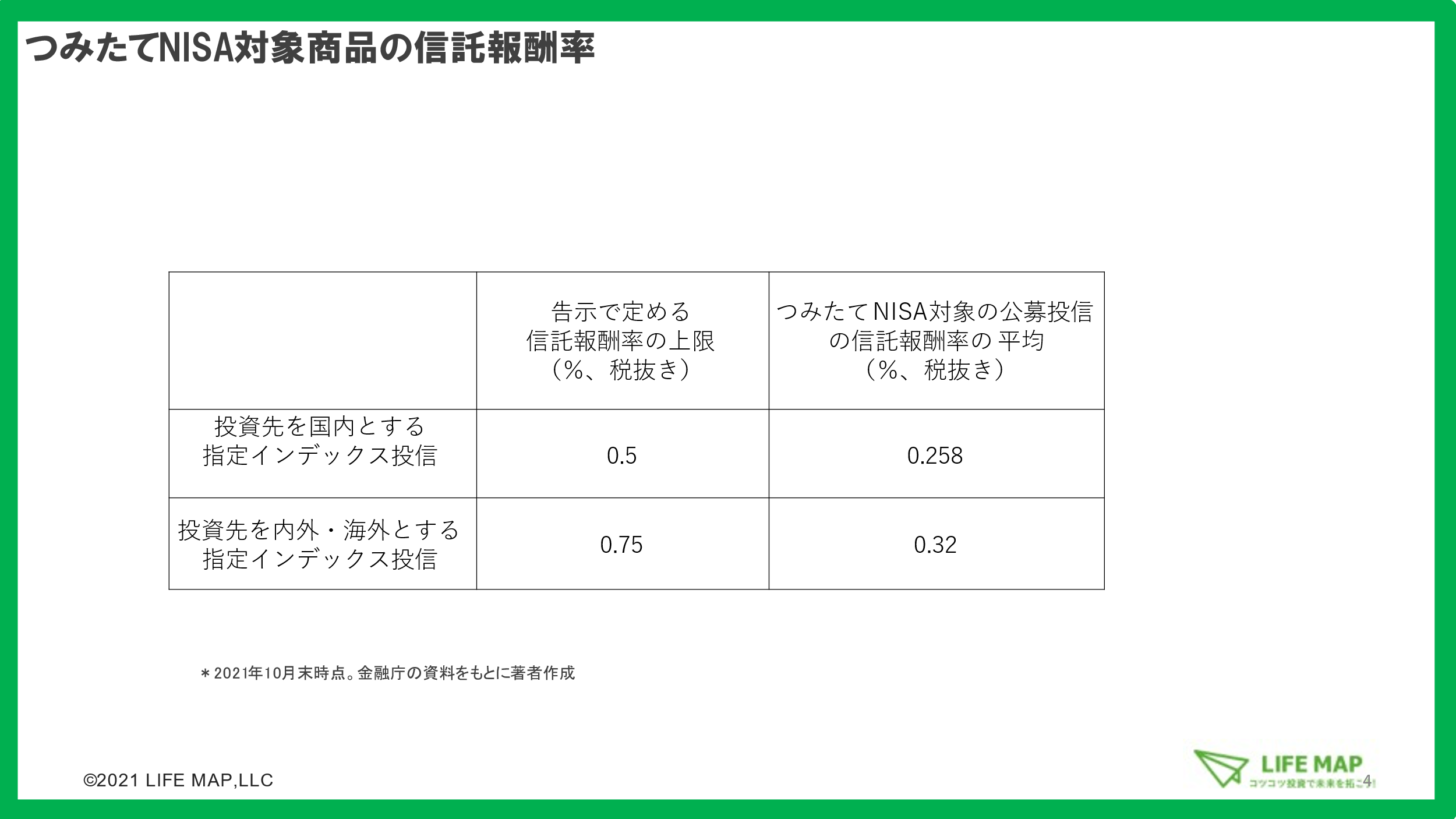

そして、4つ目は対象となっている投資信託、特にインデックス投信の手数料水準が低いことです。対象投信はすべて購入時手数料ゼロ(ノーロード)ですし、告示で運用管理費用(信託報酬)の上限が定められていますが、実際には基準をさらに下回る水準となっています(下表参照)。

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)