※この記事は2019年5月15日に掲載されたものです。

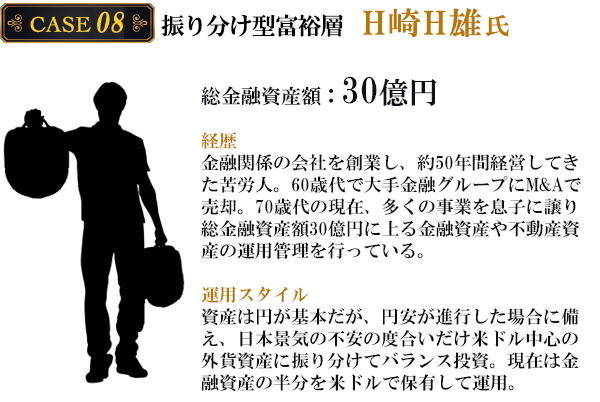

国内・海外のバランス投資で30億円【振り分け型富裕層】の投資術

今回は、日本景気と世界景気の変動で影響を受けすぎないために、円投資と米ドル投資を絶妙に分配している「H崎H雄氏」の投資法をご紹介します。世界株安でも強みを発揮できる、「振り分け型」投資術とは?

日本の未来を信じすぎない!リスク分散運用

国内株式から新興国関連への投資まで一通り試してきたH氏。いろいろと試行錯誤した結果、H氏は最終的には自分の考えや投資スタンスをダイレクトに反映できる「仕組債」を中心に運用を行うようになりました。仕組債は、許容できるリスクをベースにオーダーメイドで金融商品を仕立てるもので、超富裕層の資産運用に積極的に活用されています。

ただ、多くの金融商品を活用している場合、外貨の保有バランスにまで気が回らないことがあります。どのように資産運用を行うかということの前に、どのような通貨配分で資産を保有していくか、ということが実はとても重要なポイントなのです。

日本には、実は人口が減少していくリスクや、政府の財政状況の悪化から国の借金が増加し続けるリスクなど、先行きに複雑なリスクを抱えています。将来、労働力が減少して企業の経済活動が停滞すると、収入も減少して景気は悪化してしまいます。

そうなると、日本の借金を減らすことはさらに難しくなり、日本全体が弱くなってしまいます。海外から見た円の価値が下がり、円を保有する魅力が失せ、円を売る圧力が強くなることから、円安が進行していく可能性があります。

そこでH氏は、円安が進行した場合に備えて、保険的な意味合いで外貨資産を保有することを検討。生活の場は日本であるため、資産は円が基本ですが、その日本経済への不安の度合いだけ、米ドルを中心とした外貨資産を保有することにしたのです。

もちろん、H氏もすぐに日本円が売られるような展開は予想していません。しかし、高度経済成長期を経て成熟した日本の現状と将来を考えると、息子や孫に引き継ぐ資産の行く末も考慮して外貨資産の必要性を考えました。世界情勢と通貨の動きを読み、積極的に利益を取りに行く投資ではありません。遠い将来を見据えて、まずは基軸通貨であるドルを資産として保有する、という明確な目的があるのです。

![[今週の日経平均と株式市場]バイデン撤退で荒れる米国市場、「カオス」相場の乗り切り方](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]【米国株】「トランプ×景気軟着陸」相場一転 半導体株崩落](https://m-rakuten.ismcdn.jp/mwimgs/4/7/498m/img_470035e1d1601585a3ca11043f2df08970616.jpg)

![[動画で解説]今、上昇している市場はどこ?投資信託ランキング(2024年6月) 株高、ドル高、米国利下げ・・・そろそろ債券ファンドの出番?](https://m-rakuten.ismcdn.jp/mwimgs/d/1/498m/img_d1abb2680c8dd4085514b77e0544ce7e131675.jpg)

![[動画で解説]中国4-6月期経済成長率は4.7%増で鈍化。「三中全会」の景気回復効果は限定的か](https://m-rakuten.ismcdn.jp/mwimgs/5/5/498m/img_55107ca64e159b02b61e5054855d701b52288.jpg)

![[動画で解説]日銀が7月利上げに踏み切るべきでないこれだけの理由](https://m-rakuten.ismcdn.jp/mwimgs/a/8/498m/img_a8715b638366eed8a8f8d75613b8e92163161.jpg)

![[動画で解説]みずほ証券コラボ┃7月22日【日米株75日線をうかがう?~今週は米主要企業決算発表、パリ五輪開幕~】みずほウィークリーVIEW 中島三養子](https://m-rakuten.ismcdn.jp/mwimgs/8/a/160m/img_8a30cdafe8fad88fb8292eca19b385e487758.jpg)

![[動画で解説]今週の日経平均&株式市場 今ちょっと「カオス」になってきた相場の乗り切り方~シナリオが「本流」に戻るのはいつ?~<チャートで振り返る先週の株式市場と今週の見通し>](https://m-rakuten.ismcdn.jp/mwimgs/8/4/160m/img_8408e38747fe475d90f9c4e2b21dc007115329.jpg)

![[動画で解説]円安は終わり?円高反転4つの理由。どうなる日経平均?](https://m-rakuten.ismcdn.jp/mwimgs/f/5/160m/img_f5e2ed9953b84f698d0f23ebc23c60d646551.jpg)