7月12日のマーケットスピードFXのバージョンアップ(バージョン1.4.4)で皆さんもボリンジャーバンドの派生指標が使えるようになり、早速活用されていることと思います。

今回は、ボリンジャーバンドの設定画面から表示できるもうひとつの派生指標「%b」です。%bは指標の名前からも想像がつきますが、ストキャスティクスの式にボリンジャーバンドの値(上側バンドの高値、下側バンドの安値)を入れて得られる数値が%bとなります。ボリンジャーバンドの派生指標の中では一番最初に開発された指標です。

まず、いつものドル円週足チャートにボリンジャーバンドは±1σと±2σ、%bは±2σのみを表示したチャートをご覧ください。

サブチャートに表示されているグラフが%bですが、%bはローソク足とボリンジャーバンド(上記のチャートでは±2σ)との位置関係を示しています。ローソク足が、ボリンジャーバンドの+2σに位置していれば1.0、-2σに位置していれば0となり、中心の移動平均線に位置していれば0.5となります。つまり、チャート中央部の円安局面のようにローソク足がボリンジャーバンドの+2σを超える状態が続く場面では%bも1以上となりますし、このチャート内にはありませんが、ローソク足がボリンジャーバンドの-2σを下回る状態が続く場面では%bは0以下となります。

この%bは、メインチャートに示されるボリンジャーバンドを平らに表示したようなイメージで、ローソク足の終値とボリンジャーバンドの位置関係を0.5を中心として明確に示していますので、例えば移動平均線と+2σとの間でローソク足が推移するような上昇トレンドにおけるバンドウォークでは、%bは0.5以上で安定的に推移することとなります。特に、このチャート例のように同じ0.5以上でも0.75以上というように上側の狭い範囲での横這いの時には強い上昇を示します。同様に、0.25以下といった下側の狭い範囲での推移であれば強い下落を示すこととなります。

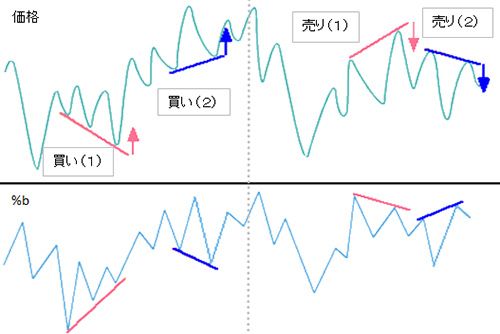

%bのもうひとつの注目すべきものは、ダイバージェンスです。ダイバージェンスはオシレータ系指標で使われる見方で、価格の動きとオシレータの動きが乖離(ダイバージェンス)する時に、価格が反転することが多いというもので、基本的には以下のように説明できます。

- 買いのダイバージェンス

(1)価格が以前の安値よりも安い安値を付けたのに対し、%bはより高い数値を付けた時に買い

(2)価格が以前の安値よりも高い安値を付けたのに対し、%bがより低い数値を付けた時に買い - 売りのダイバージェンス

(1)価格が以前の高値よりも高い高値を付けたのに対し、%bがより低い数値を付けた時は売り

(2)価格が以前の高値よりも安い高値を付けたのに対し、%bがより高い数値を付けた時は売り

文字で読むとわかりにくいのです、次の図を見てください。

上側が価格、下側が%bの模式化した動きを示し、左側から順に買いのダイバージェンス(1)、(2)、売りのダイバージェンス(1)、(2)となっています。

ダイバージェンスを見つけるコツは、買いのダイバージェンスであれば価格にも%bにもサポートラインを引き、売りのダイバージェンスであれば価格にも%bにもレジスタンスラインを引くことですが、最初にラインを引くのは%bです。%bのサポートであれば2つの谷を探し、レジスタンスであれば2つの山を探します。次に%bのラインに対応する価格のラインを引いてみて、方向が異なっていればダイバージェンスとなります。その際、価格のラインを引いた際に間のローソク足を横切るようなことがあっても無視して構いません。

具体例として、ユーロドルの日足チャートをご覧ください。

5月上旬から6月上旬にかけて%bの2つの谷に上向きのサポートラインを引いてみました。そのサポートラインに対応する価格のサポートラインは下向き、つまりダイバージェンスが発生しています。これは買いのダイバージェンス(1)のケースに当てはまりますので、黄色の丸で囲ったローソク足の終値でダイバージェンスが確定、買いということになります。なお、ダイバージェンスが発生したにも関わらず、ローソク足3本以内で利益が出ていないようであれば、いったんポジションを閉じたほうがよいことが多いという私の経験も書き添えておきます。

第5回のポイント

- %bでは、バンドウォークをはじめボリンジャーバンドとローソク足の位置関係が明確となる。

- %bでダイバージェンスが発生した時は、一時的な方向転換につながることが多い。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)