「ドルコスト」は魔法の杖じゃない

これまでオール・カントリーなどのインデックスファンドをベースに「チューニング」を施すという考え方のもと、「買いたいファンドありき」でNISAという器を使っていくという考え方を紹介した。あくまで買いたいファンドが主でNISAは従なのだから、それが逆になる主客転倒には気を付けてね、という話をしてきた。

ここ数回って結構高度な話している。今日もそうかもしれない。だがファンド選びにとって、きっと意味ある話になると思う。積立にはどんな投資信託がいいのか、というまさにど真ん中の話なので。

この連載当初の記事で僕自身の30歳頃からの積立の話をした。日本株に絞っちゃったという後悔はあれど、それでも素晴らしい成果だったことを自慢した。その理由として、途中で大きく下がった時に口数を大きく増やしていて、それがその後の上昇局面で花開いた、「ターボ」がかかってグワっと大きく増えていったという、投資信託の定額積立ならではの効果の話をしました。その効果は専門的いうと「ドルコスト平均法」の効果です。

何で「ドルコスト」って名前なんだって思いますよね。イギリスでは「ポンドコスト平均法」って言うらしいから、日本独自のネーミングがあってもいいはずなんだが、昔誰かがそのまま使っちゃったのが広まって今に至っているんだと思う。要は「定額」の定期投資のことです。投資信託の積立は金額を指定して口数を毎月仕入れていくのでピッタリ該当するわけだ。

僕は2000年に日本株ファンドで積立を始めました。ITバブルの崩壊でいきなり暴落し、そのまま日本経済は銀行の不良債権問題などで本格的におかしくなっていく。2003年頃にはようやく下げ止まって反発していくんだけど、2008年にはリーマンショックでまた大暴落して……って話だ。

それでもその間、僕はずっと積立を止めずに続けたのだが、前述の「ITバブル崩壊」「リーマンショック」この2度の暴落が実はすごい価値があった。ファンドの基準価額が激しく下がり続ける中、同じ金額で同じファンドを買っていることで先月より今月、今月よりも来月にゲットする口数が多くなるかたちで、僕は口数を溜め込んでいた。それが2013年頃からの日本株の回復ですごい勢いで花開いていったと。

実はこれってドルコスト平均法の理想形なのだ。途中で大きく下がって後の方で上がる。これが積立の理想なの。今日はこの話をしていく。

ところでネットとか本では、「定額」積立と「定口数」積立の比較とか、一度に買うべきか、ドルコストで買うべきかとかといった話を見かけるけど、積立の「投資手法としての優劣」の議論って意味ないんだよね。まとまったお金があって、もし明日から上がっていくのなら、今日一括で買うのがいいに決まってるんだしさ。

僕も君たちもそうだけど、積立ってそうしたまとまったお金がない場合に「仕方なく」選ぶものじゃない。まとまったお金がない、あるいは十分にないからコツコツと毎月積立するしかないからやるのであって、ドルコスト効果が優れてるから選ぶという話ではないはずだ。

僕が買ってきた日本株ファンドは理想的な軌跡だったおかげでドルコスト効果が発揮される場合もあるけど、そうでない可能性だって十分ある。もし日本株が今もずっと低迷しているなら、僕の積立は今みたいに花開いてはいないわけだ。少なくとも今はまだ。

もちろん、コツコツと続けてきたことで、いつの間にかたくさんの投資元本は投じられてきたし、毎月買ってきたことでその買値は均されていて、それが賢い投資になっていることは間違いない。もし今まだ日本株が低迷したままだったとしても、今後ちょっとでも上がってくれたら僕の積立はやっぱり成果が出るはずだ。途中で適当に相場を見て、積立を停止したり再開してみたりしていたら、それは絶対に叶わない。

あ、「ちょっとでも上がったら」僕の積立は成果が出る、ってところが意味わからないかもしれないので。説明します。

優秀なファンドって?

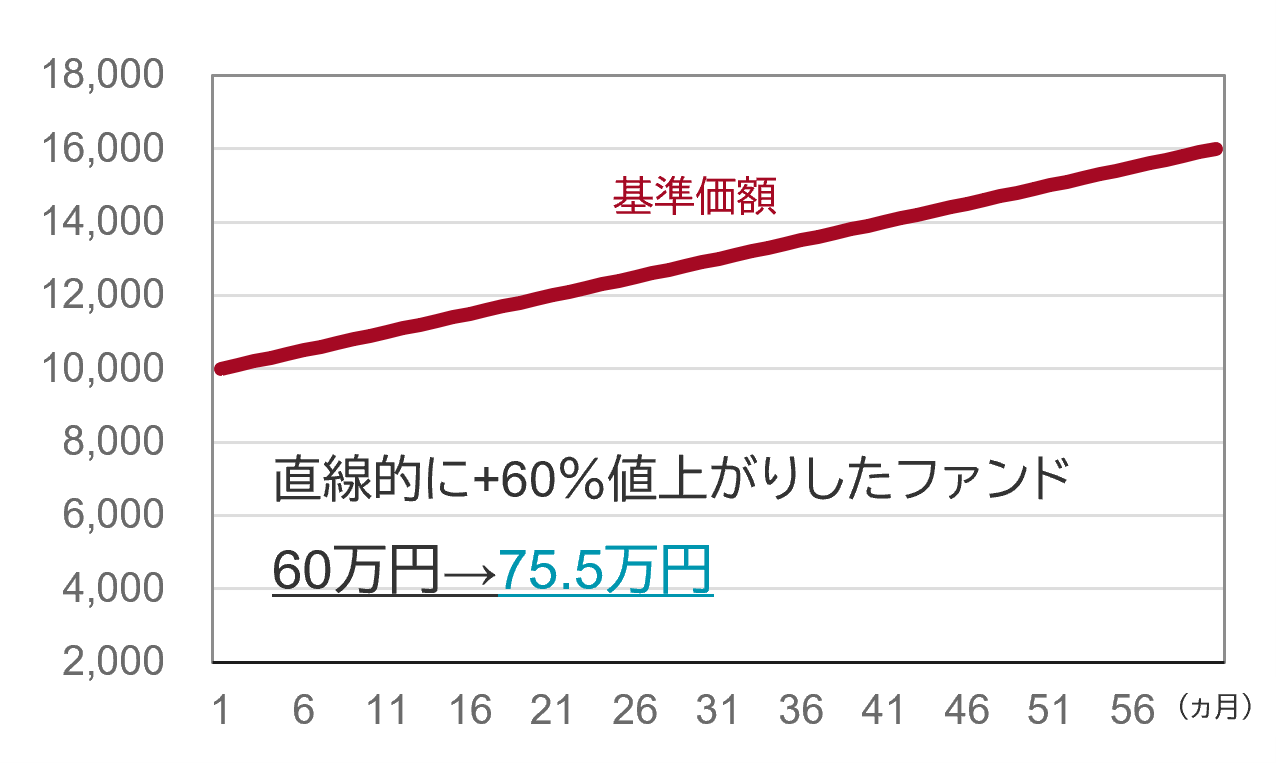

このグラフは、あり得ないけどブレという意味でのリスク、前に話した「途中のリスク」だ。それがゼロのファンドの5年間の軌跡。それに毎月1万円ずつ積み立てていった場合の金額がグラフの中にある数字で、積立元本60万円、つまり月1万円・年12万円・5年で60万円という積立元本が、最後に75.5万円になったことを示している。

この5年間のリターンはわかるだろうか。10,000円の基準価額が5年で16,000円になっているのでリターンは60%だね。一般的には年率で表現するので、60%を5年で割って単利換算で年率12%、複利換算してみたら年率9.86%だった。この年率換算の話、覚えてるだろうか。そうそう、ルートとか何乗とかで話したやつ。

その年率9.86%のリターンをどの程度のブレで達成したのか、というのを測る考え方があって、それをシャープレシオと言うのね。覚えないでいいです。「リスク当たりリターン」という言い方もするかな。

シャープレシオは分母のリスク、つまりブレ方小さくて、分子のリターンが大きいほど高い数値になり、それが高い場合は、上に下にのストレスが少なくて、かつちゃんと上昇した「いい運用だった」ことを意味する。「このファンドの過去5年間の運用は優秀でしたね」と過去を評価するモノサシってわけ。

広範な業種や国に広く分散する指数のインデックスファンドに投資することは、このシャープレシオが高い世界に近づこうという行為だと思う。

だって、例えば1つの企業の株式に投資するのって、5年後に60%以上に上昇するかもしれないけど、途中の上下動はこんなに小さいわけないよね。もっと上に下にと激しく動くはずだ。シャープレシオは低いはずだ。でもS&P500なら500程度の銘柄に分散するし、オール・カントリーなら2千数百の銘柄に分散していることになるので、途中の上下動はそれよりは絶対に小さいだろう。それが分散を旨とするインデックスファンドへの投資ってわけだ。

でも、こと「積立対象」として考える場合、実は「シャープレシオが高いのがベスト」とは言えなくなる。これ、あんまり言われないことだけど、事実。

積立にとって「いい軌跡」

積立の場合は、そのファンドがどういう風に動いていくかという「軌跡」が大事だ。それがすべてと言っても言い過ぎではないくらいに大事。

積立の場合、実はこのグラフのような軌跡の方がいい結果になるんだよね。

5年間の前半の約3年はずっと横這いで全然上がらず、後半からようやく上がっていく。最初の2つのグラフと同じ16,000円のところまで上がってくれて最後にホッとした感じかな。さっきのに比べるとまったく「優秀」じゃない。

でも、グラフの中に書いてあるように、このファンドへの積立の結果は85.9万円だ。さっきの75.5万円よりも「優秀」な積立結果となっている。理由はもうわかるよね。毎月買っていく積立の場合、この前半戦において、低い基準価額で仕込めていること功を奏したわけだよね。

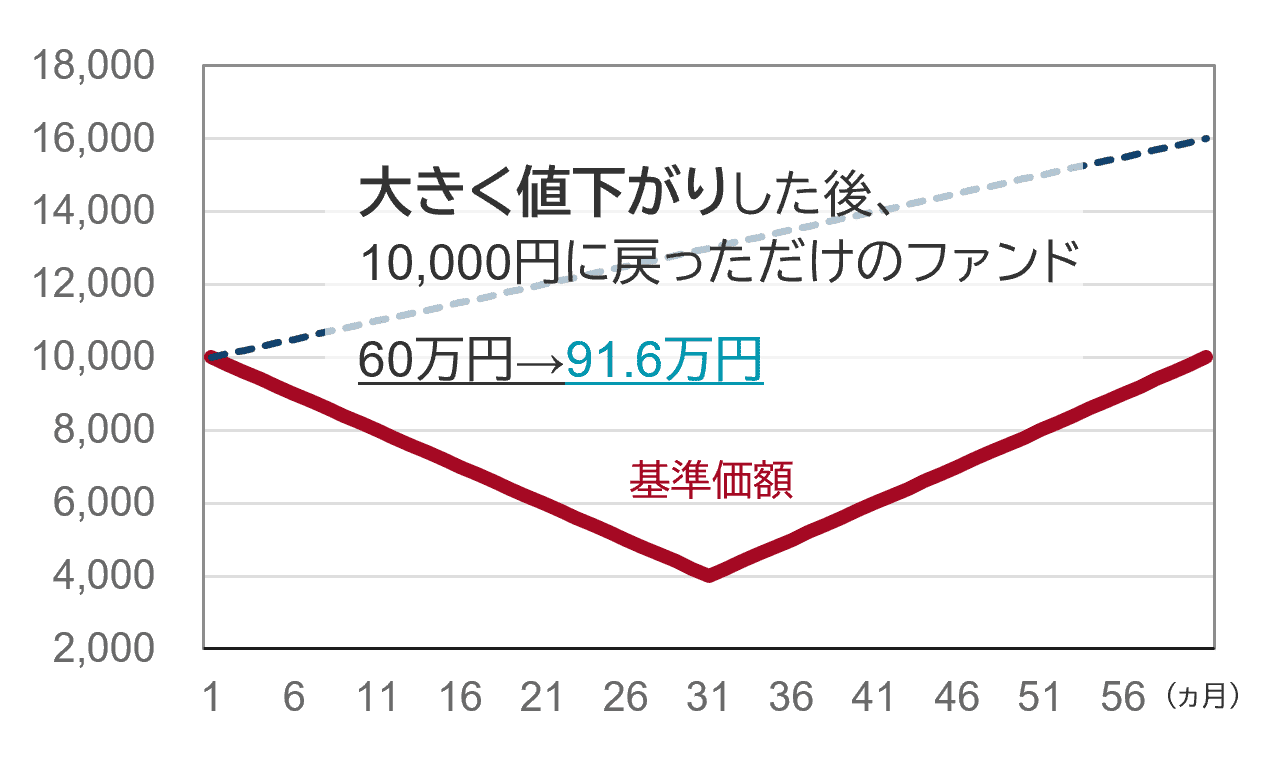

もっと面白いケースを見せましょうか。これです。

さっきのケースの前半戦はそうはいっても横這いだったけど、これはひどい。積立を始めたすぐから下がっている。しかも10,000円が4,000円だから「暴落」と言ってもいいだろうな。その後上がっていったけど、さっきのファンドたちのように16,000円のところまでは上がれなかった。ようやく最後にスタート時の10,000円に戻っただけ。

しかし、しかし、しかし。もうグラフの中の数字に気付いてくれている通り、このファンドへの積立結果は91.6万円。これまで見たどれよりも「優秀」な積立結果となっていることに驚くよね。

もうわかってると思うけど、4,000円までの下落局面において口数をたくさん仕込んで来たおかげだ。その後の回復が10,000円というスタート時点に戻るだけのものであっても、十分に大きく作用しているわけだね。ドルコスト効果全開だわ。もしここから基準価額が上昇していったら、前のグラフのファンドとの差はさらに拡がっていくことになる。

まさに僕の20年以上の積立はこういうことだった。2回の激しい下落時に「下がっても嬉しいのが積立だ。上がるのは最後でいいのが積立だ」とばかり止めなかった。そして僕の積立の「軌跡」は、結果的にはドルコスト平均法の理想形だったということだ。

シャープレシオとは無関係の「積立向きの軌跡」という観点は、あまり言われないがとても大事なことだ。最初に言ったような1銘柄とかの個別株投資はまったく勧めないけど、「値動きのリスクは大きいが、長期の成長期待も大きい」といったタイプの投資信託は「積立向きの軌跡」を期待するファンドとして一考に値すると思う。

前回「コンセプトファンド」でチューニングする話をしたけど、それはこの観点からも当てはまる。ロボティクスとかフィンテックといった投資テーマは、長期のメガトレンドだと僕は思っているけど、そのテーマから選ばれるような企業の株式はまだ十分な利益が出ていなかったり、やっているビジネスが皆にちゃんと理解されていなかったりする。既に出来上がっている、時価総額の大きな企業に投資するコンセプトではないんだから、そうなるよね。

するとどうしても短期目線の投資家がワッと買い上げてしまったり、サーっと引いてしまったりで、株価の動きが激しくなりがちなんだよね。そして「残念ながらマーケットはひとつ」なもんだから、その値動きはそれらファンドの基準価額にも反映されて、激しい値動きのファンドということになる場合が多い。シャープレシオの低いファンドだね。

積立をしている最中に大きく下がる局面は何度も出てくると思う。下がる時に普通のインデックスファンドよりも大きく下がるのは、ほぼ間違いない。逆に時々急に大きく上がることもあると思う。でもホッとしたのもつかの間、また下がったりするのよ。

ついつい力が入っちゃうのは、僕の積立は今、こういうファンドになってるからなんだよ。20年以上前に始めた僕の日本株ファンドでの積立は、実は8年前に今のマンションの頭金を作る時に一部売った。けれど、その時に残りも一緒に見直そうと思って初めての切り替えをしていたのだ。

上記のようなファンドも積立ファンドの購入予定リストの中に加えていたら、つまり普通のインデックスファンドをベースに「チューニング」素材として加えていたなら、それらは20年後のトータルの結果に対して「大活躍」を果たしている可能性があると、僕は思ってる。

「積立向きの軌跡」を描いた結果として「チューニング」部分が大きな仕事をしているとね。つまり、最初からしばらくは値動きが激しく、低迷期間も長く、したがって安い基準価額で淡々と口数を溜め込んでいて、というかそうならざるを得ない状態で、そして後半戦になってようやく、そうしたファンドのコンセプトに時代が追いついてきた結果として基準価額が上がっていくと。

もちろん、話半分でお願いします。そういう積立を「チューニング」どころか「メイン」にしちゃってる僕の個人的な意見だから。これまでの他の話もすべてそうだけど、自分で納得ずくのかたちを作れるよう、考え方のロジック、頭の整理として受け止めてくれればと思う。焦る必要はない。だから、じっくり考えて決めてもらえれば嬉しい。

積立にとって「ダメな軌跡」

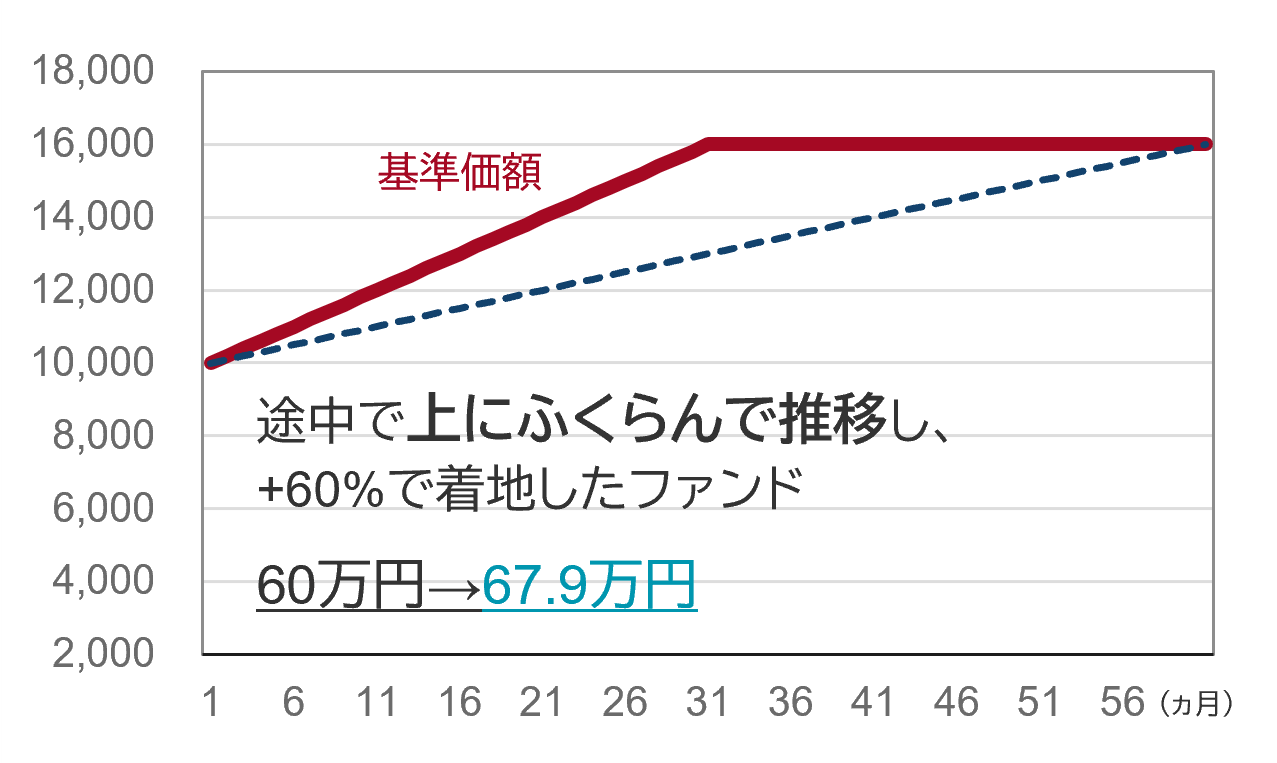

最後にもうひとつのケースを見せておきましょうか。さっきの逆で、途中で上にふくらんで16,000円で着地している。

これ、今までのどれよりもお金が増えてない。67.9万円だ。一番「優秀」でないファンドってことだね。その理由はもう2人はわかってるよね。高い基準価額で少ない口数しか溜め込めない前半を過ごすってことは、実は「ダメな軌跡」なんだ。

これはなかなか深い、というか考えさせられる話だ。

だってこのグラフってさ、積立を始める時にイケイケで、皆が「これが一番いいじゃん。上がってるし!」と選びそうな値動きじゃない。始めた後も基準価額は上がってて気持ちがいい。「増額しちゃおうかな」「これまで3.3万円だったけど、10万円までこのファンドでNISAは一本化しちゃおうかな」「成長投資枠の積立までこれ一本で月30万円までいくで~」ってなりそうだ。

時価総額加重のインデックスに対する、世界中の機関投資家や日本の個人投資家からの集中に心地悪さを感じているという話を前回したよね。今回の話と合わせて考えてみて言えるのは、そうした投資家の集中がもし指数上位銘柄の株価を過度に割高にしている場合には、その指数は今後このグラフのような「ダメな軌跡」を辿る可能性があり得るってことだ。

ちなみに「割高」っていうのは、その企業の利益に対して株価が高すぎるということで、ずっと前にPERの説明をしたのを覚えているかな。20倍とか30倍っていう倍率で表すんだけど、S&P500の上位にいる銘柄のPERは、時期によるけど結構高くなっている場合がある。

マーケットって不思議で、イケイケな時は気にならなかったそうした割高さに、突然皆が敏感になる時が来るんだよね。するとグラフの後半戦みたいな感じでスローダウンする時期を経験することになる。

もちろん、指数上位銘柄の株価は割高ではなく、今後のさらなる利益成長を先取りした水準で「あり続ける」という可能性も十分にあって、その場合は杞憂になる。それに、前にも言ったように、これらの指数の代わりになるようなリーズナブルな「ベース(基盤)」の候補は他にあまりないのだから、まったく無視する選択肢は取りづらいと思う。

さてさて。何度も同じこと言います。いくつかの大事な原理原則的な理解をもって、自分が一番スッキリするかたちを「全体設計」するしかないと思う。人に説明できるくらいに理解した全体設計の方針をぜひ自分自身で作ってほしいと思う。

僕らは何も決まっていない未来に向かって投資をしていく。つまりすべては今後どういう経済情勢の下で積立なり一括投資をしていくことになるのかという「運」に左右されてしまう。だからこそ、止めないための固い方針が必要だし、「最後に笑う」ためにベストと自分が考える、誰かのお勧めなんかじゃない設計図が必要だ。

<父から娘への黄金ルール、「フルバージョン」はこちら>

![[今週の株式市場]為替市場は日本株の足枷になるのか~株価復調の強さと脆さ~](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]【米日株/ドル円】暴落を繰り返す時](https://m-rakuten.ismcdn.jp/mwimgs/c/a/498m/img_cad29fc006dc013d847ae9cbbb48373b62810.jpg)

![[動画で解説]投資初心者に絶対知ってもらいたい!新NISAの『不都合な真実』](https://m-rakuten.ismcdn.jp/mwimgs/c/9/498m/img_c9ffdc7d6c585d761657857d077e0eac36891.jpg)

![[動画で解説]米大統領選まで2カ月。サリバン訪中から見る米中対立と台湾有事の行方](https://m-rakuten.ismcdn.jp/mwimgs/2/e/498m/img_2e2074050e734f9875f20486ef16048f49981.jpg)

![[動画で解説]日銀の利上げロジックは近いうちに正念場を迎えることになる](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e4f5896c03d3a9087e2dde596dc88e765182.jpg)

![元消防士が高配当投資で資産8億円!かんちさんインタビュー[前編]](https://m-rakuten.ismcdn.jp/mwimgs/b/0/160m/img_b0c234fd1d6f59509609cef18ef2667d37549.png)