日経平均株価は7月11日に史上最高値(4万2,224円)を更新したものの、8月5日には3万1,458円まで下落、その後8月16日には3万8,062円まで回復するなど、値動きの激しい展開となっています。

一方、全世界株式インデックスファンドの代表格、eMAXIS Slim 全世界株式(オール・カントリー)の基準価額も7月11日の最高値2万7,282円から、足元8月16日には2万4,841円まで下落しています。

直近の株式市場の変動は大きくなっており、こういったマーケットを初めて経験しているという個人の方も多いのではないでしょうか。今回は、こういったマーケット環境で資産形成していく際にはどのように対応していけばよいのかについてご説明します。

積立投資で資産形成している人は何もする必要はありません

投資といってもさまざまなスタイルがありますが、長期的な資産形成を目的として積立投資されている方は、マーケットが大きく動いたからといって、特に何かをする必要はありません。ご自身のライフプランに基づいて、計画通り積立投資を続けていくのがよいでしょう。

資産形成で大切な投資は、世界の幅広い株式を対象とした低コストのインデックスファンドなどを長期で保有していくことです。短期的に証券価格(株価や投資信託の基準価額)が大きく変動したからといって、売買したり、積立金額を変更したりする必要はありません。しっかり保有を継続していきましょう。

大切なことはリスク許容度に基づいたお金の配分になっているか

資産形成で大切なことは、ライフプランに基づいて、適切にお金を準備していくことだと考えています。例えば、来年には結婚したい、マイホームを買いたい、車を買い替えたいなどライフイベントでまとまったお金が必要になると分かっているなら、そういったお金は投資にまわすべきではありません。円建て元本保証の預貯金や個人向け国債などで保有しておくべきといえます。

また病気やケガで働けなくなってしまった、仕事を失ってしまった、といったリスクに備えて、生活費の6カ月~1年分程度のお金も同様に円建て元本保証の商品で保有しておくのがおすすめです。こういった事態はいつ起こるか分かりませんので、いつ起きたとしても対応できるよう、ある程度のお金はいつでも使える形で保有しておくのです。

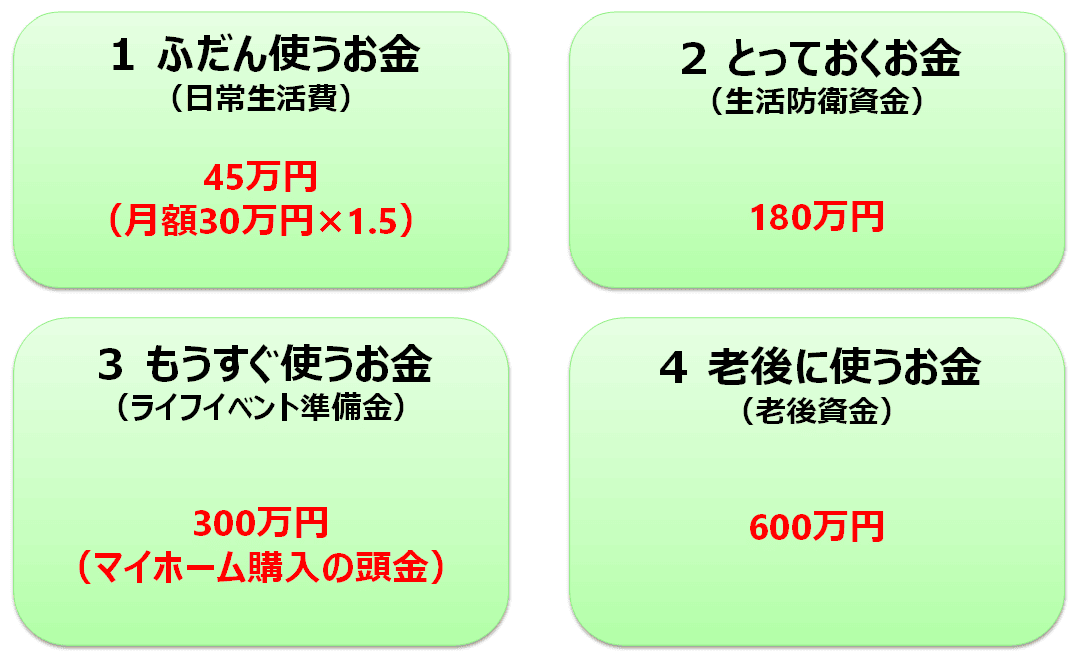

これらのお金と、ふだんの生活で使うお金(目安として1.5カ月分の生活費)は全て預貯金などで持っておくとよいでしょう。

現在持っている金融資産全体を合計し、ふだん使うお金、とっておくお金、もうすぐ使うお金の三つに該当しないお金があれば、それは当面使う予定のないお金となりますので、どのくらいのリスクを取れるか考えながら、その一部もしくは全部を投資にまわしてもよいでしょう。

例:「30代共働き夫婦、生活費月額30万円」の場合はどれほど投資すべき?

少し具体的な例で考えてみましょう。30代共働き夫婦で、毎月の生活費が30万円の家計で考えてみましょう。

毎月の生活費が30万円であれば、ふだん使うお金はその1.5倍の45万円を日常生活費口座に入れておけば十分です。また、共働きなので、二人とも同時に働けなくなってしまうリスクは低いでしょうから、生活防衛資金は6カ月分として180万円を確保しておけばよいでしょう。

一方、来年にはマイホームを購入したいと考えており、その頭金として300万円は確保しておきたい、とします(最近はほとんど物件価格全額のフルローンで購入される方が多いと思いますが、引っ越し代や家具家電の買い替えなど、何かとお金はかかります)。

ふだん使うお金、とっておくお金、もうすぐ使うお金を確保した上で、さらに600万円のお金があったとします。つまり、この600万円は当面使う予定のないお金ですから、このお金はリスクを取りながら投資にまわして積極的に増やしていくことが選択肢となります。

最初から600万円全額を投資にまわす必要はありませんので、一つの目安として2~5割程度の範囲で投資していけばよいのではないでしょうか。

このような形で、ライフイベントなどで使う予定のお金をしっかりと切り分けて管理していれば、投資しているお金がマーケットによって大きく変動したとしても、ライフプランに影響することはありません。短期的には上がろうが下がろうが気にすることなく、長期的には一定のリターンが得られると信じて、保有を継続していけばよいのです。

もちろん投資対象が、個別株式や特定のテーマに特化した投資信託などの場合にはその動向をチェックしていく必要があるかもしれません。しかし、数千銘柄など幅広く分散されたインデックスファンドのようなものであれば、こまめにチェックする必要性は低いといえます。ほったらかしでいいのです。

以下の記事でご紹介しましたが、個人投資家がほったらかしにせず、不必要に取引をしてしまうことで、投資の成績が悪化してしまうことがよく知られています。

マーケット動向に一喜一憂することなく、長期的な視点で資産形成を進めていただければと思います。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)