1.長期リターンはNASDAQ-100が圧勝

1985年12月以降、NASDAQ-100は130倍以上に上昇

米国株式の長期的なパフォーマンスには目を見張るものがあり、長期投資対象としてぜひとも分析しておきたい株式市場です。ひと口に米国株式といっても、対象となる株価指数は複数あり、投資対象となるETF(上場投資信託)も複数あることから、「どのETFに投資すればいいのか?」と、悩みもあるかと思います。

そこで今回は、野村アセットマネジメントがご提供する米国株ETFに関連する主要株価指数3種を分析します。

分析対象は、NASDAQ-100、S&P500種指数、ダウ工業株30種平均(以下、NYダウ)の3種です。まず、Bloombergでデータが取れる期間を振り返ると、1985年12月27日以降のパフォーマンスでは(直近2024年5月3日まで)、NASDAQ-100が約137倍、S&P500が約24倍、NYダウが約25倍と、NASDAQ-100の圧勝となっています。

これだけ見れば、「迷うことなくNASDAQ-100に投資すれば良い」と思いがちですが、同指数には弱点もあります。

最も顕著な弱点は「時々大きく下がる」ことで、例えば図表1の水色シャドーで囲んだ部分(インターネットバブル崩壊局面)の最大下落率を見ると、NYダウがマイナス36%、S&P500がマイナス48%だったのに対し、NASDAQ-100はマイナス83%と大きく下落しました(週次ベース)。

長期的にはパフォーマンスが良いものの、下がるときは大きく下がるという弱点は十分に留意すべき点です。

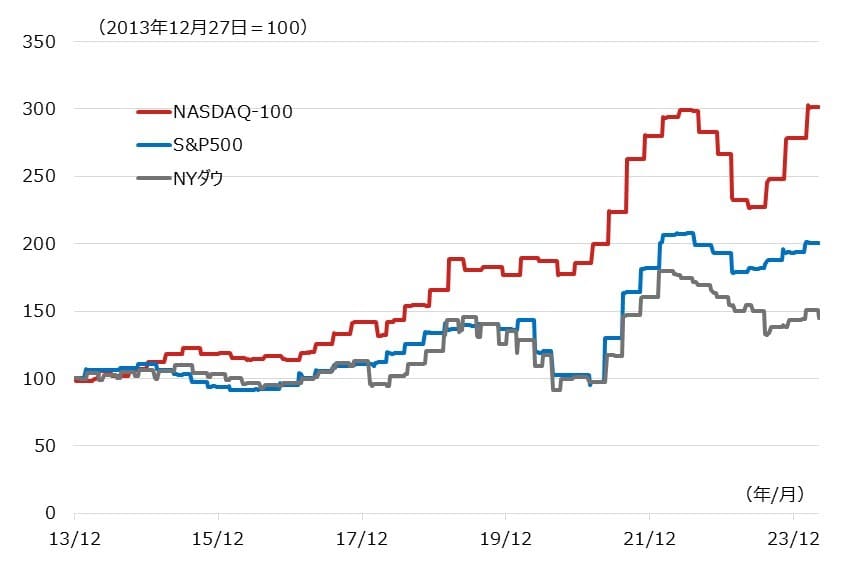

[図表1]米国・主要株価指数の推移

※グラフを見やすくする目的で期初付近の一部を非表示にしています。

(出所)Bloombergのデータを基に野村アセットマネジメント作成

2.過去10年余りの業績の伸びもNASDAQ-100が圧勝

過去10年余りの間に、NASDAQ-100のEPSは約3倍に成長

図表1で見られるように、2000年代初頭のインターネットバブル崩壊局面で、いったんは、NASDAQ-100と、S&P500およびNYダウの両指数とのパフォーマンス格差は縮小しましたが、その後再び拡大し、足元では大きく開いています。

過去10年余り(2013年12月27日~2024年5月3日)の株価リターンを見ると、NASDAQ-100が5.01倍(+401%)、S&P500が2.78倍(+178%)、NYダウが2.35倍(+135%)と、NASDAQ-100が再び他2指数を大きく引き離している様子が分かります。

ただし、同期間のEPS(1株当たり利益)の伸びを見ると(図表2参照)、NASDAQ-100のEPSは3.01倍(+201%)に成長と、同期間のS&P500の2.01倍(+101%)やNYダウの1.45倍(+45%)を大きくしのいでおり、パフォーマンスが良かったことの一定の裏付けもあります。

とはいえ、EPSの成長率と株価パフォーマンスを比較すると、3指数ともに株価パフォーマンスがEPSの成長率を大幅に上回っており、いささか行き過ぎているリスクも感じます。

細かく見れば、NASDAQ-100が2.0倍(401%÷201%)、S&P500が1.8倍(178%÷101%)、NYダウが3.0倍(135%÷45%)というマグニチュードです。長期的には有望ではありますが、短期的には慎重なスタンスで臨んだ方がよいと考えています。

[図表2]米国・主要株価指数のEPSの推移

(出所)Bloombergのデータを基に野村アセットマネジメント作成

3.バリュエーション面では米国株式全般に割高感あり

米国の主要株価指数3種はどれも割高感がある

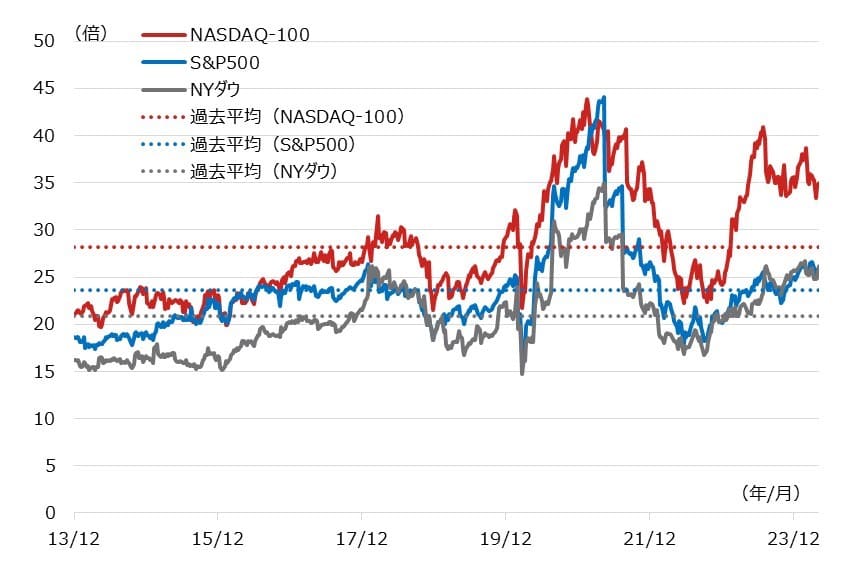

最後に、株価の割高/割安を判断する一般的な投資尺度であるPER(株価収益率=株価÷EPS)を見てみましょう。図表3は米国の主要株価指数3種のPERの推移、および、同期間のPERの平均値の推移です。

主要株価指数全てで足元のPERが過去平均を上回っており、どれも割高である様子がうかがえます。具体的には、NASDAQ-100は過去平均よりも足元が24%割高、S&P500は10%割高、NYダウは26%割高です。

24%や10%、26%といった水準がどれだけ大きいのか?と、バリュエーション判断についてはさまざまな見方があると思いますが、割高感があって相場が調整局面にあるときはある程度慎重姿勢で臨んだ方がよいと考えています。

そして、株価がさらに調整するか、あるいは、時間の経過とともにEPSが伸びて、割高感が解消されれば投資開始の準備をしてもよいでしょう。米国ではこれから大統領選挙モードに入ることから、経験的には株式市場は様子見展開となることが多く、あえて、積極的に挑まず、時間をおいて見直してもよいと思います。

そして、株価の割高感が解消された場合は、長期的な期待値が高いNASDAQ-100を選択肢の一つに加えてもよいかもしれません。

[図表3]米国・主要株価指数のPERの推移

※過去平均は表示期間の平均値

(出所)Bloombergのデータを基に野村アセットマネジメント作成

<関連銘柄>

NEXT FUNDS NASDAQ-100®(為替ヘッジなし)連動型上場投信(証券コード:1545)

NEXT FUNDS ダウ・ジョーンズ工業株30種平均株価(為替ヘッジなし)連動型上場投信(証券コード:1546)

NEXT FUNDS S&P500指数(為替ヘッジなし)連動型上場投信(証券コード:2633)

<当資料で使用した指数と著作権等について>

●「S&P500株価指数」はスタンダード&プアーズ ファイナンシャル サービシーズ エル エル シーの所有する登録商標です。

●「Dow Jones Industrial Average」(ダウ・ジョーンズ工業株価平均)は S&P Dow Jones Indices LLC(「SPDJI」)の商品です。Standard & Poor’s®および S&P®は Standard & Poor’s Financial Services LLCの登録商標で、Dow Jones®はDow Jones Trademark Holdings LLCの登録商標であり、これらの商標を利用するライセンスがSPDJIに付与されています。

●NASDAQ総合指数(Nasdaq Composite Index)及びNASDAQ-100(Nasdaq-100 Index)は、Nasdaq, Inc.の登録商標またはサービスマークであり、野村アセットマネジメント株式会社は、その使用を許諾されています。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)