米国の金融政策は転換点に

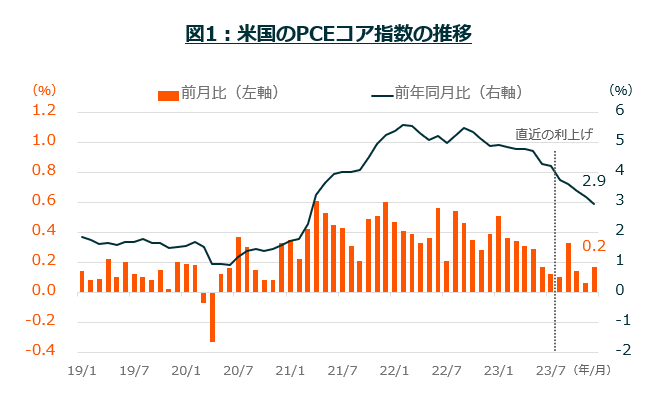

米国ではインフレが減速しています。FRB(米連邦準備制度理事会)が物価指標として最も重視しているのは、PCEコア指数(価格変動が激しい食品とエネルギーを除く)です。12月は前年同月比で2.9%増、前月比で0.2%増と、最後に利上げを実施した7月以降鈍化傾向が続いています。

パウエル議長は利下げについて議論したと明かしており、市場では早くて3月にも利下げに踏み切ると予想しています。インフレ再燃を示すデータが出なければ利下げに踏み切りやすい環境が整ってきており、金融政策の転換が米長期金利のトレンドを変え、低下に向かうと期待されます。

金利低下局面で有望な米国の投資対象

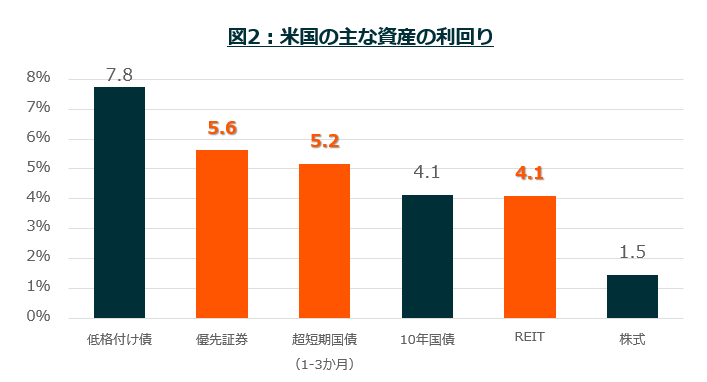

このような投資環境を踏まえると、米金利との連動性が高く、金利上昇局面で売られてきた利回り資産の魅力が高まっています。具体的には、超短期米国債、米国優先証券、米国REIT(リート:不動産投資信託)の3資産に注目しています。

図2は米国の主な資産の利回り比較ですが、株式の利回りが1.5%に対して、REITが4.1%、超短期国債が5.2%、優先証券が5.6%となっています。元々利回りが高いことに加え、金利上昇局面で売られてきたため、魅力的な水準に達しているのです。

(注)各資産は次の指数を使用。低格付け債:Bloomberg US Corporate High Yield TR Index、優先証券:ICE BofA Diversified Core US Preferred Securities Index、1-3か月国債:Bloomberg U.S. Treasury Bills 1-3 Months Yield To Worst、REIT:FTSE NAREIT All Equity REITS Index、株式:S&P500種指数

(出所)BloombergよりGlobal X Japan作成、2024年1月26日時点

さらに、米長期金利が低下した場合、値上がり益も期待されます。

(1)超短期米国債(T-Bills)

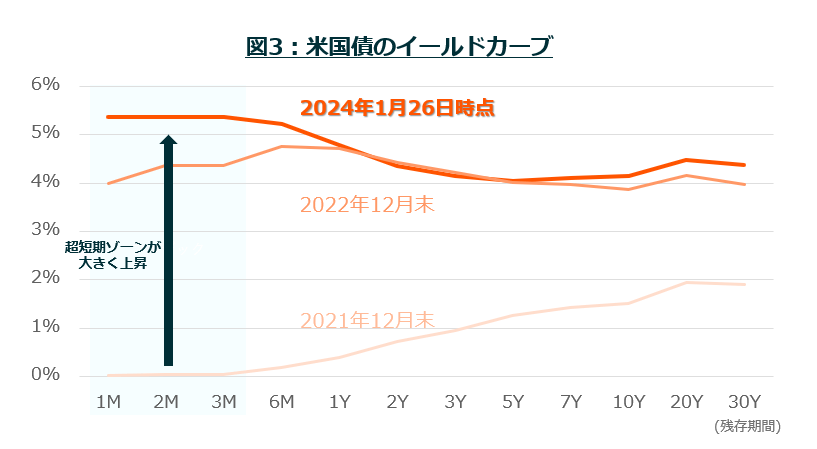

米国債は償還期限によって大きく3つに分けられます。償還期限が1年以内の国債のことを「T-Bills」、2年以上10年以下を「T-Notes」、10年以上を「T-Bonds」と呼びます。

図3の米国債の年限とその利回りを表したイールドカーブを見ると、利上げ開始前の2021年12月末から足元にかけて残存期間の短い1~3カ月の超短期ゾーンが大きく上昇しています(債券価格は下落)。超短期ゾーンは政策金利との連動性が高いためです。超短期米国債に投資することで、金利リスクが高い他の年限よりも高い利回りの獲得が期待できます。

(2)米国優先証券

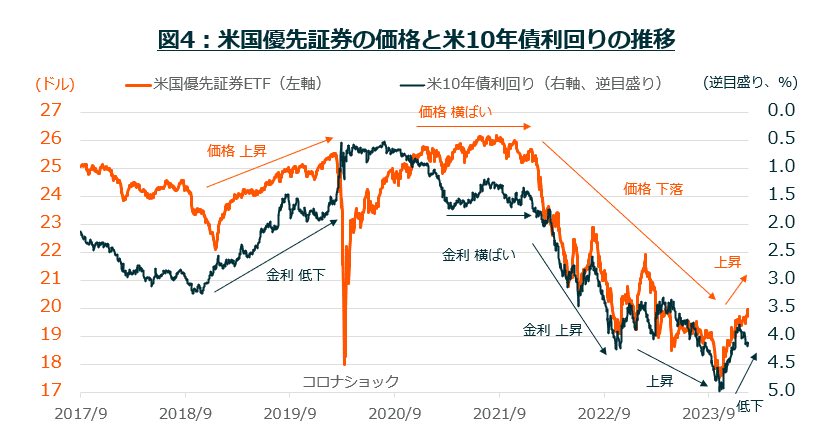

優先証券とは、社債や株式のように企業が資金調達のために発行する証券です。社債と株式の特徴を併せ持ち、株式のように証券取引所で取引され、債券のように定期的に配当が支払われます。優先証券の値動きは株式と比べて小さいですが、債券的な性質があることから金利変動の影響を受けます。

図4は優先証券の価格と米10年債利回りの推移です。金利が低下する局面で優先証券の価格は上昇し、反対に金利が上昇する局面では価格が下落する傾向があります。また、金利が横ばいで推移するとき、優先証券の価格もおおむね横ばいとなります。今後の利下げが見込まれる中で金利は上昇しづらいため、優先証券の価格は底堅い推移が期待されます。

(注)米国優先証券の価格は米国ETFのグローバルX 米国優先証券 ETF(PFFD)の基準価額を使用。期間はPFFD設定日の2017年9月11日から2024年1月26日。日次ベース。(出所)BloombergよりGlobal X Japan作成

(3)米国REIT

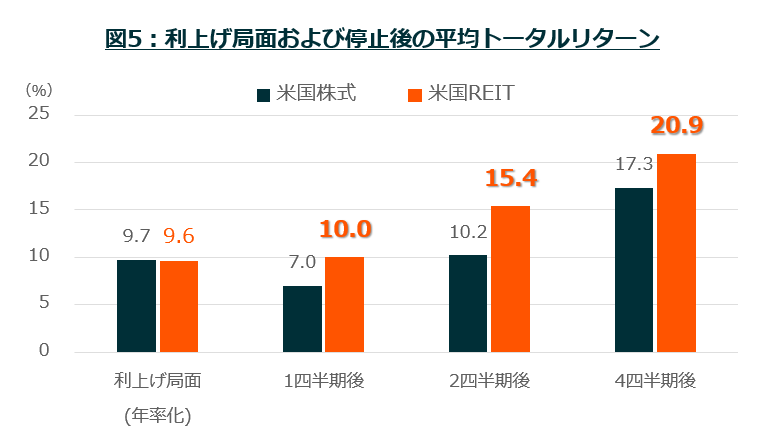

米国は世界最大のREIT市場を有しており、グローバルなREIT指数の約7割を占めています。図5は米国の利上げ局面および利上げ停止後の平均トータルリターンを示したグラフです。利上げ局面では株式とREITはおおむね同じパフォーマンスですが、利上げ停止後はREITが株式を上回っていることが分かります。

すでに利上げを停止していることから、過去に倣うと今後数四半期にかけて米国REITが好調に推移すると期待されます。

(注)1990年以降のデータをもとにNareitが公表(2023年第2四半期時点)。REIT:FTSE Nareit All Equity REITs Index、株式:S&P500種指数を示す。

(出所)Nareit WEBサイト「2024 REIT Outlook(FRB、NCREIF、FactSet)」よりGlobal X Japan作成

以上のように足元の金融環境を踏まえると、利回りと値上がり益の両方を狙った高利回り資産への投資が有効だと考えられます。

新NISAで使える!関連商品のご紹介

米国REIT、米国優先証券、超短期米国債を投資対象とするETF(上場投資信託)が東京証券取引所に上場しています。

グローバルX US REIT・トップ20 ETF【2018】は米国を代表するREIT20銘柄に投資します。オフィスや住宅などに加え、需要が高まっている物流施設やデータセンター、通信タワーなども組み入れています。一定の配当持続性がある銘柄を選定するため増配が期待されるほか、年6回決算のため定期的な分配金の獲得も期待されます。

グローバルX 米国優先証券 ETF(隔月分配型)【2019】は米国企業が発行する優先証券に投資します。組入銘柄のセクターは金融が約7割で、組入上位銘柄の発行体はウェルズ・ファーゴやバンク・オブ・アメリカ、シティグループ、JPモルガン・チェースといった大手金融機関です。

運用管理費用は税込み0.2575%程度と、同様に優先証券を投資対象とするETFと比較して半分程度となっています。

グローバルX 超短期米国債 ETF【133A】は金利リスクおよび信用リスクの低い米国債(T-Bill)に投資します。高い米ドル金利を享受することに加え、ETFのため流動性を確保しながら税制面でも管理がしやすいため、米ドル建てのMMF(マネー・マーケット・ファンド)・預金の代わりとして活用可能です。

また、運用管理費用は税込み0.0975%程度と、他の東証上場の米国債ETFと比較して相対的に低いのが特徴です。

3銘柄とも新NISA(ニーサ:少額投資非課税制度)の成長投資枠で購入できます。ETFの詳細について以下の動画で解説していますのでぜひご覧ください。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)