「新しいNISA(ニーサ:少額投資非課税制度)が始まり、投資をしながらしっかり増やしていこう!」と考えている方も多いのではないかと思います。もちろん将来に向けてお金を増やしていくことは大切ですが、今後の人生で、どういったタイミングでどのくらいのお金が必要になるか、見える化してチェックしておくことがとても重要です。

今回は、将来のお金を見える化できるライフプランシミュレーションについてご説明します。

ライフプランシミュレーションを作るのは何のため?

マイホームの購入や生命保険への加入といったタイミングでライフプランシミュレーションを作ってもらったことがある方も多いのではないかと思います。ライフプランシミュレーションは今後のライフプランを前提として、いつどのくらいのお金がかかるかをイメージしながら、お金が増えていくのか、減っていくのか、試算していくものです。

ここで大切なのは、ライフプランシミュレーションで計算の精度を求めすぎないということです。誤解を恐れずに言えば、厳密に正しく計算する必要はありません。

大まかに何年後くらいにどのくらいお金がかかりそうだから、今から毎月何万円ずつ準備していこうといった形で、事前にどういった計画でお金を準備していく必要があるかチェックして、ライフプランのいろいろな選択肢を考えていくためのものといえます。

ライフイベント表を作る

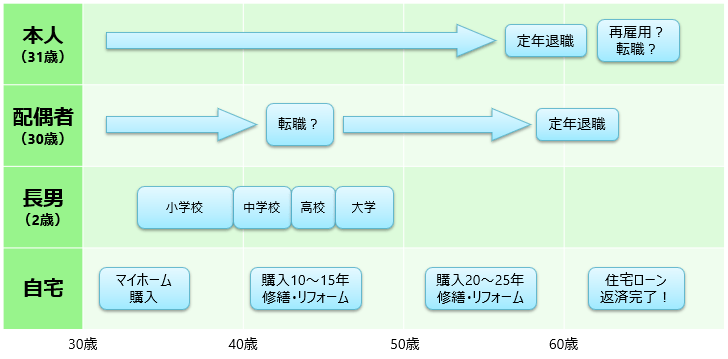

ライフプランシミュレーションを行うためには、まずライフイベント表を作成します。ライフイベント表といっても、難しいものではありません。次の表をご覧ください。

ライフイベント表(作成例)

今回は、本人(31歳)、配偶者(30歳)、長男(2歳)という3人の家族を例に、近い将来マイホームの購入を検討しているご家族を想定してご説明していきます。シングル(独身)の方や、お子さまの人数が異なる方は、ご自身の状況に応じて柔軟に考えていただければと思います。

横軸は本人の年齢を10歳刻みで記入しています。今回の例では、本人は基本的に会社員として働き続け、60歳で定年退職する予定となっています。配偶者は、長男が高校生になるタイミングで転職する可能性を考えつつも、本人同様、60歳の定年退職までは働くイメージです。

長男はまだ2歳で、大学までの教育プランはこれから考えていく、そんな状況です。そして、現在は賃貸暮らしですが、長男が小学校に入学する前までには、マイホームを購入したい、と考えています。

これはあくまで1つの例ですが、ご自身のライフイベント表をこのような形で作ってみることがライフプランシミュレーションの第一歩です。

ライフプランシミュレーションの作成例

ライフイベント表ができたら、ライフプランシミュレーションを行っていきます。ライフプランシミュレーションには、シンプルなものから、本格的なものまでさまざまなタイプのものがありますが、今回はシンプルな例でご説明します。

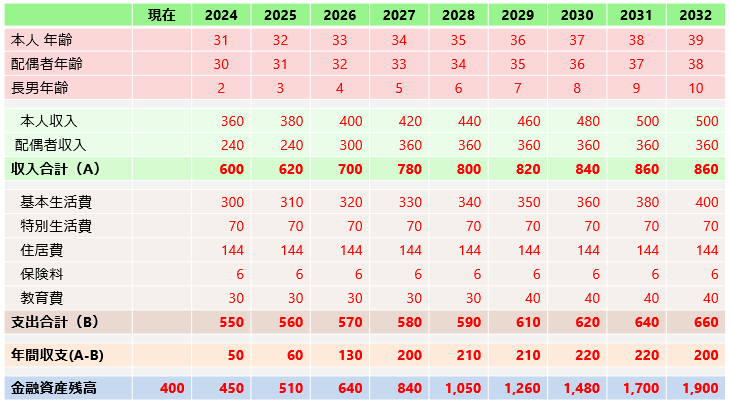

次のように、ライフプランシミュレーションでは横軸に年齢を1歳ずつ記入していきます。一般的には20~30年といった期間で作成することが多いですが、まずはイメージしやすい10年くらいの短めの期間で作成してみるのがいいでしょう。

ライフプランシミュレーション(作成例)

家族構成に応じて年齢を記入したら、次は収入金額です。ここでは、税・社会保険料を差し引いた後の手取り収入金額を記入します。前年までの実績をもとに、だいたいこのくらいかなという金額を記入しましょう。特に将来の収入金額については事前に正確に分かりませんので、大まかな金額で大丈夫です。

次に、支出を記入します。毎月発生する生活費である基本生活費、旅行や帰省、冠婚葬祭など毎月発生するわけではないものの、年のどこかで発生する特別生活費、そして住居費、保険料、教育費といった形で大まかに分類しながら記入してみましょう。

収入合計から支出合計を引くと、その年の年間収支を計算できます。作成例では全ての年で黒字になっていますが、実際には、マイホームを購入して頭金としてまとまったお金を使った、子どもの塾代などで教育費が増えたなど、年によって赤字になることもあると思います。

最後に、預貯金、証券口座、確定拠出年金などの合計である金融資産残高を計算していきます。現在持っている金融資産残高(作成例では400万円)をスタートとして、次のように将来の金融資産残高を計算していきます。

翌年末の金融資産残高 = 前年末の金融資産残高×(1 + 運用利回り)+年間収支

例えば、2024年の金融資産残高は次のように計算できます。

2024年末の金融資産残高

= 2023年末の金融資産残高×(1 + 運用利回り)+年間収支

= 400万円×(1 + 0.00)+50万円

= 450万円

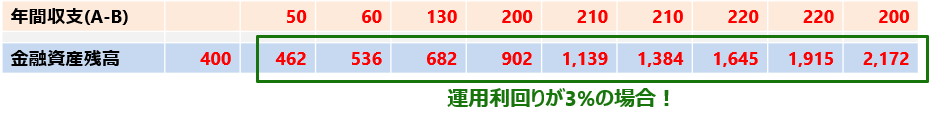

これを繰り返すことで2025年以降の金融資産残高を計算していくことができます。なお、ここでは運用利回りを0%としていますが、例えば、運用利回りを3%として計算した場合には次のようになります。

運用利回りが3%の場合の金融資産残高の推移(作成例)

2032年末の金融資産残高が、運用利回り0%の場合は1,900万円でしたが、3%にすると2,172万円と272万円もアップすることになります。運用利回り3%というのは、投資信託などで長期的に保有していけば、それほど難しい利回りではありません。

とにかくライフプランシミュレーションをやってみる

今回ご説明したライフプランシミュレーションは、難しい印象があるかもしれませんが、実際に手を動かしながら計算してみると、それほど難しいものではありません。紙と鉛筆、電卓があれば手で計算することもできますし、Excelなどの表計算ソフトが使える方であれば簡単に作成できるはずです。

最初から精密に作成することは難しくても、何度かやってみると徐々に作り方のコツが分かってくると思います。

結婚、出産、マイホーム購入などライフイベントのタイミングや、特にライフイベントがなかったとしても、年に1回など、定期的にライフプランシミュレーションをやってみることで、将来のお金が見える化され、漠然とした不安を持っている状態ではなく、具体的な改善案の検討といった行動に移していくことが可能になるはずです。

体の健康診断同様、お金についても、定期的なチェックとメンテナンスをしていくことをおすすめします。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)