FRBの利上げは最終局面へ

FRB(連邦準備制度理事会)は7月のFOMC(連邦公開市場委員会)で政策金利を5.25~5.50%に引き上げましたが、既に市場は年内での利上げ打ち止めを織り込んでいます。

今後のインフレ率の推移や8月24~26日のジャクソンホール会議によって市場の見通しが揺れ動く可能性はあるものの、FOMC参加者の政策金利見通しの中央値5.625%に近付いていることから、利上げは最終局面といえるでしょう。

過去30年間の政策金利と米10年債利回りはおおむね連動しており、利上げがピークに達した前後で米10年債利回りは低下基調に転じています(図1)。年内の利上げ停止が見込まれている今が米10年債利回りのピークとなり、今後低下に転じることが期待されます。

(出所)BloombergよりGlobal X Japan作成

「利回り」と「値上がり」の両取りを狙える資産

米10年債利回りの上昇に伴って、米国の優先証券の魅力が高まっています。優先証券とは株式と債券の性質を併せ持つハイブリッド証券です。株式のように証券取引所で取引され、債券のようにクーポンが定期的に支払われます。

優先証券は企業の資本構造において債券の下に位置づけられるため信用リスクが高くなる傾向があるものの、相対的に利回りが高いという魅力があります。

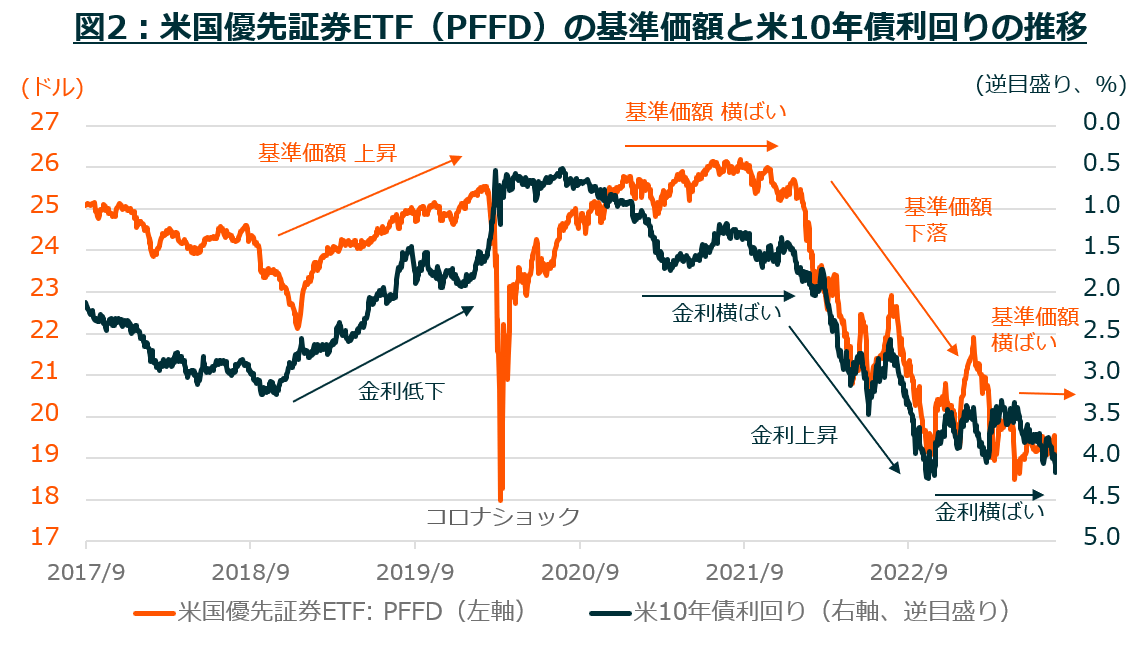

図2は、幅広い米国の優先証券のバスケットに投資する「米国優先証券ETF(PFFD)」の基準価額と、米10年債利回り(逆目盛り)の推移です。優先証券の値動きは株式と比べて小さいですが、債券のように金利変動の影響を受けます。

具体的には、金利が上昇する局面で下落し、反対に金利が低下する局面では上昇する傾向があります。また、金利が横ばいで推移するとき、優先証券の価格もおおむね横ばいとなります。

つまり、優先証券の高い利回りを享受しながら、今後、米長期金利が低下した際に価格の上昇も狙える可能性があります。

(出所)BloombergよりGlobal X Japan作成

関連銘柄の紹介

米国の優先証券に投資する商品としては、米国上場でドル建てのグローバルX 米国優先証券 ETF(PFFD)や、PFFDに投資する東証上場で円建てのグローバルX 米国優先証券 ETF(2866)があります。

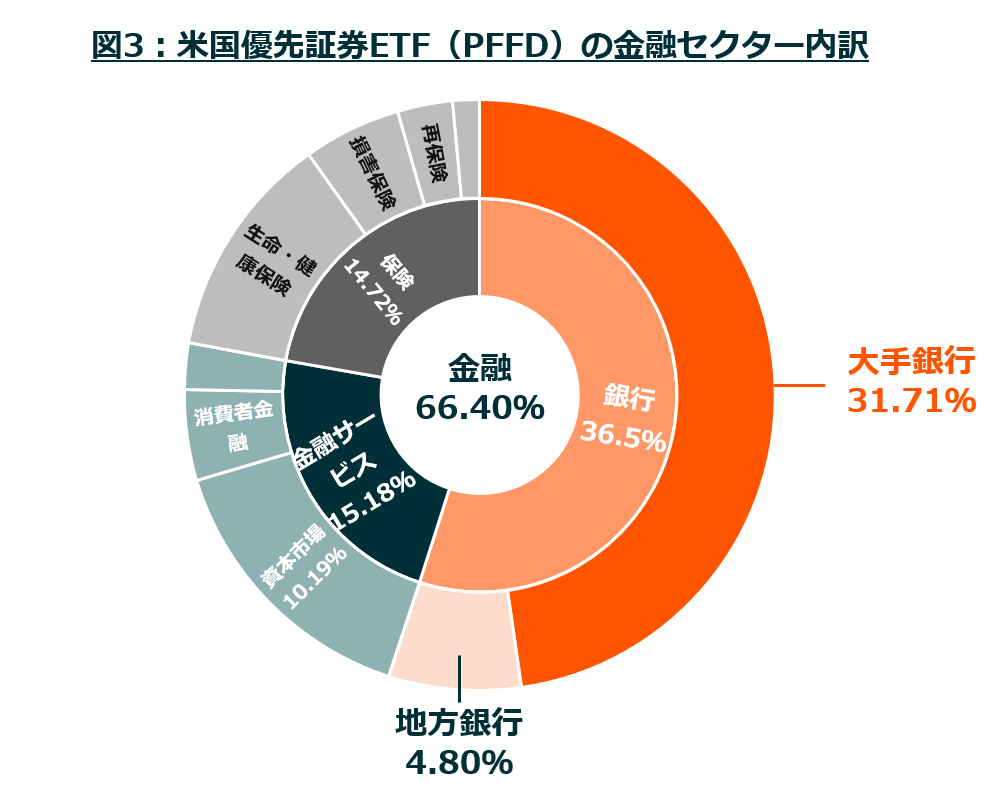

PFFDはポートフォリオにおいて金融セクターが約66%を占めています。時価総額加重平均によって個別優先証券をウエート付けしており、金融セクターの中でもウェルズ・ファーゴやバンク・オブ・アメリカ、シティグループ、JPモルガン・チェースなど大手銀行が中心となっています(図3)。

PFFDの直近12カ月の利回りは約6.7%*と高水準です。東証上場の2866は1口約920円から投資でき、分配金は1口から支払われます。楽天証券の国内株式積立サービス「かぶツミ™」で積み立てやすい金額のため、かぶツミを活用した長期積立投資も考えられるでしょう。また、利回りと値上がりを狙え、債券投資の代替としても考えられるのではないでしょうか。

*2023年8月4日時点

米国優先証券ETF(PFFD,2866)についてもう少し詳しく知りたい方は、ぜひ以下の動画をご覧ください。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)